Hansen: Ceny metali rosną pomimo umiarkowanych prognoz makro – ropa zyskuje

KOMENTARZ

Ole Hansen

Szef działu strategii rynków towarowych, Saxo Bank

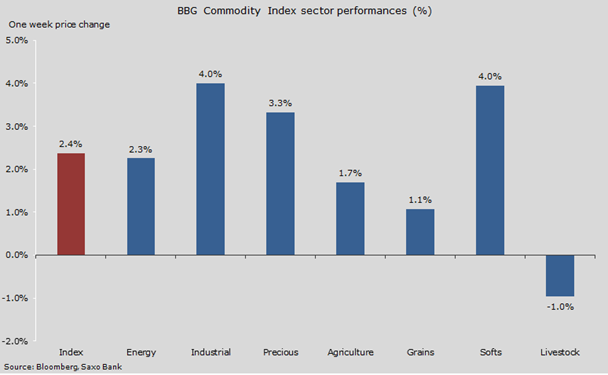

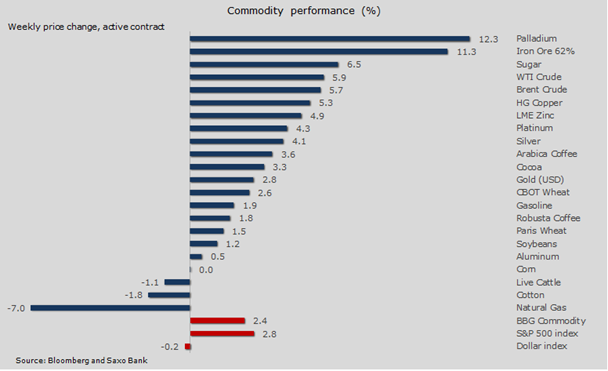

Ubiegły tydzień był korzystny dla rynków towarowych: w całym sektorze, który już od dłuższego czasu znajdował się w impasie, odnotowano znaczne zyski. Indeks towarowy Bloomberg zyskał 2,4% po tym, jak metale – zarówno szlachetne, jak i nieszlachetne – kolejny raz osiągnęły dobre wyniki.

Wsparcie dla złota na rynkach zewnętrznych spadło po zaniku turbulencji na rynku światowym i po zdecydowanych wzrostach cen akcji zarówno na rynkach wschodzących, jak i na rynkach rozwiniętych. Nawet w połączeniu z bardzo mocnym raportem w sprawie zatrudnienia w Stanach Zjednoczonych nie wystarczyło to jednak do zahamowania rajdu i cena złota osiągnęła roczne maksimum, po czym powróciła do technicznej hossy na fali impetu, wspierana przez słabszego dolara, odbijając się od minimów o 20%.

Ceny metali przemysłowych, przede wszystkim cynku i niklu, zdecydowanie wzrosły w porównaniu z minimum ze stycznia. Odnotowane w ubiegłym tygodniu przyspieszenie spowodowane było przede wszystkim wybiciem technicznym miedzi i nadziejami, że na sesji rozpoczynającej się 5 marca Ogólnochińskie Zgromadzenie Przedstawicieli Ludowych podejmie dodatkowe działania stymulujące gospodarkę jednego z największych na świecie konsumentów… czegokolwiek zrobionego z metalu.

Ożywienie na rynku ropy

Rajd na rynku ropy trwa już trzeci tydzień; krótkie pozycje są nadal redukowane, ponieważ prognozy wykazują oznaki poprawy. Pomimo negatywnych fundamentów pewną pociechę dla inwestorów stanowią: stałe spowolnienie wydobycia w Stanach Zjednoczonych, zakłócenia podaży w krajach OPEC oraz wzrost oczekiwań dotyczących ograniczenia produkcji na przewidzianym na 20 marca spotkaniu OPEC i państw spoza OPEC.

Jednym z tweetów tygodnia była reakcja na kolejny wzrost zapasów ropy w Stanach Zjednoczonych, który mimo to nie przeszkodził wzrostowi cen pod koniec dnia: „bessa nie kończy się po dobrych wiadomościach, a wówczas, gdy ceny przestają spadać na skutek złych wiadomości”.

W istocie ceny ropy i innych surowców zależnych od wzrostu gospodarczego, takich jak metale nieszlachetne, wzrosły bez wsparcia w postaci fundamentów, które nadal są słabe. W związku z tym ostrzegamy inwestorów przed nadmiernym entuzjazmem, jednak obecna akcja wyraźnie nam przypomina, że rynki są w stanie zmienić swój kierunek jeszcze zanim prognozy makroekonomiczne ulegną poprawie.

Złoto ignoruje apetyt na ryzyko

Traderzy i inwestorzy nadal lgną do złota i każdy minimalny spadek cen postrzega się jako okazję do kupna. W opartych na złocie produktach notowanych na giełdzie ulokowano w tym roku już 7 mld USD. To największa gorączka złota od czasu wprowadzenia luzowania ilościowego przez Federalny Komitet Otwartego Rynku na początku 2009 r.

Nie można już jednak twierdzić, że obecny napływ inwestorów na rynek złota to ucieczka do bezpiecznej przystani, biorąc pod uwagę ostatni zanik turbulencji na rynkach akcji i kredytów.

Jesteśmy za to świadkami sytuacji, w której zdecydowany pozytywny impet ożywił wspomnienia rajdu z początku tej dekady. W obliczu ujemnych rentowności obligacji i braku wzrostu kursu dolara, inwestorzy, w obawie przed przeoczeniem dobrej okazji, szukali alternatywnych inwestycji. Okazję tę zapewniło złoto (oraz do pewnego stopnia srebro), a nagrodą był dotychczas rajd o ponad 20% od czasu podwyżki stopy procentowej przez FOMC 16 grudnia.

Być może złoto pełni tę samą rolę, co niegdyś kanarki w kopalniach, i sygnalizuje, że korzystniejsze od niedawna otoczenie rynkowe nie będzie trwać wiecznie, a na rynkach akcji i kredytów może znów nastąpić osłabienie.

Jeżeli jednak osłabienie to nie obejmie innych rynków, rajd złota będzie w coraz większym stopniu „jechał na oparach”, co ostatecznie skłoni inwestorów do przemyśleń, a w efekcie do realizacji zysków.

W najbliższym czasie jednak niewiele da się zyskać, walcząc z trendem, przede wszystkim biorąc pod uwagę, jak silny był w tym roku popyt na złoto i związana z tym akcja cenowa. Po wybiciu ponad 1 250 USD za uncję następnym kluczowym poziomem będzie maksimum z 2015 r., tj. 1 308 USD za uncję.

W tym momencie złoto jest bardzo dobrze zabezpieczone przed spadkiem i do zmiany tej sytuacji konieczne byłoby przełamanie poziomu 1 225 USD za uncję, a przede wszystkim 1 190 USD za uncję.

Fundamenty ropy nadal wątpliwe

Wraz z oddalającym się ryzykiem kolejnego załamania cena ropy powoli, ale konsekwentnie rośnie. W efekcie poprawy nastrojów zmienność osiągnęła najniższy poziom od początku stycznia, a spekulacyjne krótkie pozycje zostały znacząco ograniczone. Prognoza fundamentalna jest nadal niekorzystna, przynajmniej w perspektywie krótkoterminowej, jednak inwestorzy wydają się być dalekowzroczni po tym, jak ostatnie wydarzenia wpłynęły na ogólny portret psychologiczny rynku.

Po trwających już sześć tygodni spadkach produkcja w Stanach Zjednoczonych ponownie wyraźnie spada. Większy niż przewidywano sezonowy wzrost zapasów ropy nadal stanowi wyzwanie, w szczególności w odniesieniu do Cushing w stanie Oklahoma, ważnego centrum realizacji kontraktów terminowych na ropę WTI. Stan zapasów w Cushing wzrósł o 1,2 mln do poziomu 66,3 mln baryłek, co jest już bliskie maksymalnej pojemności (szacowanej na około 73 mln baryłek).

Producenci z krajów OPEC i spoza OPEC spotkają się 20 marca, aby podjąć kolejną próbę porozumienia w sprawie ograniczenia produkcji. Zakłócenia podaży z rurociągów transportujących dziennie około 600 000 baryłek ropy z kontrolowanych przez Kurdów rejonów północnego Iraku, w połączeniu z przestojami w Nigerii, wpłynęły w lutym na zahamowanie produkcji, co umożliwiło co najmniej zrównoważenie rosnących dostaw ropy z Iranu.

W efekcie tych wydarzeń „ultraniedźwiedzia” projekcja 20 USD za baryłkę nie jest już w centrum uwagi, a równocześnie niemal rekordowa krótka pozycja w ropie WTI uległa zmniejszeniu. Tymczasem długa pozycja netto w ropie Brent odnotowała znaczny wzrost i w ubiegłym miesiącu osiągnęła rekordowy poziom (rekordowa długa pozycja najwyraźniej wymaga dalszego umocnienia – jak dotąd rynek spełnia ten warunek…).

Cena ropy Brent przełamała już opór na poziomie 37,40 USD za baryłkę, co stanowi pierwsze zniesienie z linii wyprzedaży trwającej od października do stycznia. Wyraźne wybicie powyżej tego poziomu otworzyłoby drogę do przedłużenia rajdu w kierunku poziomu 40 USD za baryłkę, a zagrożeniem dla trendu rosnącego może być jedynie ponowny spadek poniżej poziomu 33 USD za baryłkę.