Smyrgała: Dlaczego OPEC preferuje niskie ceny ropy?

Wydawać by się mogło, że Organizacji Państw Eksporterów Ropy Naftowej (OPEC) powinno zależeć na jak najwyższej cenie surowca. Przy wysokiej cenie i stale rosnącym popycie trudno o lepszą gwarancję maksymalizacji zysków. A jednak kartel konsekwentnie nie zmniejsza wydobycia i mimo znacznie niższych cen ropy, niż jeszcze rok temu, nie zdradza oznak zmiany tej polityki. Czołowi producenci nawet zwiększają wydobycie. To jeden z najważniejszych skutków rewolucji energetycznej, która ma miejsce na zachodniej półkuli.

Tymczasem władze w niektórych państwach twierdzą, że niskie ceny surowca to tak naprawdę spisek wymierzony w ich gospodarki. Takie opinie można usłyszeć m.in. w Moskwie, Teheranie czy Caracas. Niskie ceny ropy mają przeciwdziałać dalszej agresywnej polityce Rosji na obszarze byłego ZSRR, programowi atomowemu Iranu czy przeciwstawianiu się polityce gospodarczej USA w Ameryce Łacińskiej przez Wenezuelę.

Zapewne częściowo obawy te są uzasadnione. Warto przypomnieć, że własnie znaczące zwiększenie wydobycia ropy naftowej przez Arabię Saudyjską w 1985 roku doprowadziło do drastycznego spadku cen surowca i z czasem przyczyniło się do upadku ekonomicznego Związku Radzieckiego. Niemniej jednak główną przyczyną znaczącego spadku cen ropy naftowej w ostatnich miesiącach jest gwałtowny przyrost podaży surowca w Stanach Zjednoczonych i Kanadzie oraz perspektywy dalszego rozwoju nowych złóż w Wenezueli, Meksyku i Brazylii, opisany w naszym serwisie w zeszłym roku w artykule „Rewolucja energetyczna w Amerykach a przyszłość regionu Zatoki Perskiej”.

Gdyby ceny ropy naftowej nadal pozostały na poziomie ok. 100 USD za baryłkę, mogłoby się okazać, że zasoby przemysłowe surowca na półkuli zachodniej ponaddwukrotnie przewyższają zasoby regionu Zatoki Perskiej. To właśnie obawy przed utratą dominującej pozycji na rynkach międzynarodowych oraz świadomość, że ceny ropy naftowej mogą pozostać niskie przez dłuższy czas, stoją za strategiczną decyzją o ratowaniu zysków poprzez utrzymanie możliwie wysokiej produkcji i udziałów w rynku. W mediach nie brakuje opinii o tym, że „tradycyjni” producenci ropy naftowej wolą nawet przez jakiś czas sprzedawac surowiec taniej i finansować swoje wydatki budżetowe z rezerw walutowych. Sprawa jest jednak znacznie bardziej złożona.

Cena równowagi czy koszt wydobycia?

Jednym z pojęć, którym dość bezrefleksyjnie szermują media (w tym także szanowane tytuły ekonomiczne), jest cena równowagi (ang. break-even price). Jest to wartość, po jakiej kraje eksportujące ropę naftową muszą sprzedać swój surowiec, aby zbilansować własny budżet. Często kwota ta wymieniana jest wprost w założeniach budżetowych, choć nierzadko okazuje się, że jest zbyt optymistyczna. Niekiedy można ją obliczyć ex post, lecz także i tu pojawiają się różnice w szacunkach.

I tak, podawana cena równowagi dla Rosji mieści się w przedziale 105-120 dolarów za baryłkę (USD/bbl). Dla Iranu i Wenezueli ma wynosić ok 130 USD/bbl. Dla państw Zatoki Perskiej wartość ta ma się wahać między 70 a 100 USD. W tej sytuacji powinno zaskakiwać, dlaczego OPEC, którego naistotniejsze państwa członkowskie znajdują się na Bliskim Wschodzie i dla których najważniejszym źródłem dochodów jest handel ropą naftową, konsekwentnie utrzymują wysoką produkcję surowca, co teoretycznie powinno zachwiać ich równowagą budżetową.

Cena równowagi jest jednak pojęciem mylącym i zależnym od różnych czynników, z których trzy najważniejsze to polityka fiskalna (poziom opodatkowania), kurs walutowy i wielkość eksportu. Znakomita większość transakcji na rynku naftowym denominowana jest w dolarach amerykańskich. Oznacza to, że aby zmierzyć realne znaczenie eksportu surowca dla gospodarki kraju-eksportera, musimy dokonać wymiany dewiz na walutę krajową, przynajmniej w części stanowiącej dochody budżetowe. Umocnienie się lub osłabienie krajowej waluty może znacząco te parametry zmienić. Wyższy kurs oznacza, że za tę samą ilość dolarów możemy kupić mniej rubli, boliwarów czy dinarów.

Wielkość eksportu z kolei, zależna od wielu czynników gospodarczych, politycznych i naturalnych (popyt, podaż, zmiany technologiczne, embarga, konflikty zbrojne, katastrofy naturalne, anomalie klimatyczne), również podlega zmianom. Do tego fluktuacjom podlega niekiedy sam budżet.

Już z samej kombinacji wymienionych wyżej czynników wynika, że tak naprawdę cena równowagi może wcale nie mieć odbicia w rzeczywistości. Może się zdarzyć tak, że założona w budżecie danego państwa lub wyliczona przez ekspertów wartość nie wystarczy dla zachowania równowagi, bądź starczy z naddatkiem. Stąd też kluczowym czynnikiem nie jest tak naprawdę cena równowagi, a koszt wydobycia lub dokładniej koszt całkowity działalności upstream, obejmującej poszukiwania i wydobycie surowca. To właśnie ten parametr określa do jakiego poziomu cen są w stanie zejść producenci.

OPEC kontra reszta świata

Problem polega na tym, że nie wiadomo z całą pewnością, jaka jest wysokość wspomnianych kosztów dla poszczególnych producentów. Informacje tego typu z reguły stanowią tajemnicę handlową, zaś różne źródła analityczne podają różne wartości. Ponadto tak naprawdę tego typu analizy należałoby prowadzić oddzielnie dla każdego odwiertu, a wartość uśredniona dla przedsiębiorstwa czy kraju może być bardzo myląca. Niemniej dostępne dane pozwalają wyrobić sobie pewien pogląd na to, jak bardzo mogą licytować w dół poszczególni dostawcy w rozgrywce o udział w rynkach.

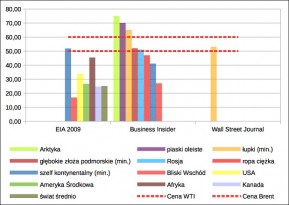

Według danych amerykańskiej Energy Information Administration, w roku 2009 średni koszt działalności upstream w Stanach Zjednoczonych wynosił 33,76 USD (lądowe – 31,38, podmorskie – 51,80). Średnia światowa wynosiła 25,08 USD, przy czym dla Ameryki Środkowej i Południowej wartość ta wynosiła 26,64, dla Kanady – 24,76, dla Afryki – 45,32. Najbardziej konkurencyjny był Bliski Wschód z kosztem upstream na poziomie 16,88 USD za baryłkę.

Nieco inne wartości uśrednione podaje dla roku 2014 portal Business Insider, opierając się na analizach Rystad Energy i Morgan Stanley. W tym zestawieniu średni koszt dla Bliskiego Wschodu kształtuje się na poziomie 27 USD/bbl, dla złóż leżących na szelfie kontynentalnym – 41 USD, dla ropy ciężkiej – 47 USD, Rosji – 51 USD, głębokich złóż podmorskich – 52-56 USD, ropy łupkowej – 65 USD, piasków oleistych – 70 USD i dla Arktyki – 75 USD.

Z drugiej jednak strony, portal CNBC oceniał w styczniu 2015 roku, że cena ropy typu Brent na poziomie 40 USD spowoduje spadek podaży surowca tylko o 1,6%. Nie uwzględnia to jednak kosztów poszukiwań. Z kolei powołując się na dane Baird Oil & Gas Search, „The Wall Street Journal” ocenia, że problemem dla wydobycia ropy naftowej ze złóż łupkowych w USA jest dopiero bariera 60 USD. Aż 716 z 940 odwiertów w tego typu formacjach może produkować przy tej cenie surowiec w sposób opłacalny. Prawdopodobnie jednak już wkrótce poziom opłacalności wydobycia może spaść jeszcze bardziej, ponieważ stale doskonalona jest technologia produkcji. „The Economist” za Thomson Reuters i RFC Ambrian podaje, że w latach 2007-2014 wydajność odwiertów łupkowych wzrosła ośmiokrotnie.

Poniższy wykres zbiorczo przedstawia powyższe informacje na temat kosztów wydobycia ropy naftowej. Liniami przerywanymi zaznaczono przybliżony aktualny poziom cen ropy naftowej na rynkach w Stanach Zjednoczonych (WTI, ok. 50 USD/bbl) i Europie (Brent, ok. 60 USD/bbl).

Rys. 1. Koszty upstream dla różnych państw i różnych rodzajów złóż ropy naftowej.

Jak zatem widać, państwa Bliskiego Wschodu mają znacznie szerszy margines cenowy, w ramach którego ich produkcja pozostaje opłacalna. Co więcej, koszty upstream dla węglowodorów ze złóż niekonwencjonalnych (łupki, piaski oleiste) a także dla głębokich złóż podmorskich, szelfu kontynentalnego wg EIA 2009 i złóż arktycznych przewyższają dzisiejsze ceny ropy naftowej, tak więc ich wydobycie jest właściwie nieopłacalne. W praktyce oznacza to, że w niedługiej perspektywie czasowej ich rozwój może zostać zatrzymany, a wtedy przez pewien czas producenci surowca ze złóż konwencjonalnych mogą uzyskać dodatkowe udziały w rynku.

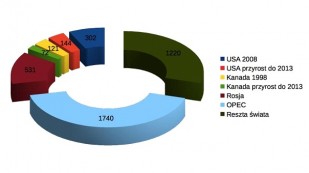

Mało tego, ceny na poziomie 50 USD z pewnością powodują konieczność wstrzymania produkcji z mniej wydajnych złóż konwencjonalnych w Rosji. Przyjmując, że wzrost wydobycia w Kanadzie i USA w ostatnich latach dotyczy głównie źródeł niekonwencjonalnych, zastąpienie tych dostawców własną produkcją może z powodzeniem rekompensować straty wynikające ze spadku cen surowca. Dla obu państw przyjęto inną datę początkową jako punkt referencyjny, ponieważ produkcja węglowodorów ze złóż niekonwencjonalnych rozpoczęła się najpierw w Kanadzie.

Ilustruje to poniższy wykres. Dane pochodzą z BP Statistical Review of World Energy 2014.

Rys. 2. Produkcja ropy naftowej w 2013 r. z uwzględnieniem udziału OPEC, Rosja złóż niekonwencjonalnych w Kanadzie i USA (mln ton).

Jak widać, przy średniej cenie 50 USD/bbl, gra toczy się o przejęcie jak największej części z prawie 750 mln ton ropy naftowej wydobywanej ze złóż niekonwencjonalnych w Kanadzie i USA oraz produkcji Rosji. Co istotne, na wykresie nie wyróżniono głębokich złóż podmorskich, np. w Brazylii czy na Morzu Północnym. Oczywiście państwom OPEC nie uda się przejąć całości tego wolumenu, ponieważ część szybów pozostanie rentowna, a dodatkowo należy uwzględnić koszty transportu surowca do odbiorcy. Niemniej można sobie wyobrazić, że najsprawniejsi i najbardziej wydajni członkowie kartelu będą w stanie zwiększyć produkcję ropy naftowej i tym samym np. przesunąć cenę równowagi z 70 do 50 USD/bbl, nie ponosząc większego uszczerbku finansowego.

Rozgrywki wewnątrz OPEC

Co więcej, niezwykle istotna jest także rywalizacja wewnątrz samego OPEC. Organizacja nigdy nie była monolitem i już w przeszłości jej członkowie prowadzili politykę godzącą we wzajemne interesy. Dość wspomnieć brak uczestnictwa Wenezueli i Iranu w embargu z 1973 roku, które wywołało kryzys naftowy, wojnę Iraku z Iranem czy Iraku z Kuwejtem. Wcześniej, w 1985 roku, Arabia Saudyjska podjęła wspomnianą już decyzję o zwiększeniu wydobycia.

Także dziś interesy poszczególnych państw są rozbieżne. Przede wszystkim można wskazać rywalizację między Arabią Saudyjską a Wenezuelą i Iranem. Utrzymywanie wysokich cen ropy oznaczałoby, że to Wenezuela byłaby państwem o największych zasobach przemysłowych surowca, ponieważ automatycznie wliczają się wtedy do nich piaski oleiste z Pasa Orinoko. Siłą rzeczy, rośnie wtedy jej pozycja w OPEC.

Z kolei interesy polityczne Iranu w Zatoce Perskiej mogą stanowić zagrożenie dla państw arabskich regionu. Arabia Saudyjska pozostaje największym producentem surowca w kartelu (i na świecie), z łącznym wydobyciem dochodzącym do 542 mln ton rocznie. Jeżeli zatem Saudowie nie zdecydują o zmniejszeniu produkcji w celu windowania ceny w górę, nie podejmie takiego ryzyka nikt. Ograniczanie wydobycia przy i tak spadających cenach oznaczałoby jedynie oddawanie swoich udziałów w rynku konkurentom, a wzrost cen wcale nie musiałby prowadzić do wzrostu przychodów, ponieważ wtedy ponownie opłacalna stawałaby się eksploatacja złóż niekonwencjonalnych.

Niech żyje rewolucja

Nie podlega wątpliwości, że taka sytuacja nie miałaby miejsca, gdyby nie rewolucja energetyczna na zachodniej półkuli. Stąd też tytuły prasowe wieszczące jej rychły koniec wobec spadku cen ropy są mylące. Jest dokładnie odwrotnie – ten spadek nastąpił, ponieważ doszło do rewolucji i tradycyjni producenci surowca zostali zmuszeni do zwiększenia produkcji, aby utrzymać udziały w rynku. W najgorszym wypadku działa więc ona (i będzie działać) jako rodzaj zaworu bezpieczeństwa na wypadek kryzysu i czynnika zwiększającego konkurencję na rynku. Będzie to stanowiło barierę dla prób windowania cen przez producentów. Być może nie wszystkie koncerny osiągną takie zyski, jak sobie to obiecywały, ale skorzystają z całą pewnością końcowi użytkownicy paliw płynnych.

Źródło: Państwowy Instytut Geologiczny

http://infolupki.pgi.gov.pl/pl/gospodarka/dlaczego-opec-preferuje-niskie-ceny-ropy