KOMENTARZ

Wojciech Jakóbik

Redaktor naczelny BiznesAlert.pl

Według ośrodka ICIS polskie PGNiG ogłosiło przetarg na pięć dostaw LNG do terminala w Świnoujściu. Spółka nie chce komentować tych informacji. Czy sprowadzi gaz z USA? Gazprom może pokrzyżować polskie plany. Wtedy dodatkowo wzrośnie znaczenie Korytarza Norweskiego.

Cztery dostawy mają dotrzeć do terminala LNG w czerwcu i jedna w lipcu. Przetarg na czerwiec ma trwać od 10 do 13 maja, a na lipiec od 17 do 20 maja. Firma oceniła, że preferuje dostawy indeksowane do hubu gazowego TTF w Holandii oraz kontrakty na miesiąc naprzód – podaje ICIS. Przetargi zostały ogłoszone 3 maja. W przekonaniu analityków ICIS, mogą one być środkiem nacisku na Katar w celu rewizji ceny dostaw LNG do Polski. Mogą mieć jednak znaczenie dla wizerunku PGNiG na rynku, bo firma zamierza rzucić wyzwanie rosyjskiemu Gazpromowi.

Jak poinformował operator systemu przesyłowego gazu w Polsce, Gaz-System, pierwsza komercyjna dostawa LNG do Świnoujścia jest zaplanowana na 16 lipca 2016 roku. W grudniu 2015 roku i lutym 2016 roku do naszego gazoportu dotarły próbne, techniczne dostawy gazu skroplonego od Qatargas, które potwierdziły sprawność obiektu. 27 kwietnia terminal uzyskał zgodę na użytkowanie, która otwiera drogę do komercyjnego wykorzystania tej infrastruktury.

Jeżeli dojdzie do dostaw komercyjnych dla PGNiG w czerwcu, będzie to oznaczało przyspieszenie pierwszej dostawy komercyjnej w stosunku do planów ogłoszonych przez Gaz-System. Od lutego, kiedy dotarła druga dostawa próbna, polski gazoport jest gotowy do odbioru gazu skroplonego w ramach dostaw komercyjnych. Na spocie będą one tańsze od tych, które mają być realizowane w ramach umowy długoterminowej. Będą dowodem na to, że PGNiG może odgrywać istotną rolę na rynku LNG, i gazu ogólnie, w Europie Środkowo-Wschodniej. To odpowiedź na wojnę cenową, jaką gazowi skroplonemu wypowiedział Gazprom.

Jedyny zawarty dotąd kontrakt na dostawy LNG do Polski może mieć bardziej korzystne warunki. Zmieniła się cena dostaw LNG z Kataru do Indii. W grudniu 2015 roku New Delhi zdołało przekonać Katar do obniżki przy użyciu argumentu spadku globalnych cen surowca. Cena spadła o ponad połowę z 12 (316 dolarów za 1000 m3) do poniżej 5 dolarów za mmBTU (131 dolarów za 1000 m3) – poinformował minister ropy Dharmendra Pradhan.

Dwudziestopięcioletni kontrakt obowiązuje od 1999 roku. Opiewa na dostawy od RasGas z Kataru dla indyjskiego Petronet w ilości 7,5 mln ton rocznie (ponad 10 mld m3 na rok). To precedens, który może pozwolić na renegocjacje cen innym klientom katarskich firm. Warto jednak ograniczyć oczekiwania, bo Indie znajdują się geograficznie bliżej Kataru, a Petronet podpisał kontrakt na większy wolumen, niż zakontraktowane przez PGNiG 1 mln ton, czyli około 1,5 mld m3 rocznie. Całkowita przepustowość polskiego terminala to 5 mld m3 z opcją powiększenia do 7,5 mld m3 rocznie.

Jeszcze w lutym 2014 roku PGNiG informowało opinię publiczną o tym, że zamierza renegocjować warunki cenowe dostaw od Qatargas. Od tego czasu rynek zmienił się na korzyść klienta Katarczyków. W drugiej połowie 2014 roku rozpoczęła się depresja cen ropy naftowej. To ona pozwoliła indyjskiemu Petronetowi uzyskać rabat przekraczający 50 procent ceny. Być może Polacy będą w stanie uzyskać nieco mniejszą obniżkę zwiększającą rentowność dostaw gazu skroplonego do Świnoujścia. W ten sposób kontrakt, który miał być politycznym sygnałem dla rynku, że LNG może docierać do Polski zyska walor ekonomiczny.

Nieznany jest dostawca gazu skroplonego w ramach transportów, o których pisze ICIS. Być może chodzi o firmę z USA. Amerykańskie Cheniere Energy poinformowało o zdziwieniu faktem, że tylko jeden z sześciu gazowców wysłanych z terminala Sabine Pass w Luizjanie dotarł do Europy. Pozostałe dotarły do Brazylii, Argentyny, Indii i Dubaju. Kolejny testowy ładunek pompowany na gazowiec Gaslog Salem o pojemności 155 tysięcy m3 ma dotrzeć do dotąd nieujawnionego portu. Docelowo zaplanowano osiem dostaw testowych zanim Cheniere zostanie oficjalnym operatorem gazoportu. Wtedy rozpoczną się dostawy dla Shella w oparciu o dwudziestoletni kontrakt na 3,5 mln ton rocznie.

Przedstawiciele Cheniere Energy nie zdradzili cen dostaw, ale w rozmowie z agencją Argus Media przyznali, że stopa zwrotu musiała być bardziej atrakcyjna tam, gdzie dotarły gazowce. W założeniach firmy, Europa miała być rynkiem ostatniej szansy dla surowca, którego nie uda się sprzedać gdzie indziej. Ceny spotowe na giełdzie gazowej w Londynie kształtowały się na poziomie 4,34 dolarów za mmBTU, a na azjatyckim rynku LNG 4,43 dolary za mmBTU za dostawy zaplanowane na czerwiec.

Być może jednak kolejny ładunek z Sabine Pass trafi do Polski. W listopadzie zeszłego roku nasz kraj odwiedziła delegacja Cheniere Energy, o czym informował BiznesAlert.pl. Rozmowy dotyczyły rozpoczęcia dostaw gazu skroplonego z USA do Polski. W zaktualizowanej strategii PGNiG zakłada rozwój działalności na rynku LNG. Gazem skroplonym ze Świnoujścia interesują się Czesi. Polacy informują także o rozmowach z Ukraińcami. Nie wiadomo czy w przetargu ogłoszonym przez PGNiG wezmą udział Amerykanie.

Rozwój rynku LNG w Europie Środkowo-Wschodniej mogą jednak zahamować działania rosyjskiego Gazpromu. Dzięki gazociągowi Nord Stream, a w przyszłości być może jego bliźniakowi Nord Stream 2, Rosjanie mogą niskim kosztem dostarczać surowiec do Niemiec, a stamtąd do całego regionu Europy Środkowo-Wschodniej. Jeżeli nie będzie politycznej decyzji o porzuceniu tranzytu przez Gazociąg Jamalski i Przyjaźń, także tymi szlakami do Europy będzie docierać coraz więcej surowca z Rosji.

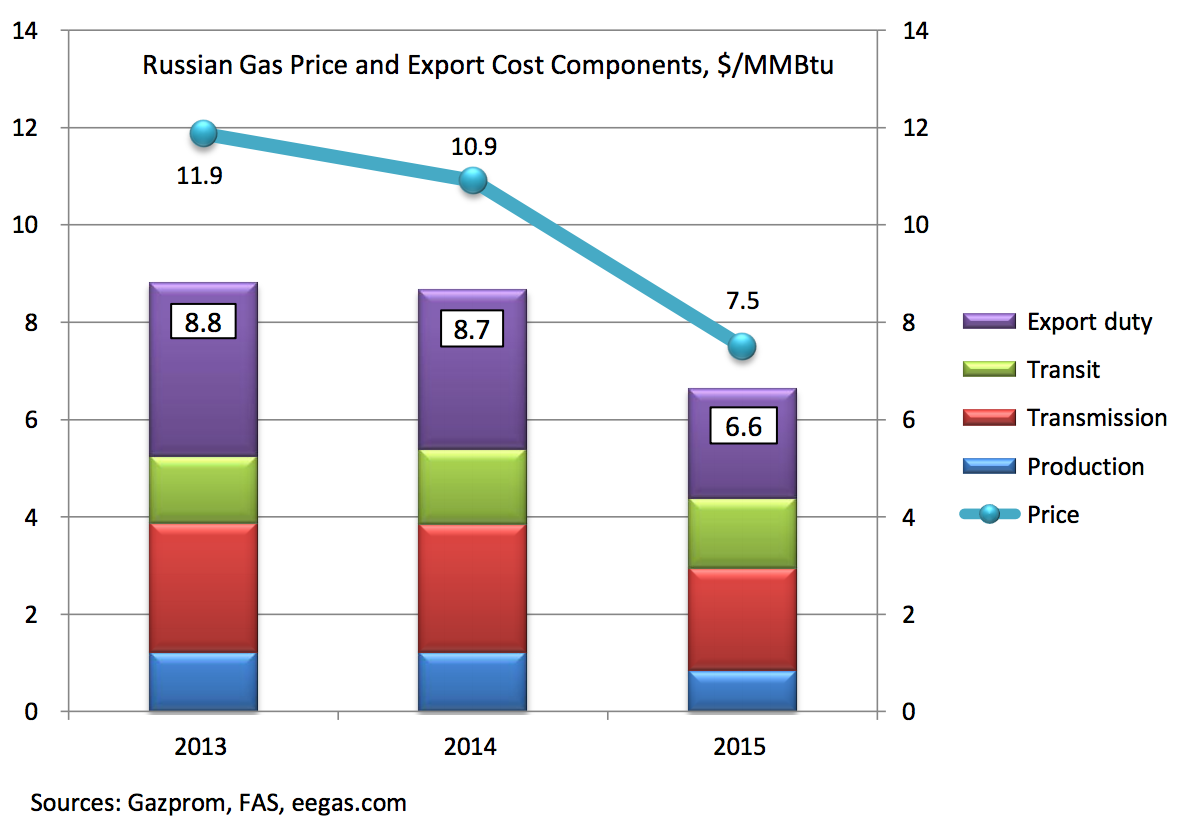

Jednakże dumping cenowy może się zemścić na Gazpromie. Według wyliczeń East European Gas Analysis Michaiła Korczemkina, ceny gazu w Europie spadają szybciej, niż koszty eksportu ponoszone przez Gazprom. Z tego względu opłacalność eksportu surowca od Gazpromu na nasz kontynent spadła z 35 procent w 2013 roku do 13 procent w 2015 roku i 5 procent w ostatnim kwartale zeszłego roku. Część wzrostu sprzedaży do Niemiec to także kompensacja straty rynku ukraińskiego, który zaopatruje się w rosyjski gaz w oparciu o kontrakty z firmami sprowadzającymi go z Unii Europejskiej. Nie wiadomo jak długo Gazprom będzie w stanie prowadzić wojnę cenową z LNG sprzedając surowiec blisko granicy opłacalności.

Jak podawał BiznesAlert.pl, w pierwszym kwartale 2016 roku Gazprom o 28,6 procent, w ujęciu rocznym, do 44,406 mld m3 zwiększył ilość eksportowanego gazu. W 2015 roku łączne jego wielkość wyniosła 200,888 mld m3, z których 158,56 mld m3 trafiło do krajów spoza Wspólnoty Niepodległych Państw (WNP), do państw byłego Związku Sowieckiego – 37,579 mld m3. Oferuje swoim klientom coraz bardziej elastyczne warunki dostaw. Jaskółką zmian są nowe zapisy w umowach z ENI i Uniper – firm zaangażowanych w projekt Nord Stream 2 – które otrzymały rabaty i zmianę formuły cenowej z indeksu cen ropy naftowej na giełdowy.

Narzędziem utrzymywania wpływów w Europie będą także kontrakty dla europejskich firm, które liczą na zarobek przy budowie Nord Stream 2, jak austriackie Voestalpine i niemiecki Europipe. Koncerny energetyczne liczą natomiast na dostęp do złóż gazu w Zachodniej Syberii. Wymianę aktywów europejskich za udziały w tamtejszych projektach realizują BASF i OMV. Z kolei Shell jest zainteresowany rozwojem współpracy z Gazpromem w sektorze LNG. Ta symbioza może utrudnić wejście LNG na rynek.

Na okres po 10 maja 2016 roku zapowiedziane jest kolejne spotkanie Komisji Europejskiej z Gazpromem w sprawie śledztwa antymonopolowego, w toku którego stwierdzono patologie w działalności Rosjan na rynku Europy Środkowo-Wschodniej. Odbędzie się ono prawdopodobnie po udzieleniu formalnej odpowiedzi Rosjan na zarzuty Brukseli. Mogą oni przedstawić sposoby zmiany postępowania, które później oceni Komisja.

Proponowane zmiany mogą dotyczyć zmiany formuły cenowej (w celu odpowiedzi na zarzuty o niesprawiedliwej cenie), zmiany punktów odbioru (w celu uśmierzenia obaw o dzielenie rynków), a także usunięcia kontrowersji wokół infrastruktury, na którą ma wpływ Gazprom (w celu usunięcia obaw o pozyskiwanie nieuprawnionego wpływu na infrastrukturę). Jeżeli odpowiedź Gazpromu uzyska akceptację Komisji Europejskiej, będzie mógł on kontynuować współpracę ze spółkami zachodnioeuropejskimi i zwiększać eksport do Europy.

Będzie to bezpośrednie zagrożenie dla rozwoju rynku LNG, który z racji kosztów transportu, może potrzebować wsparcia politycznego dla utrzymania konkurencyjności w stosunku do gazu rosyjskiego. Takie inicjatywy to strategia rozwoju LNG przyjęta przez Komisję Europejską, inicjatywa wspólnych zakupów gazu, które Polska może podjąć we współpracy z krajami regionu, na czele z Litwą posiadającą obiekt do odbioru gazu skroplonego w Kłajpedzie. Czynnikiem nieobowiązkowym, ale sprzyjającym rozwojowi rynku może być także Transatlantyckie Partnerstwo Handlowo-Inwestycyjne (TTIP) między USA a Unią Europejską uwzględniające cały rozdział poświęcony współpracy energetycznej.

Korytarz Norweski, czyli polski plan wykorzystania połączenia gazowego Baltic Pipe z Danią i przekonania jej do budowy połączenia ze złożami gazu w Norwegii, to plan na wypadek, gdyby rynek gazu skroplonego nie spełnił oczekiwań krajów, które liczą na dywersyfikację. Ma być atrakcyjną ekonomicznie alternatywą dla dostaw z Rosji. Teoretycznie mógłby pozwolić Polakom na nieprzedłużanie kontraktu z rosyjskim Gazpromem po 2022 roku, kiedy dostawy z Norwegii mają już płynąć. Będzie także alternatywą dla krajów regionu Europy Środkowo-Wschodniej. Studium wykonalności prowadzone przez operatorów z Polski (Gaz-System) i Danii (Energinet.dk) ma do końca roku dać odpowiedź na pytanie czy i na jaką skalę Baltic Pipe może być atrakcyjny dla regionalnego rynku. Duński operator poinformował BiznesAlert.pl, że w grę wchodzi przepustowość od 3 do 10 mld m3 rocznie.