W grudniu 2018 r. i styczniu 2019 r. ceny gazu ziemnego na holenderskiej giełdzie TTF, używanej jako tzw. benchmark dla dostaw LNG do Europy, wynosiły średnio ok. 7,7 dol./mmBtu, czyli były na najwyższym poziomie od zimy 2013-2014. W tym samym czasie, cena spot LNG w Azji spadła do średnio ok. 8,8 dol./mmBtu, czyli były na najniższym poziomie od zimy 2015-2016. Oznacza to, że tzw. spread między tymi cenami wynosił niewiele ponad 1 dol./mmBtu (ok. 4 dol./mmBtu notowano zeszłej zimy), co w efekcie nie pozwalało pokrywać kosztów frachtu – piszą w swojej analizie Andrzej Sikora i Mateusz Sikora z Instytutu Studiów Energetycznych Sp. z o. o.

Ekonomia i czysty zysk, a nie jak często pokazywano w mediach decyzje polityczne czy marketingowe podpisywanie umów, spowodowały, że Europa stała się obecnie głównym odbiorcą skroplonego gazu ziemnego LNG ze Stanów Zjednoczonych Ameryki (USA) wyprzedzając nawet Koreę Południową i Meksyk (Rys. 1).

Rys. 1 Eksport LNG z USA według kraju odbioru, Źródło: Refinitiv Eikon Thomson Reuters

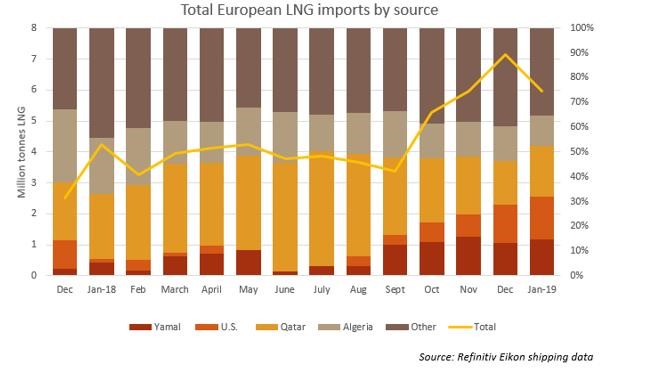

W efekcie USA stały się drugim, największym po Katarze, dostawcą LNG w Europie (Rys. 2). Jednocześnie stały się również ciekawą ekonomicznie alternatywą na zdominowanym przez rosyjski gaz ziemny zatłaczany gazociągami rynku w Europie. Przypomnijmy, że według informacji podawanych przez Gazprom, rosyjski monopolista zatłoczył gazociągami do Europy i Turcji ok. 201 mld m3 gazu ziemnego. A jeśli te dane się potwierdzą, to będą to znowu rekordowe ilości gazu ziemnego zatłoczone z kierunku wschodniego.

Rys. 2 Import LNG do Europy według kraju pochodzenia, Źródło: Refinitiv Eikon Thomson Reuters

W ostatnim raporcie[1] pisaliśmy, że bardzo ważnym graczem na rynku LNG staje się także Rosja, z której w zeszłym roku eksportowano ok. 17 mln ton LNG (głównie dzięki oddaniu do użytku Train 3 oraz pełnym wykorzystaniu terminala Yamal LNG). Rosyjskie LNG zaczęło również pojawiać się w Europie oraz europejskiej infrastrukturze gazowej, głównie wykorzystywanej do przeładunku. Informowaliśmy[2], że w lipcu 2018 r. Kanada odebrała pierwszy transport LNG z Rosji. Metanowiec Boris Vilkitsky dostarczył transport z terminala Yamal LNG i przeładował go w terminalu LNG Gate (Roterdam) na metanowiec Gaslog Hong Kong, który dostarczył rosyjski surowiec do Kanady.

Mając na uwadze powyższe informacje, należy podkreślić, że od grudnia 2018 r. LNG z importowane USA przewyższyło dostawy pochodzące z nieleżącego do Novatek terminala Yamal LNG do Europy, a ta sytuacja powtórzyła się również w styczniu 2019 r. (Rys. 3).

Rys. 3 Eksport LNG do Europy z rosyjskiego Yamal w porównaniu do LNG z USA, Źródło: Refinitiv Eikon Thomson Reuters

Osoby interesujące się tematem oraz uważnie śledzące rynki LNG zdają sobie sprawę, że obecna „anomalia rynkowa” nie będzie trwała wiecznie. Europa nie utrzyma swojej pozycji, a niskie temperatury w Azji pociągną za sobą zwiększone zapotrzebowanie na gaz ziemny.

Jak należy, wszystkie powyższe informacje, interpretować w polskiej perspektywie?

Po pierwsze, informowaliśmy[3], że 13 grudnia 2018 r. metanowiec Hoegh Gallant zadokował w terminalu w Świnoujściu dostarczając ok. 70 000 ton “łupkowego LNG”. PGNiG zakupił spotowy transport od Centrica LNG Company Limited, z którą jeszcze w listopadzie 2017 r. podpisał pięcioletnią umowę z na dostawy 9 ładunków LNG (około 0,6 mln t). Przy publikacji wcześniejszego raportu nie były jeszcze znane dane Amerykańskiego Departamentu Energii (DOE), a odnosząc się do naszej analizy skłanialiśmy się do ceny na poziomie ok. 7,1 dol./mmBtu czyli ok. 261,99 dol./ 1000m3. Dane DOE za listopad wskazują, że oficjalna cena dla Gail (India) wyniosła 6,85 dol./mmBtu czyli ok. 252,77 dol./ 1000m3. Wspominaliśmy, że dostawa mogła być realizowana w ramach długoterminowej umowy, co de facto oznacza, że Centrica LNG Company Limited odkupiła od Gail (India) transport LNG (Rys. 4.). Podobne transakcje miały jeszcze miejsce dla transportów do Francji i Wielkiej Brytanii. Oficjalnie transporty dla Gail (India) opuściły terminal Cove Point odpowiednio 21 i 30 listopada, lecz później zostały przejęte przez firmy tradingowe. Co ciekawe, ceny podawane przez DOE dla tych transportów są o 10 centów droższe niż dla Polski i obie wyniosły 6,94 dol./mmBtu czyli ok. 256,09 dol./ 1000m3 (w 3 przypadkach ceny zawierają także koszty skroplenia).

Rys. 4 Ceny gazu ziemnego w punkcie wyjścia Cove Point w zestawieniu z ceną spot gazu ziemnego w punkcie Henry Hub, Opracowanie: Instytut Studiów Energetycznych na podstawie danych U.S. Department of Energy *obliczono zgodnie z założeniem: 1dol./mmBtu = 36,9USD/1000m3

Po drugie, okazuje się, że informacje z początku stycznia[4] potwierdziły się pod koniec miesiąca[5], Gail (India) dysponująca długoterminową umową (20 lat) na odbiór ok. 5,8 mln ton LNG rocznie z terminali Cove Point i Sabine Pass zaczęła wyprzedawać swoje zakontraktowane transporty. Dzięki czemu 20 stycznia i 28 stycznia do Polski dotarły kolejne dwa amerykańskie transporty z terminala Sabine Pass. Pierwszy wypłynął z USA 3 stycznia 2019 r., lecz został kupiony od firmy tradingowej Gunvor (ok. 70 000 ton LNG), a drugi wypłynął 11 stycznia 2019 r., lecz został kupiony od Centrica LNG Company Limited (ok. 57 000 ton LNG). Aktualnie brak danych amerykańskiego DOE dot. tych transakcji, a mając na uwadze obecny rynek, cena na poziomie poniżej 6,5 dol./mmBtu czyli 239,85 (podczas pierwszego transportu LNG z USA do polski skłanialiśmy się ku cenie na poziomie poniżej 7 dol./mmBtu (ok. 258,3 dol./1000m3))[6] raczej nie jest możliwa. Raczej trzeba założyć ceny właśnie na poziomie 6,85 dol./mmBtu czyli ok. 252,77 dol./ 1000m3 (nie wliczając to frachtu).

Po trzecie, 3 lutego 2019 r. dopłynął do Polski kolejny transport LNG z Kataru, który dostarczył metanowiec Al Nuaman (ok. 92 000 tony LNG). Nowy Rok także rozpoczęliśmy z transportem katarskiego LNG, 4 stycznia 2019 r. metanowiec Al Hamla dostarczył ok. 94 000 tony LNG.

Jeszcze w listopadzie 13 transportów z Cove Point (3 transporty) i Sabine Pass (10 transportów) wypłynęło do Europy. Według wczesnych, wewnętrznych wyliczeń ISE, wynika, że nawet ok. 48 metanowców w okresie od października 2018 r. do stycznia 2019 r. mogło dostarczyć do europejskich portów ok. 3,20 mln ton LNG (tylko 9 transportów rok wcześniej w porównywalnym okresie, 0,7 mln ton LNG).

Europa, a w tym Polska już skorzystała z warunków rynkowych, a „anomalia rynkowa” pozwoliła na to, by jeszcze więcej łupkowego LNG[7] znalazło się w polskich domach.

Pozwólmy sobie na krótkie podsumowanie i wnioski.

- Branża LNG rośnie. Rok 2018 zamknięto kolejnymi nowymi 40 mln T zdolności skraplania, 20 mln T nowych zdolności re-gazyfikacyjnych i ponad 50 nowymi tankowcami. To podążanie za silnym wzrostem produkcji LNG w 2017 r. i świetny prognostyk na nadchodzące lata.

- Do momentu, kiedy nie zostaną uruchomione, nowe, anonsowane zdolności skraplające w Katarze i w Stanach Zjednoczonych, Australia powinna stabilnie pozostać największym na świecie eksporterem LNG[8].

- Ponieważ europejskie ceny gazu z LNG, w naszej opinii w 2019 roku, będą pozostawać w paśmie cen oferowanych na rynku spot gazu rurowego w Europie Zachodniej (TTF/NBP) jako dolnej granicy, z niewielkim upustem do wyższych cen notowanych na rynkach azjatyckich – granica górna – należy spodziewać się trwałej działalności importowej dla LNG w Europie, z elastycznymi wolumenami przywożonymi z USA (spot!), ale także z Peru czy Trinidadu, wraz z coraz większymi wolumenami rosyjskimi płynącymi do Europy z Jamału.

- Warto pamiętać, że Egipt w 2019 r. podwoi swój nowy status eksportera netto co nieznacznie wpłynie na rynek Morza Śródziemnego.

- Chiny (drugi największy światowy importer), mimo zwiększania swojego lokalnego wydobycia, będą zwiększać zależność od importu LNG, który systematycznie będzie wypierał z tego rynku węgiel. W naszej ocenie wolumeny w 2019 roku mogą osiągnąć 70 – 75 mln ton.

- Południowe koreańskie i japońskie zapotrzebowanie będzie najprawdopodobniej w strefie plateau, jednak z tendencją do spadków (brak symptomów większych wzrostów gospodarczych w obu krajach).

- Stany Zjednoczone, ale także Rosja zwiększą swoje pozycje jako eksporterzy LNG. Dlatego też przy dość stabilnym popycie na rynku Ameryki Południowej, Europa (szczególnie Zachodnia) może być w dalszym ciągu faworyzowanym kierunkiem dostaw – arbitraż cenowy z gazem rurowym rosyjskim, norweskim i algierskim.

- Oczywiście Stany Zjednoczone były i nadal będą największym źródłem wzrostu produkcji LNG na Północnej Półkuli w ciągu najbliższych 2 lat i będą wywierać potężny wpływ na globalną flotę tankowców LNG. Większość eksporterów amerykańskiego LNG ma z góry niejako zapewnione cargo jako umowy: dla istniejącej i pływającej floty na wodzie lub na statkach będących w budowie pod konkretne kontrakty. Luki i wolne wolumeny mogą pojawiać się między dostawami budowanych statków, a spodziewanymi datami rozpoczęcia planowanych projektów. Oczekuje się, że ok. 75 statków zostanie dostarczonych w 2019 r. W związku z umowami z Iberdrola, Endesa i prawdopodobnie Repsol będą one pierwotnie kierowane do Hiszpanii, a nowe tankowce będą oferować premię w stosunku do starszych (ze względu na oferowany większy tonaż oraz ich większą efektywność co ostatecznie obniża jednostkowe koszty transportu, szczególnie na dłuższych trasach.

Rosnąca rola pływających magazynów LNG[9].

Contango[10] na rynkach LNG to nic nowego, ale zdolność i pragnienie uchwycenia tej przyrostowej wartości przez zachowanie wolumenów na wodzie przez dłuższy czas[11] jest strategią – historycznie bardziej zbliżoną – do rynków ropy naftowej niż LNG. Fizyczny charakter LNG z wrzącym ładunkiem i zmieniającą się jakością towaru w zbiorniku z upływem czasu, a także brak większej płynności na rynkach sprawił, że tego typu gra była trudniejsza w przeszłości.

Nowe statki LNG pracujące w technologii wrzącego LNG poza niskimi stawkami (np. 0,05% / dziennie), a także rosnącą liczba kontrahentów aktywnie handlujących, pomogły złagodzić poprzednie bariery i ułatwiły ten nowy styl handlu. Jeśli przedsiębiorca (handlarz – trader) kupi ładunek z zamiarem pierwotnym „trzymanie go na wodzie przez ponad dwa miesiące” (sytuacje wrzesień – grudzień 2018 opisywane przez nas w tekście „LNG+”) to prawdopodobnie obecnie użyłby nowoczesnego tankowca. Bez względu na zamiar, zwiększona liczba statków i czekanie z ładunkiem (magazyn) zostało zaakceptowane przez rynki.

[1] Sikora A., Sikora M., „Record, once again – Pierwsze podsumowanie LNG za 2018 rok”, CIRE, 7.01.2019 – https://www.cire.pl/item,174330,13,0,0,0,0,0,record-once-again—pierwsze-podsumowanie-lng-za-2018-rok.html

[2] Sikora A., Sikora M., „LNG Kanada” – CIRE, 22.10.2018 – https://www.cire.pl/item,170404,13,0,0,0,0,0,lng-kanada.html

[3] Sikora A., Sikora M., „LNG+”, CIRE, 28.12.2018 – https://www.cire.pl/item,173973,13,0,0,0,0,0,lng-.html

[4] https://in.reuters.com/article/india-lng-gail/gail-india-seeks-lng-cargo-for-jan-feb-delivery-sources-idINKCN1P2094

[5] https://www.reuters.com/article/lng-gail-india-usa/update-1-gail-india-sells-u-s-lng-cargoes-idUSL5N1ZU5YO

[6] Sikora A., Sikora M., „4,10 dol./mmBtu za pierwsze LNG z USA”, CIRE, 18.07.2017 – http://cire.pl/item,148667,13,0,0,0,0,0,410-dolmmbtu-za-pierwsze-lng-z-usa.html

[7] Sikora M., „”Łupkowe” LNG”, CIRE, 12.01.2016 http://cire.pl/item,123294,13,0,0,0,0,0,lupkowe-lng.html

[8] W grudniu 2018 r. 1. Australia (10.8 Bcf/d) 2. Katar (9.9 Bcf/d) 3. Malezja (4.5 Bcf/d) (USA w 2019 mają szansę wskoczyć na pozycję trzecią z eksportem 8.9 Bcf/d.

[9] Por. przypis 3.

[10] Tzn. obecna cena jakiegoś dobra i przyszła jego cena – u nas LNG musi zawierać w sobie koszt pieniądza i koszt magazynowania. Najprościej rzecz ujmując oznacza to, iż przyszła cena powinna być wyższa od ceny obecnej i zawierać oba czynniki dodane do ceny dzisiejszej.

[11] Najdłuższy rejs w 2018 roku to 83 dni – Tankowiec opuścił Montoir 19 września i przybył do Incheon w dniu 12 grudnia.