ANALIZA

Dr Robert Zajdler

Instytut Sobieskiego

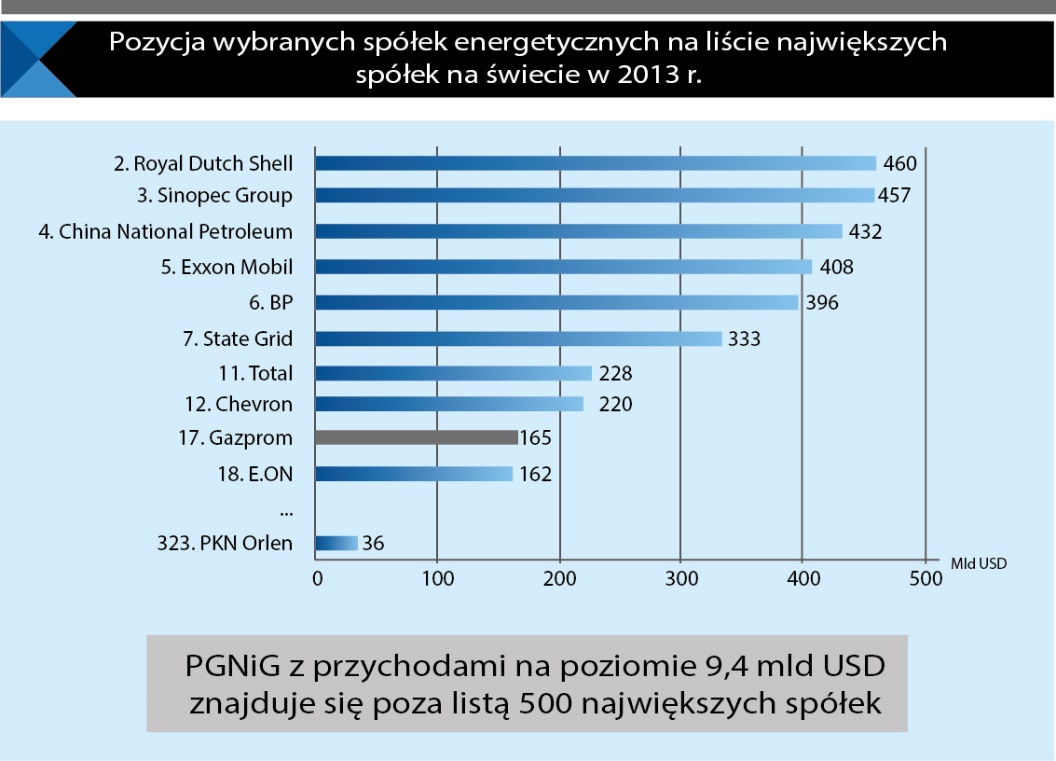

Z przychodami na poziomie 165 mld dolarów (2013 r.) Gazprom jest na 17 miejscu wśród największych spółek na świecie, podczas gdy największa polska spółka – PKN Orlen – jest na 323 miejscu. Sprzedaż gazu ziemnego dostarczanego gazociągami jest ważnym, ale nie jedynym źródłem przychodów spółki. Ważny jest udział w globalnym rynku hurtowym, inwestycjach infrastrukturalnych, a w niedalekiej przyszłości również na rynku LNG.

Rynek gazu ziemnego cechuje stosunkowo duża koncentracja działalności w ramach dużych podmiotów rynkowych, wynikająca zarówno z zaszłości historycznych znajdujących odzwierciedlenie w rozwoju infrastruktury, jak i z faktu rozmieszczenia złóż paliw. Rozwój LNG stanowi dzisiaj przeciwwagę dla zmonopolizowanego importu za pośrednictwem gazociągów. Największe spółki gazowe bacznie przyglądają się rynkowi LNG poszukując nowych możliwości zbytu. Jedną z takich spółek jest rosyjski Gazprom, który w najbliższych latach chce potroić swój udział w globalnym obrocie LNG.

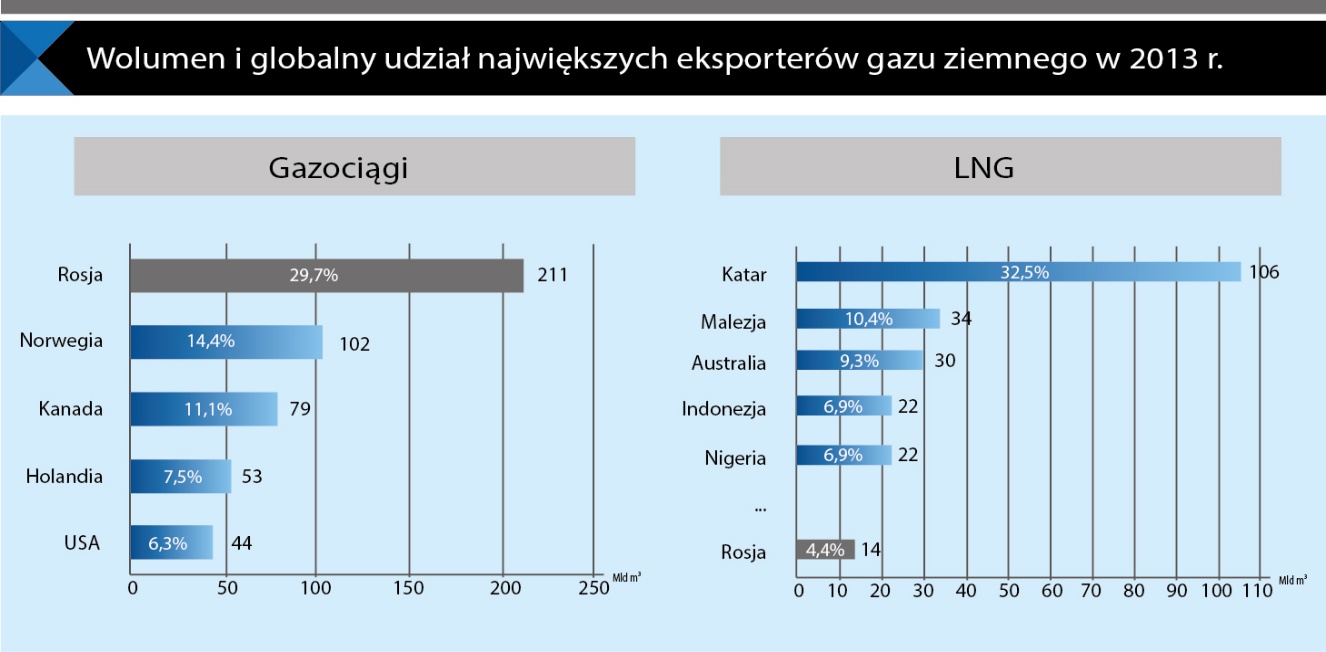

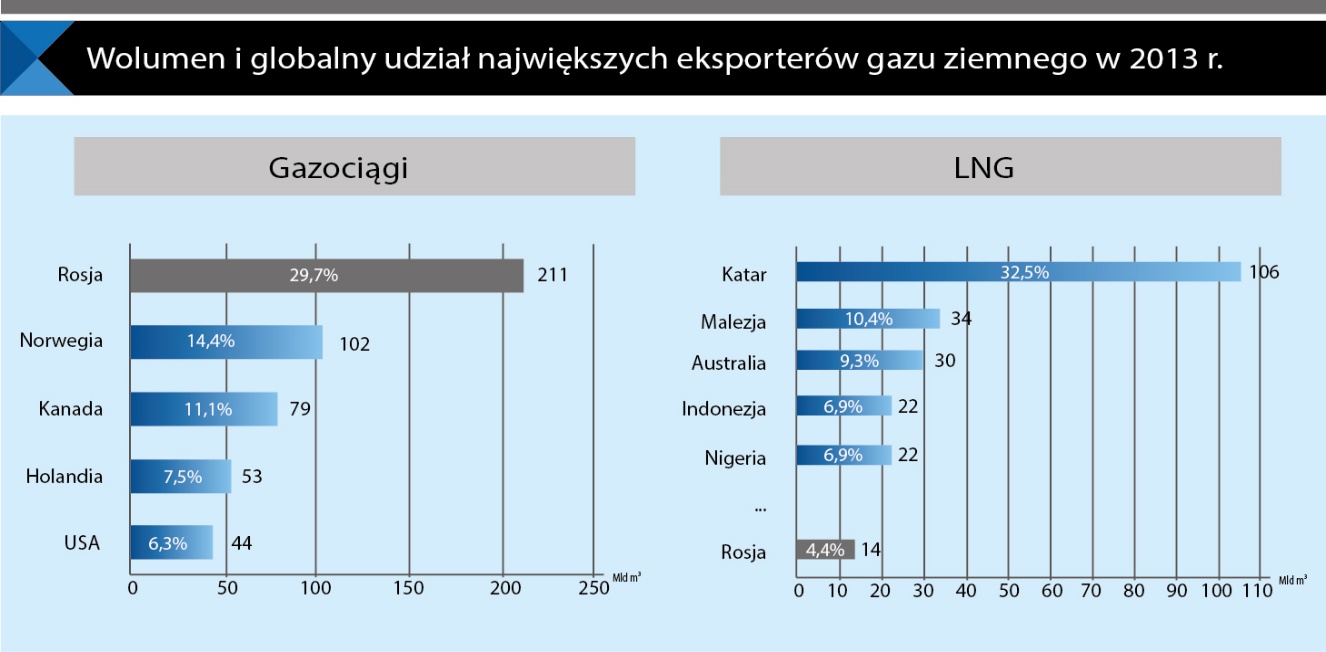

Globalny rynek gazu ziemnego w 2013 r. wynosił 3 347,6 mld m³ konsumowanego paliwa, z czego aż 1 035,9 (31%) mld m³ pochodziło z importu. Ceny gazu importowanego na świecie są zróżnicowane. Najniższe wynoszą nieco ponad 100 dolarów za tys. m³, najwyższe przekraczają nawet 600 dolarów za tys.m³. Biorąc pod uwagę rozmieszczenie importu i ceny regionalne można szacować wartość rynku na wartość w przedziale 350-400 mld dolarów rocznie. Udział gazu skroplonego w globalnej wymianie handlowej wyniósł w 2013 r. 31,4%, co przekłada się na 110-125 mld dolarów, choć w związku z tym, że większość odbiorców LNG stanowią państwa azjatyckie, płacące za gaz najwyższą cenę, wartość rynku LNG jest znacznie wyższa i może wynosić ponad 150 mld m³.

Na szczytach listy największych firm na świecie dominują przedsiębiorstwa sektora energetycznego, a jedną a nich jest rosyjski Gazprom, który w najnowszym zestawieniu pięciuset największych spółek na świecie Global Fortune 500 znajduje się na 17 miejscu, z przychodami wynoszącymi 165 mld dolarów. Wśród 20 największych spółek aż 10 reprezentuje szeroko pojęty sektor energetyczny. Spośród polskich spółek na liście znajduje się wyłącznie PKN Orlen, a poza listą znalazł się największy podmiot polskiego rynku gazu ziemnego – PGNiG.

Gazprom jest największym zewnętrznym dostawcą gazu ziemnego do Unii Europejskiej. Jest również zaangażowany kapitałowo w wiele przedsięwzięć o charakterze energetycznym w państwach członkowskich UE. Kontrahentami spółki jest większość krajów Unii. Polska importuje z Rosji ponad 9 mld m³ gazu rocznie, co pozycjonuje kraj jako czwartego największego odbiorcę w Unii Europejskiej, choć nasz udział w całości eksportu rosyjskiego gazu wynosi zaledwie 4.3%. Nie można mówić o tym, że eksport gazu do Polski nie ma znaczenia z punktu widzenia Gazpromu, ponieważ na portfel odbiorców spółki składa się niewielu dużych importerów (np. Niemcy, Włochy) oraz wiele krajów zakupujących znacznie mniejsze wolumeny. Z punktu widzenia interesu Gazpromu Polska jest ważnym, ale nie kluczowym partnerem handlowym w Europie.

Ogromny potencjał rynku gazu ziemnego stał się dla państw eksporterów jednym z głównych źródeł dochodów budżetu. Obserwując zmiany zachodzące na globalnym rynku gazu ziemnego, w celu zwiększenia swojej pozycji rynkowej, spółka postanowiła zainwestować w rozwój infrastruktury skraplającej gaz. Obecnie udział Gazpromu w globalnym rynku LNG wynosi zaledwie 4,4%[1] i jest sześciokrotnie mniejszy niż udział gazu rosyjskiego w wymianie handlowej realizowanej za pośrednictwem gazociągów. Gazprom posiada jeden terminal skraplający na wyspie Sakhalin na wschodzie Federacji Rosyjskiej. Terminal funkcjonuje na rynku od 2009 r., a jego zdolności eksportowe wynoszą 13,5 mld m³ gazu rocznie. Gaz z terminalu trafia do odbiorców w Japonii, Korei, Chinach, Indiach, Taiwanie, Wielkiej Brytanii, USA, Meksyku, jak również do odbiorców na Bliskim Wschodzie – w Zjednoczonych Emiratach Arabskich i w Kuwejcie. Celem spółki jest zwiększenie globalnego udziału na rynkach LNG do poziomu 15%, co ma zostać umożliwione przez oddanie do użytku terminali we Władywostoku oraz terminalu Baltic LNG w Primorsku nad Morzem Bałtyckim.

Projekty terminali LNG są w różnym stopniu zaawansowania. Terminal Baltic LNG planowany jest mniej więcej od połowy zeszłej dekady. W 2006 r. została podpisana umowa na opracowanie wstępnego projektu technicznego. W kolejnych latach trwały rozmowy z potencjalnymi odbiorcami, by w 2008 r. odstawić projekt na półkę i skoncentrować się na bardziej zyskownym przedsięwzięciu budowy gazociągu Nord Stream i ewentualnej budowie terminalu LNG na północnym zachodzie kraju (realizacja tego ostatniego nigdy nie doszła do skutku). W kolejnych latach jednak plany dotyczące realizacji przedsięwzięcia Baltic LNG powróciły. W 2013 r. podpisano list intencyjny mający na celu uzyskanie niezbędnych pozwoleń w celu rozpoczęcia realizacji projektu. Według założeń terminal ma zostać oddany do użytku w 2018 r. W tym samym roku ma zostać oddany pierwszy gazociąg w ramach przedsięwzięcia terminalu we Władywostoku. Projekt ma na celu zaopatrywanie w gaz ziemny spółek z regionu Azji Pacyfiku, w tym Japonii, która współuczestniczy w jego realizacji. Docelowe zdolności eksportowe terminalu Baltic LNG wyniosą 14 mld m³, a terminalu we Władywostoku 21 mld m³. Oprócz terminali skraplających, plany przewidują także powstanie w Okręgu Kaliningradzkim terminalu odbiorczego o zdolnościach odbiorczych wynoszących co najmniej 3,3 mld m³ rocznie. Projekt jest obecnie w fazie wyboru miejsca lokalizacji.

Ewolucja globalnych rynków gazu wymusza na spółkach dostosowanie się do nowych realiów. Polityka dywersyfikacji źródeł w Unii Europejskiej oraz stale zmniejszające się zapotrzebowanie na gaz zmniejszają przychody Gazpromu na kontynencie. W związku z poszerzaniem portfela dostawców Gazprom odczuwa presję cenową. Podejmowane są renegocjacje istniejących kontraktów, których efektem jest zmniejszenie cen paliwa. Działania Gazpromu mają na celu zaistnienie na rynkach, na których gaz rosyjski nie był obecny do tej pory lub w ocenie spółki jej udział rynkowy jest zbyt niski w stosunku do potencjału. Należy jednak wziąć pod uwagę, że daty ukończenia terminali eksportowych były niejednokrotnie przekładane, a roku 2018 należy dzisiaj bardziej postrzegać jako strategiczny cel spółki nie realny termin uruchomienia obu przedsięwzięć.

[1]Dane za BP Statistical Review 2014. Spółka szacuje swój udział na poziomie 5%.

Materiał opublikowany za zgodą LNG Snapshot.