Amerykański Dominion Energy, Inc. ogłosił, że należący do firmy terminal Cove Point LNG znajduje się w końcowej fazie procedury „commissioning” instalacji skraplającej i ma zacząć eksport skroplonego gazu ziemnego na początku marca 2018 r.. Łączna maksymalna moc jaką dysponuje Cove Point LNG to 5,75 mln t LNG rocznie (około 8 mld m3 gazu ziemnego [1] [ Obliczono zgodnie z założeniem: 1 mln t LNG = 1,38 mld m3]), czyli około 21 mln m3/d (775 mmcf/d) . Cove Point LNG stanie się więc drugim po Sabine Pass (należącym do Cheniere Energy, Inc.) terminalem, z którego będzie eksportowany amerykański gaz z łupków – piszą Andrzej Sikora, Mateusz Sikora, Instytut Studiów Energetycznych Sp. z o.o.

Nadal czekamy na podsumowujący 2017 rok raport Departamentu Energii amerykańskiej EIA (DOE) dotyczący eksportu LNG, ale już dziś wiemy, że od początku działalności w lutym 2016 r. terminal Sabine Pass pozwolił na eksport około 23 mld m3 gazu ziemnego (Rys. 1). W porównaniu do Cove Point LNG gdzie postawiono tylko jedną instalację (Train) do skraplania gazu ziemnego, Sabine Pass posiada już 4 instalacje, a terminal dysponuje łączną mocą skraplającą na poziomie 18 mln t LNG rocznie (około 25 mld m3 gazu ziemnego) to około 85 mln m3/d (czyli około 3 Bcf/d), a Cheniere Energy Inc. już planuje rozbudowę terminala do 6 instalacji do skraplania [ Sikora A., Sikora M., „Łupkowe Eldorado PGNiG?”, CIRE/BiznesAlert.pl , 9.06.2017 ].

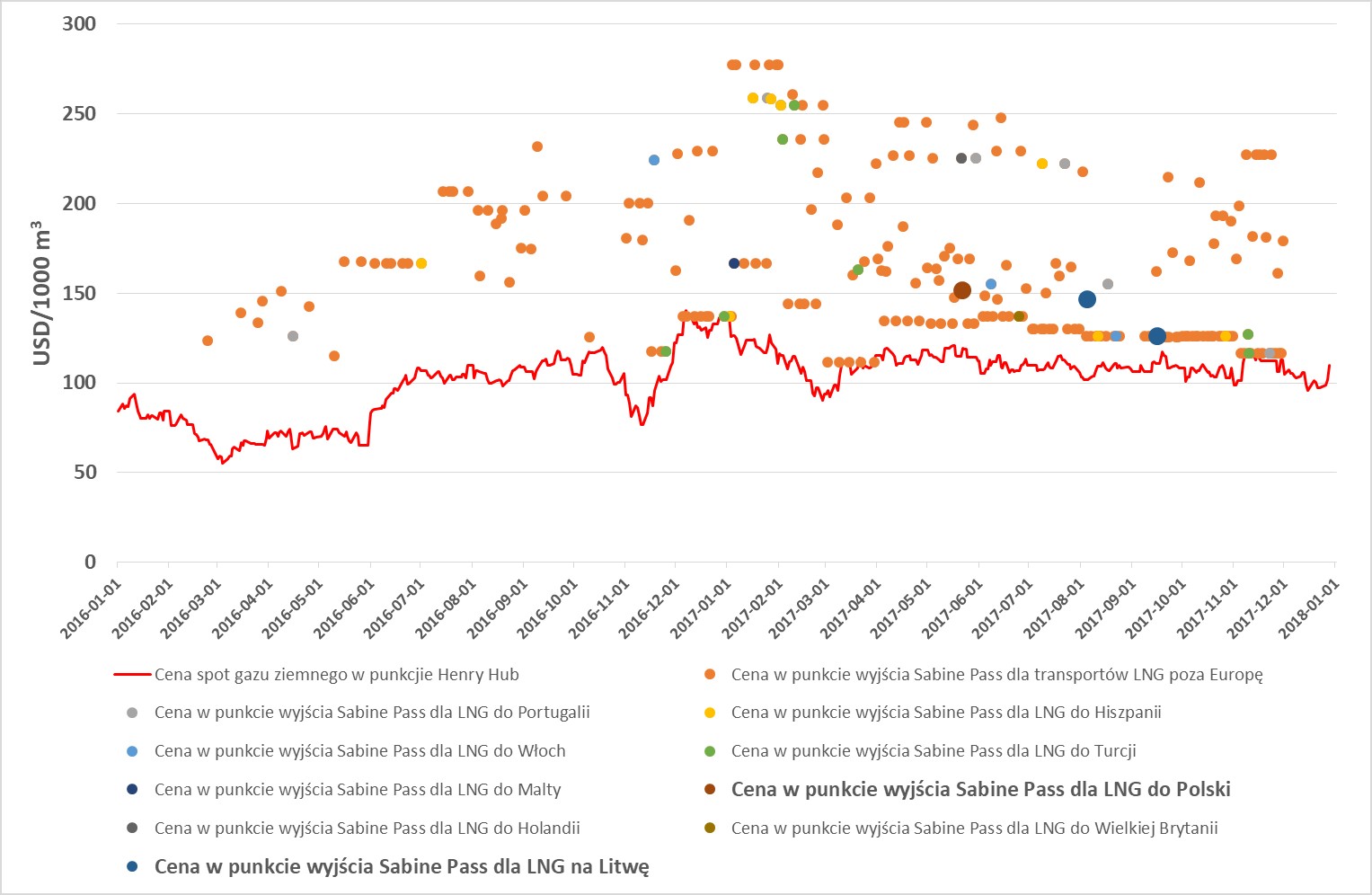

W 2017 r. (do końca listopada) średnia cena gazu ziemnego w punkcie wyjścia Sabine Pass wyniosła około 4,53 dol./mmBtu (ok. 167,25 dol./1000m3), a 31 transportów LNG (Rys. 2) dotarło do europejskich terminali (8 Hiszpania, 7 Portugalia, 7 Turcja, 3 Włochy, 2 Litwa, 1 Malta (tzw. split cargo – ładunek łączony), 1 Polska, 1 Holandia, 1 Wielka Brytania)

Według naszych obliczeń łączny eksport gazu ziemnego z terminala Sabine Pass w 2017 roku powinien wynieść około 21-22 mld m3 gazu ziemnego, a to tyle ile średnio rocznie wynosi import rosyjskiego gazu ziemnego przez Polskę (około 11 mld m3), Węgry (5,5 mld m3) oraz Czechy (4,5 mld m3).

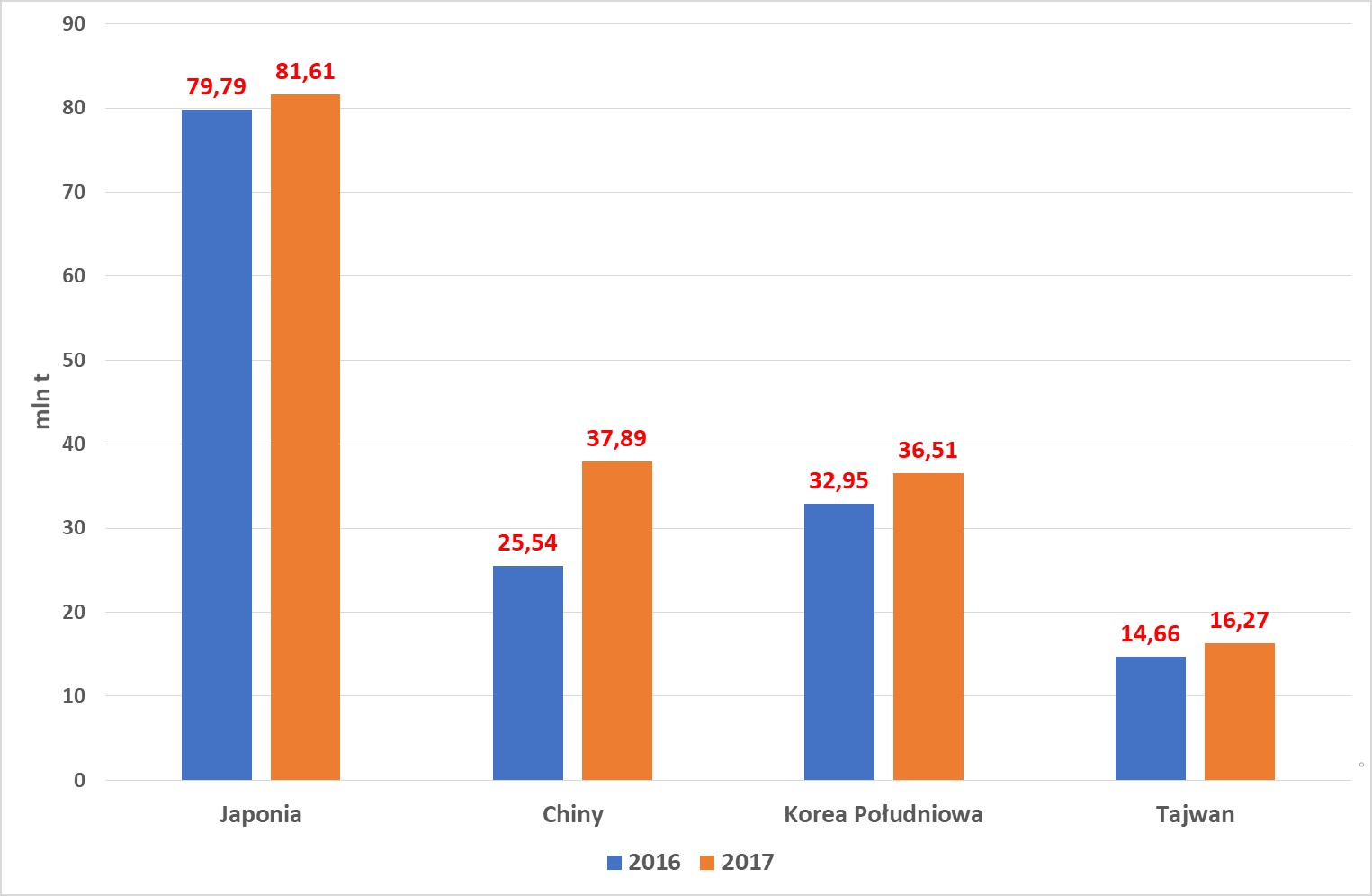

Zwróćmy uwagę jednak ile LNG jest importowanego przez główne kraje Azji (Rys. 3)? Od lat liderem jest Japonia, która w 2017 r. importowała 81,61 mln t LNG (około 112 mld m3 gazu ziemnego[ 1 mln t LNG = 1,38 mld m3)[2], drugie miejsce zajęły Chiny, które importowały 37,89 mln t LNG (około 52 mld m3 gazu ziemnego) i wyprzedziły Koreę Południową, która importowała 36,51 mln t LNG (około 49 mld m3 gazu ziemnego), czwarte miejsce zajmuje Tajwan importujący 16,27 mln t LNG (około 22 mld m3 gazu ziemnego). Co ważne, wszystkie te kraje zanotowały wzrost importu w porównaniu do 2016 r. (odpowiednio o 2,25%, 48,37%, 10,81%, 10%). W 2017 r. (do końca listopada) Chiny odebrały z Sabine Pass 23 transporty o łącznym wolumenie około 2,2 mld m3 za średnią cenę 4,01 dol./mmBtu (około 147,97 dol./1000m3) czyli taniej o 0,52 dol./mmBtu niż średnia cena gazu ziemnego w punkcie wyjścia Sabine Pass w 2017 r. (do końca listopada). W tym samym okresie, Japonia odebrała 11 transportów o łącznym wolumenie około 1,1 mld m3 za średnią cenę 5,91 dol./mmBtu (około 218,08 dol./1000m3), natomiast Korea Południowa 29 transportów o łącznym wolumenie około 2,9 mld m3 za średnią cenę 4,03 dol./mmBtu (około 147,97 dol./1000m3).

Wskazywaliśmy[ Sikora A., Sikora M., „Gas Wars”, CIRE, 4.05.2017 ], że jeśli wszystkie planowane terminale LNG w USA zostaną oddane do użytku w zakładanym czasie, to do 2020 roku mogą wytworzyć nawet 105 mld m3 dodatkowej podaży gazu ziemnego, a większość światowych firm już dziś dysponuje znacznymi zakontraktowanymi ilościami surowca (por. nasza analiza z 2015 r.[ Sikora A., Sikora M., „LNG wyrusza na poszukiwanie nowych rynków”, CIRE, 21.01.2016 ]). Nie oznacza to, że nie ma miejsca na nowe transakcje. Świetnym przykładem jest tu szwajcarska Trafigura, trader tzw. energy commodities, który podpisał 15 letni kontrakt z Cheniere Energy, Inc. na odbiór około 1 mln t LNG (około 1,3 mld m3 gazu ziemnego rocznie). Co ciekawe, formuła cenowa kilkukrotnie już przez nas podnoszona, jest stosunkowo prosta – indeksacja do ceny gazu ziemnego w punkcie Henry Hub plus marża (dodatkowe opłaty, prowizje czyli tzw. commission). Zupełnie klasyczne założenie, używane już wcześniej przez innych światowych graczy, które jest stosunkowo bezpieczne dla obu stron[ Sikora A., Sikora M., „4,10 dol./mmBtu za pierwsze LNG z USA” ]. Po pierwsze, Cheniere Energy, Inc. gwarantuje sobie stałego, pewnego odbiorcę, dzięki któremu będzie w stanie opłacić część (jeśli nie większość) kosztów stałych instalacji. Po drugie Trafigura zyskuje stałego, pewnego dostawcę dla stosunkowo niedużego wolumenu LNG, dzięki któremu firma będzie mogła handlować, głównie na rynku spot, jednocześnie minimalizując ryzyko. Dlaczego? Ponieważ cena będzie indeksowa do ceny na Henry Hub (największym płynnym rynku gazu ziemnego na świecie) co oznacza, że w najgorszym wypadku i w celu minimalizowania straty, transporty zostaną np. przekierowane do zainteresowanych krajów w regionie (jak np. Meksyk), które uważnie śledzą ceny na Henry Hub.

Od dłuższego czasu wszystkich zainteresowanych tematem LNG nurtuje jedno pytanie, jak to wszystko może się opłacać?

Około 60% światowego LNG trafia dziś do głównych graczy w Azji, którzy z roku na rok stopniowo, ale konsekwentnie zwiększają swój import. Z danych Platts wynika, że około 240 transportów opuściło już terminal Sabine Pass, z czego 15% dociera do Europy. W 2017 r. (do końca listopada) tylko 6 dostaw do Europy było zakupionych w formule spot (short-term). Pozostałe zostały dostarczone w ramach długoterminowych kontraktów (long-term) jakimi dysponują najwięksi światowi gracze m.in. francuskie ENGIE czy EDF France.

Benchmarkowa cena JKM (Platts Japan Korea Marker) dla dostaw LNG do Japonii i Korei Południowej wynosiła w styczniu 2015 r. 7 dol./mmBtu, a obecnie wynosi 10,375 dol./mmBtu czyli prawie o 50% więcej. Dodatkowo pisaliśmy już, że wspomniana Japonia, zakontraktowała 88 mln ton LNG (około 121 mld m3 gazu ziemnego) w 2017 r. oraz niespełna 91 mln ton LNG (około 125 mld m3 gazu ziemnego) na rok 2018[ Sikora A., Sikora M., Szurlej A., Kaliski M., Janusz P. „Wpływ dostaw LNG z USA na europejski rynek gazu ziemnego” (Impact of US LNG supplies on the European natural gas market), Polityka Energetyczna – Energy Policy Journal ISSN 1429-6675, Instytut Gospodarki Surowcami Mineralnymi i Energią PAN, Tom 20 Zeszyt 4, str. 27–38, listopad 2017 ]. Nie powinno więc dziwić, że to właśnie do Azji trafiają tak duże ilości skroplonego gazu ziemnego.

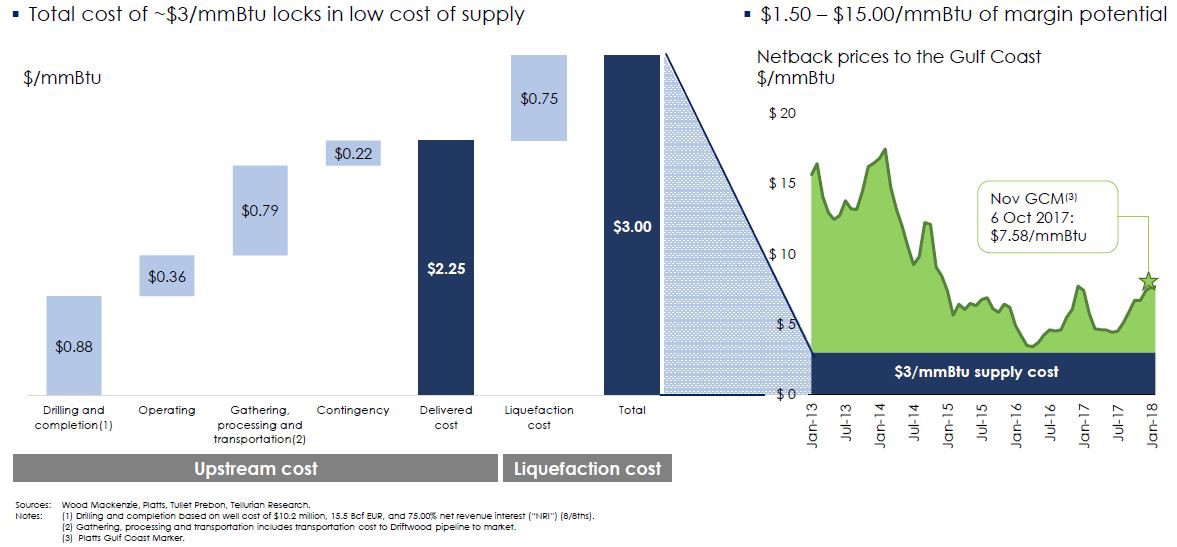

Bardzo ciekawą analizę zaprezentował amerykański Tellurian, Inc. zainteresowany budową terminala Driftwood LNG w Luizjanie (Rys. 4). Projekt o deklarowanej, łącznej mocy skraplającej na poziomie 27,6 mln t LNG rocznie (około 38 mld mld m3 gazu ziemnego rocznie) ma zostać oddany do użytku w 2022 r. Co ciekawe Tellurian planuje budowę 20 Trains, każdy o mocy 1,38 mln t LNG. Z założeń wynika, że łączne koszty upstream z dostarczeniem do terminala plasują się na poziomie 2,25 dol./mmBtu, a z kosztami skraplania całość ma się zamknąć w 3 dol./mmBtu.

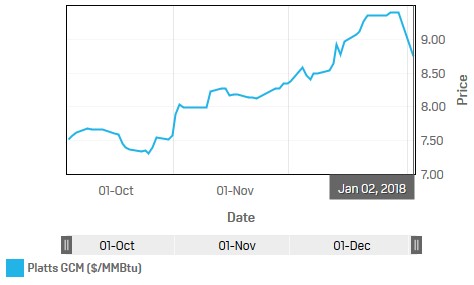

W zestawieniu z prezentowanym przez Platts GCM LNG [3] będącym ewaluacją ceny odzwierciedlającą wartość dziennego eksportu LNG, wyraźnie widać, iż nawet po poniesieniu wspomnianych kosztów zostaje pozytywna marża czyli możliwość zysku. Na wykresie (Rys.5.) podano poziom z początku października kiedy to GCM LNG wynosił 7,58 dol./mmBtu. Należy podkreślić, że do końca roku 2017 GCM LNG przekroczył 9 dol./mmBtu, a 2018 rok zaczynał na poziomie 8,5 dol./mmBtu (Rys.5).

Odpowiadając na wyżej postawione pytanie, TAK, inwestycja w LNG może się opłać. TAK, inwestycja w nowe złoża, w poszukiwanie tych złóż czy rozwój technologii poszukiwań i wydobycia ze złóż niekonwencjonalnych (łupkowych czy CBM w Australii) może się opłać. TAK, obecność w sektorze upstream i downstream oraz całym supply chain może przynieść na koniec dnia pozytywną marże. Ważne jest aby być w pełnym łańcuchu dostaw i decydować o alokacji marży właśnie…

Terminal Cove Point LNG ma już dziś podpisane 2 długoterminowe (20 letnie) kontrakty w formule take-or-pay na 2,3 mln t LNG rocznie każdy, z indyjskim Gail oraz japońskim trederem Sumitomo. Sumitomo, podpisało jednocześnie 20 letni kontrakt z Tokyo Gas (1,4 mln t LNG rocznie) i Kansai Electric (0,8 mln t LNG rocznie). W efekcie, praktycznie cała moc skraplająca instalacji jest więc zarezerwowana, a Prezes Cove Point LNG, Thomas Farrell, nie przewiduje sprzedaży transportów spotowych jak ma to w swojej strategii Cheniere Energy, Inc. Nie oznacza to jednak, że Sumitomo nie będzie chciało skorzystać z sytuacji rynkowej i przekierować LNG w inne, ciekawsze cenowo kierunki. A pamiętajmy, że jeszcze w czerwcu 2017 r. japońska Komisja ds. Uczciwego Handlu (Japan Fair Trade Commission) opublikowała raport i skrytykowała tzw. destination clause (klauzulę przeznaczenia). Komisja zarekomendowała usunięcie takich klauzul z kontraktów, jednak konsekwencje wynikające z raportu w sprawie umów dotyczących kontraktowania LNG pozostają niejasne.

[1] – Obliczono zgodnie z założeniem: 1 mln t LNG = 1,38 mld m3

[2] – 1 mln t LNG = 1,38 mld m3

[3] – Platts Gulf Coast Marker – a price assessment reflecting the daily export value of LNG traded free on board (FOB) from the US Gulf Coast. The Platts GCM reflects bids, offers and transactions on an FOB US basis, normalized to the U.S. Gulf Coast, and expressed USD per British thermal units (MMBtu).