Około 320 mln ton wyniósł światowy handel LNG w 2018 roku, a pierwsze, wstępne dane, pokazują, że możemy mówić o kolejnym rekordzie! Czwarty już rok z rzędu, systematycznie wzrasta sprzedaż LNG na świecie. W porównaniu do 2017 r. (293 mln ton LNG) zauważalny jest wzrost o ok. 9,7% – piszą Andrzej i Mateusz Sikora z Instytutu Studiów Energetycznych.

Warto również podkreślić, że w grudniu 2018 r. sprzedano rekordowe wolumeny LNG na świecie, 31,9 mln ton (Rys. 1).

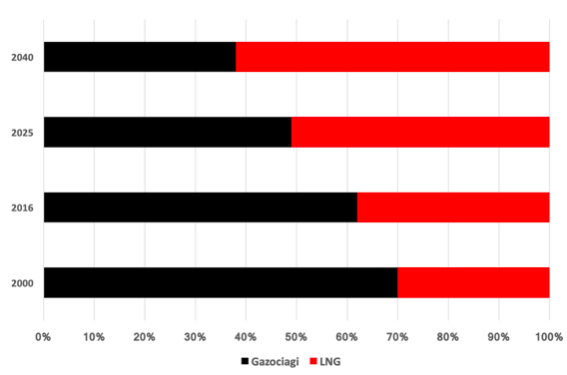

Jeszcze w 2015 r. światowy obrót LNG wyniósł 246 mln ton, a utrzymując taki trend wzrostowy, mogą sprawdzić się prognozy Międzynarodowej Agencji Energetycznej (MAE) dotyczące wzrostu udziału LNG w światowym obrocie i handlu gazem ziemnym (Rys. 2). Według MAE, w 2000 r. wynosił on zaledwie 30%, natomiast w 2025 r. Agencja prognozuje 51% udziału LNG, co w efekcie spowoduje prymat handlu LNG nad klasyczną (rurową) infrastrukturą gazociągową.

Podobnie jak w 2017 r. głównym kierunkiem, do którego kierowano LNG w 2018 r. pozostała Azja. Największym importerem nadal zostaje Japonia, gdzie według wstępnych szacunków dostarczono ok. 83 mln ton LNG, drugą pozycję utrzymały Chiny, gdzie dostarczono ok. 55 mln ton LNG, a trzecia pozostała Korea Południowa, gdzie dostarczono ok. 45 mln ton LNG. Tajwan zaimportował ok. 17 mln ton LNG, natomiast Indie odebrały ok. 23 mln ton LNG.

Można również założyć, że to przez zwiększony import LNG w grudniu 2018 r. do Azji padł miesięczny rekord sprzedaży LNG w świecie na poziomie 31,9 mln ton (Rys. 1). W tym okresie Chiny, Japonia, Korea Południowa i Tajwan zaimportowały łącznie rekordowe ilości LNG, 20,5 mln ton, czyli o 5% więcej niż poprzedni rekord ze stycznia 2018 r., kiedy to łączny wolumen wyniósł 19,5 mln ton. Było to spowodowane przede wszystkim niższymi niż normalnie o tej porze roku temperaturami powietrza w Azji, które jak podawały prognozy miały utrzymać się przez dłuższy czas. W Europie ok. 11 mln ton LNG importowała Hiszpania, ok. 9,5 mln ton LNG odebrała Francja, a według analizy ISE ok. 2 mln ton LNG trafiło do Polski.

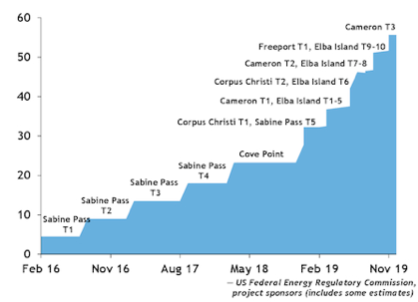

W 2018 r. największym eksporterem LNG pozostał Katar, który skroplił i sprzedał ok. 75 mln ton LNG. Drugie miejsce zajęła Australia eksportując oko. 68 mln ton LNG, należy tu podkreślić, że głównym odbiorcą australijskiego LNG jest Azja (o czym już pisaliśmy). Około 25 mln ton LNG eksportowała Malezja, a 22 mln ton LNG eksportowały Stany Zjednoczone Ameryki (USA). USA dysponują już zainstalowaną mocą skraplająca na poziomie 27,8 mln ton LNG/r, dostępną w ramach „pierwszej fali amerykańskiego LNG”. Mowa tu o dostępnych terminalach Sabine Pass (Train 1-5), Cove Point (Train 1) oraz Corpus Christi (Train 1), który do końca roku opuściły pierwsze dwa metanowce (11 grudnia 2018 r. metanowiec Maria Energy z ładunkiem ok. 72 000 ton LNG do Grecji i 25 grudnia 2018 r. metanowiec Marvel Falcon z ładunkiem ok. 73 000 ton LNG, który najprawdopodobniej dostarczył ładunek do Wielkiej Brytanii). Jednocześnie wraz z ukończeniem trwającej aktualnie fazy rozbudowy infrastruktury, USA mogą dysponować/podwoić swoją mocą skraplająca i podnieść ją do poziomu ok. 55,7 mln ton LNG/r (czyli ok. 80 mld m3/r) (Rys. 3). W efekcie USA mogą stać się już w 2019 r. trzecim największym eksporterem LNG na świecie (druga „fala amerykańskiego LNG” o czym też pisaliśmy zależy przede wszystkim od decyzji FID).

Bardzo ważnym graczem na rynku LNG staje się także Rosja, z której eksportowano ok. 17 mln ton LNG (głównie dzięki oddaniu do użytku Train 3 oraz pełnym wykorzystaniu terminala Yamal LNG). Należy także podkreślić, że według informacji podawanych przez Gazprom, rosyjski monopolista zatłoczył gazociągami do Europy i Turcji ok. 201 mld m3 gazu ziemnego. A jeśli te dane się potwierdzą, to będą to znowu rekordowe ilości gazu ziemnego zatłoczone z kierunku wschodniego.

Wspominamy o tym, gdyż od dawna podkreślamy, że Rosja łatwo nie odda swojej strefy wpływów i będzie robić wszystko oraz wykorzystywać najróżniejsze mechanizmy, nie tylko rynkowe, by inny niż rosyjski gaz ziemny był po prostu droższy i ekonomicznie mniej nieopłacalny. Presja jaką „łupkowe LNG” wywiera na Rosjanach oraz cały czas technicznie możliwe i ekonomicznie opłacalne przekierowanie do europejskich terminali metanowców wyładowanych amerykańskim LNG powoduje, że Gazprom nie ma wyboru i musi dopasowywać swoje ceny. Amerykanie mogą to zrobić i sama ta świadomość po prostu wystarcza, by rosyjski gaz (jako racja stanu) musiał być obecny w Europie.

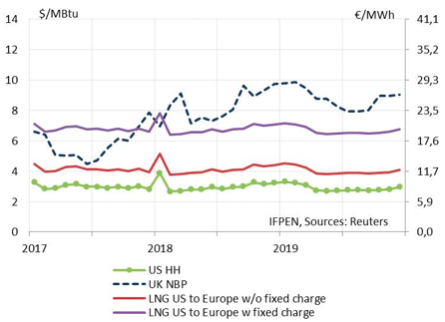

Poziomy cenowe amerykańskiego gazu ziemnego (wliczając w to także koszty skroplenia, transportu i zgazowania) pomagają zwiększyć konkurencyjność amerykańskiego (ale nie tylko amerykańskiego) LNG w Europie. Według wyliczeń Cedigaz, amerykańskie LNG jest w stanie pozostać konkurencyjne w porównaniu do cen rynkowych w Europie (Rys. 4), dodatkowo możemy zaobserwować, że jego konkurencyjność wzrasta od 2017 r. (wspominaliśmy o tym jeszcze w 2016 r.).

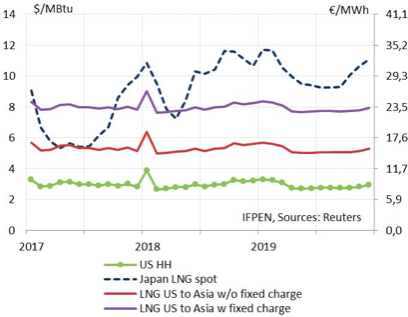

Patrząc jednak na poziomy cen gazu ziemnego w Azji (Rys. 5), nawet przy dość dużej fluktuacji cen, pozostają one na tyle wysokie, by margines kosztów dostaw w tym kierunku był na tyle opłacalny, by to Azja pozostawała ekonomicznie bardziej interesująca niż Europa, jako miejsce docelowe dla eksportowanego gazu z USA. W Azji nadal można po prostu więcej i szybciej zarobić.

Na zakończenie zwróćmy także uwagę na jeszcze jedną bardzo ważną informację, czyli stan oraz dostępność floty metanowców LNG. Obecnie na świecie pływa/jest dostępnych 567 różnego typu statków LNG (w tym statki FSRU czy FSU). W 2017 r. oddano do użytku 33 jednostki, natomiast w 2018 r. oddano do użytku 56 jednostek. Nadal znaczna część z aktualnej floty jest wykorzystywana w ramach kontraktów długoterminowych, przez co nie są one dostępne do wykorzystania w opcji krótkoterminowej, spot (chyba, że dojdzie do transakcji spot w ramach kontraktu długoterminowego). Odpowiednia ilość oraz dostępność metanowców na świecie (w tym ceny frachtu) będą jedną z głównych zmiennych mających znaczący wpływ na rynek LNG.