ANALIZA

Andrzej P. Sikora, Mateusz P. Sikora

Instytut Studiów Energetycznych Sp. z. o. o.

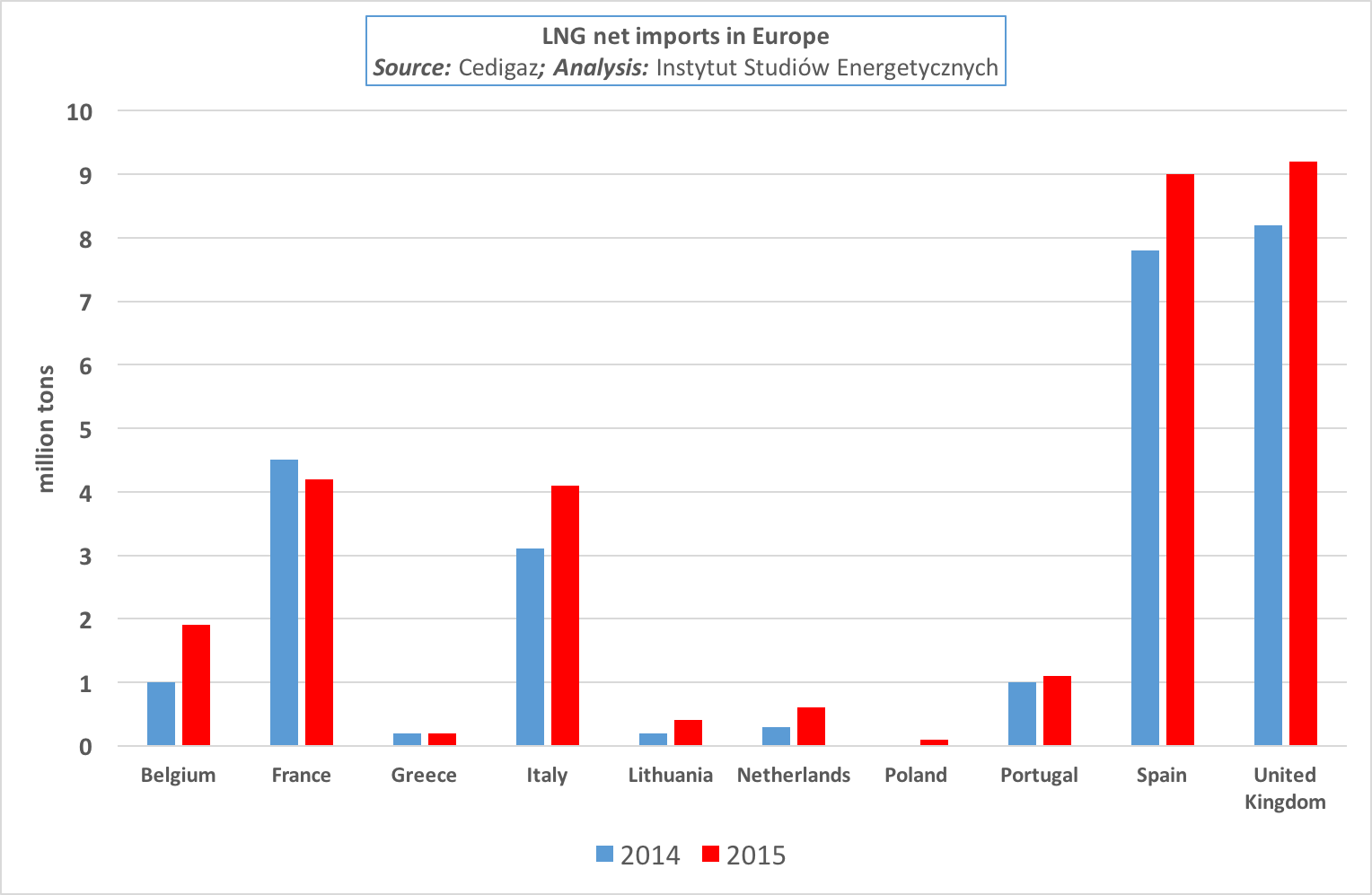

Według najnowszych danych opublikowanych przez Cedigaz, w porównaniu do 2014 roku, import netto LNG do Europy nieznacznie wzrósł w 2015 roku o 4,47 mln t do 31,35 mln t. Od razu widzimy, że jedynym krajem, w którym import spadł to Francja.

A to przecież kraj posiadający trzecią po Hiszpanii (69 mld m3 (N)/r) i Wielkiej Brytanii (52 mld m3 (N)/r) infrastrukturę regazyfikacyjną. Francja posiada 5 terminali LNG o łącznej mocy regazyfikacyjnej na poziomie 22 mld m3 (N)/r. Podkreślmy, iż francuskie moce zwiększą się o dodatkowe 13 mld m3 (N)/r dzięki rozbudowie istniejącej już infrastruktury, trwającej budowie nowego terminalu Dunkerque LNG oraz planowanym terminalu Fos Faster LNG. Spadek importu LNG do Francji został bardzo inteligentnie uzupełniony przez dostawy tradycyjnymi gazociągami. Według informacji publikowanych przez Gazprom import rosyjskiego gazu dla 11 miesięcy 2015 roku wyniósł 8,7 mld m3, a to wzrost o 32% dla tego samego okresu w 2014 roku kiedy to import wyniósł 6,6 mld m3.

Wytłumaczenie jest bardzo proste, przy obecnych światowych cenach ropy, gaz rosyjski jest tańszy od importowanego LNG. Francuskie ENGIE (dawniej GDF SUEZ) to światowy gracz na rynku LNG. Spółka z łatwością może żonglować swoim portfelem i przekierować własne gazowce na rynek z lepszą, wyższą ceną, a brak gazu ziemnego zastąpić importem od „pewnego” rosyjskiego dostawcy.

Przypomnijmy, że ENGIE od 40 lat odbiera rosyjski gaz, a pierwszy kontrakt między Gaz de France i Gazprom (wtedy Sojuzneftegazexport) został podpisany jeszcze w 1975 roku. Relacje nadal są bardzo dobre, a ENGIE obok E.ON, Wintershall, OMV and Shell posiada 10% udziałów w projekcie Nord Stream.

W Hiszpanii, import LNG wzrósł do 8,96 mln t w 2015, we Włoszech mamy wzrost o 31,8% do 4,18 mln t. Włochy to ciekawy przypadek, gdyż Edison podpisując kontrakt z Rasgas na dostawy i regazyfikację katarskiego LNG w terminalu Adriatic LNG wybrał formułę oil-index. Czyli tak jak Polskie PGNiG, ma w kontrakcie zawartą cenę liczoną w formule do notowania ropy. Spadek cen ropy na świecie spowodował więc, że ceny LNG stały sie konkurencyjne dla włoskich cen spot. Katarskie LNG kosztowało około 8,41 dol/MMBTU w styczniu 2015 by spaść do 5,17 dol/MMBTU w październiku. Zapotrzebowanie na gaz ziemny we Włoszech wyniosło w 2014 roku około 60 mld m3, a jeszcze w 2010 roku wynosiło 80,7 mld m3 . Sektor, który najbardziej odczuł spadek zapotrzebowania na gaz to wytwarzanie energii elektrycznej! Mowa tu o spadku z 29,1 mld m3 w 2010 roku do 17,2 mld m3 w 2014 roku.

Tłumaczy to w duży stopniu rozsiewane informacje o chęci sprzedaży Edison przez Grupę EDF. Francuzi otwarcie przyznają, znaczy chowają się za „zieloną polityką”, że szukają finansowania niezbędnego do realizacji najnowszego projektu elektrowni jądrowej EPR Hinkley Point C. W naszej ocenie istnieje duża szansa, że Edison czeka podobny los co EDF Polska.

Cedigaz komentuje także rynek Polski. Międzynarodowa organizacja wliczyła w swoje dane gaz zakupiony przez Gaz System tzw. gaz techniczny potrzebny do schłodzenia i rozruchu instalacji w terminalu LNG w Świnoujściu. Na gaz zakontraktowany przez PGNiG przyjdzie nam w Polsce jeszcze chwilę poczekać, oczywiście przy założeniu, że Qatargas zdecyduje się na fizyczną dostawę LNG, a nie SWAP i dostawę przez gazociąg z innego (rosyjskiego?) kierunku. Warto sprawdzić, czy formuła kontraktu wyklucza taką możliwość…

2015 rok był ciekawym rokiem dla LNG, a powiedzmy to głośno i wyraźnie, 2016 zapowiada się być jeszcze ciekawszym. Po pierwsze, Norwegia zwiększyła eksport LNG do Europy z 1,72 mln t w 2014 do 2,23 mln t w 2015. Miało to miejsce głownie dzięki dostawom na Litwę gdzie litewskie „Independence” pozwoliło odebrać około 0,32 mln t.

Po drugie, w wyniku spadków cen na azjatyckich rynkach Europa staje się coraz bardziej gazowo konkurencyjna. Według Cedigaz, import LNG z Kataru do Europy wzrósł do 19,21 mln t czyli o około 15% w porównaniu do 2014 roku. Katar do pierwszy dostawca LNG do Europy. LNG z Nigerii również wzrosło w 2015 roku, afrykański dostawca wysłał do Europy 4,57 mln t czyli wzrost o 39%. Według naszej analizy wzrost importu do Europy odbył się kosztem spadków dostaw do Azji gdzie oba kraje wysłały mniej błękitnego surowca.

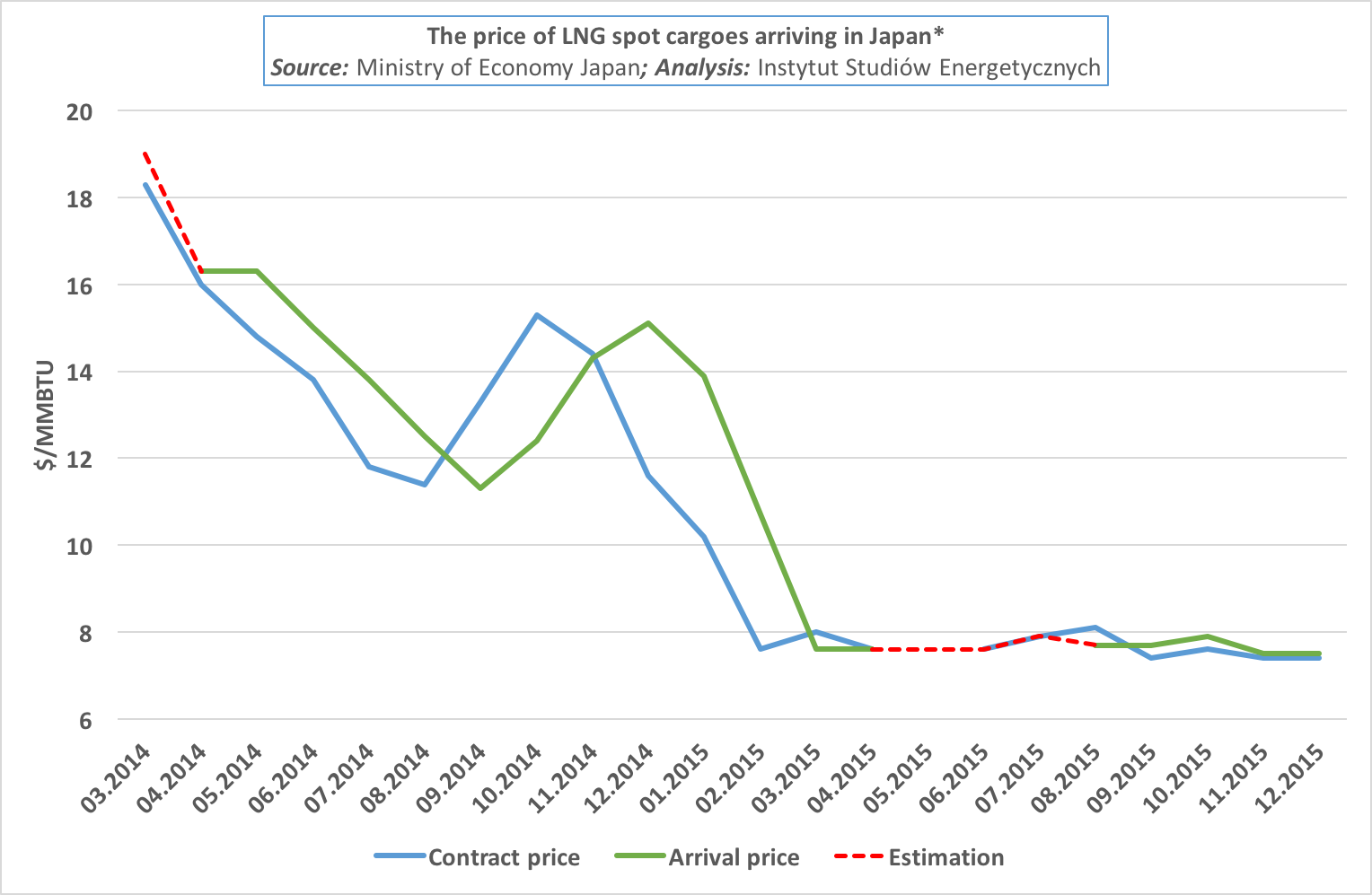

Według naszej oceny, do Azji będzie wysyłane jeszcze mniej LNG. Główną zmienną jest przede wszystkim gospodarka Japonii, ta, od której wszystko się zaczęło po wypadku w elektrowni jądrowej Fukushima Daichi w Japonii w 2011 roku. Wyłączono wtedy wszystkie japońskie elektrownie jądrowe, a ich brak w systemie zastąpiono produkcją energii elektrycznej opartą o gaz ziemny. Naturalną konsekwencją był skok ceny surowca na azjatyckim rynku oraz przekierowanie do Japonii znacznych ilości LNG. Europa zeszła na drugi plan. Ceny LNG na azjatyckim rynku utrzymywały się w okolicach 20 dol/MMBTU do 2014 kiedy to zaczął się ich systematyczny spadek.

Obecnie, tylko 2 z 43 reaktorów jądrowych zostały uruchomione, reaktor Sendai 1 został włączony w sierpniu 2015 roku, a reaktor Sendai 2 uruchomiono 15 października 2015 roku. 43 reaktory to około 42 GW mocy, która w każdej chwili może zostać uruchomiona. Część reaktorów, po testach i wszystkich usprawnieniach czeka na zgodę do uruchomienia. Ważne jest, że również możliwa i bardzo prawdopodobna jest zgoda na przedłużenie cyklu żywotności do 60 lat. Oznacza to, iż przy powrocie około 40 WG energii elektrycznej wytworzonej z atomu Japonia będzie potrzebowała o około 100-80mln t LNG mniej. Rynek azjatyckich giełd tą informacje już dyskontuje. Obecnie Singapur LNG spot index znajduje się na poziomie 5,461 dol/MMBTU, najniższym od września 2014. Natomiast cena LNG spot z dostawą do północnej Azji spadła do 6,45 dol/MMBTU czyli najniższej od 2010 roku. Dla ciekawostki podajemy dane publikowane przez japońskie ministerstwo, według którego średnia cena dla LNG w grudniu wyniosła 7,50 dol/MMBTU.

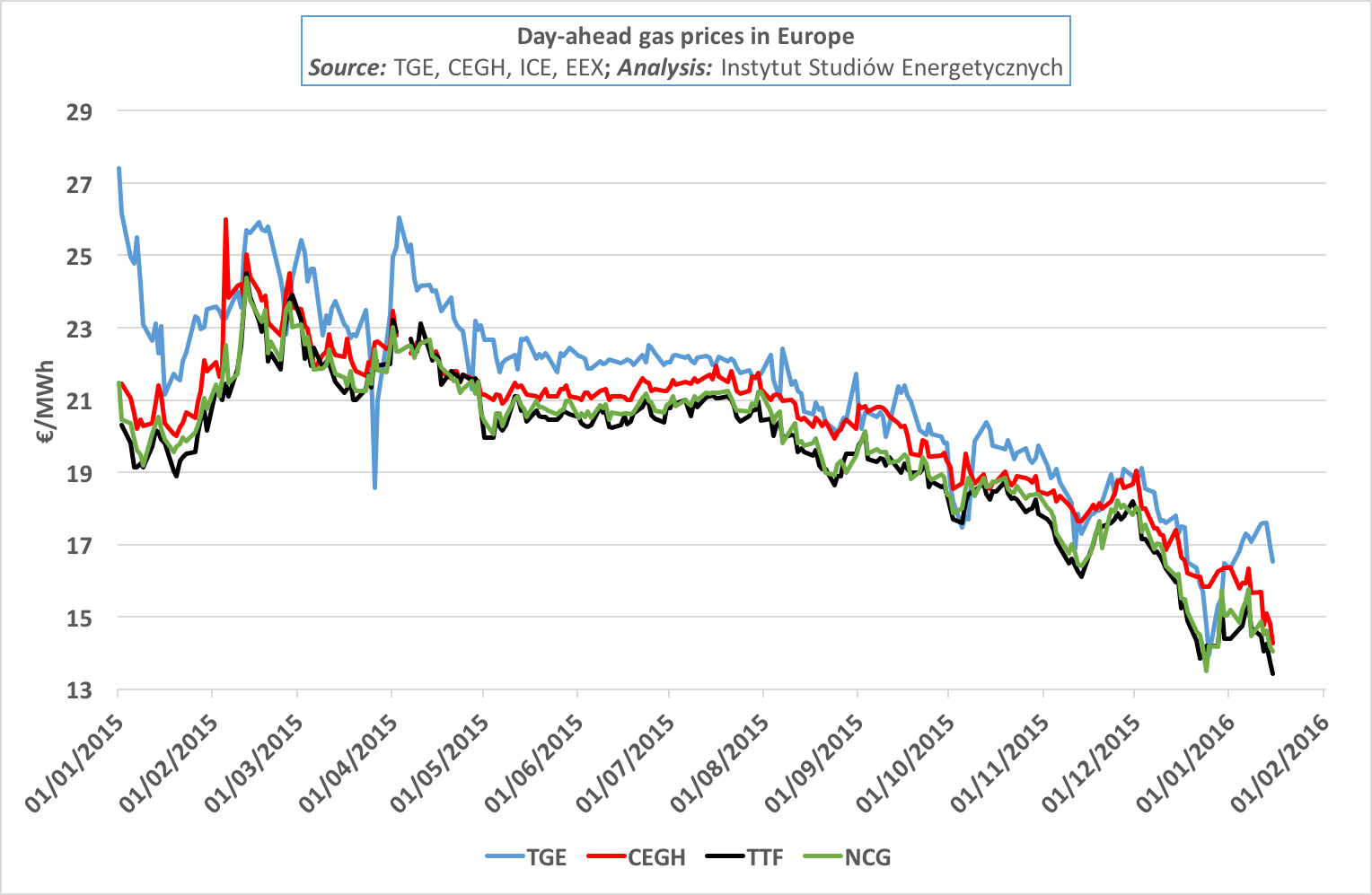

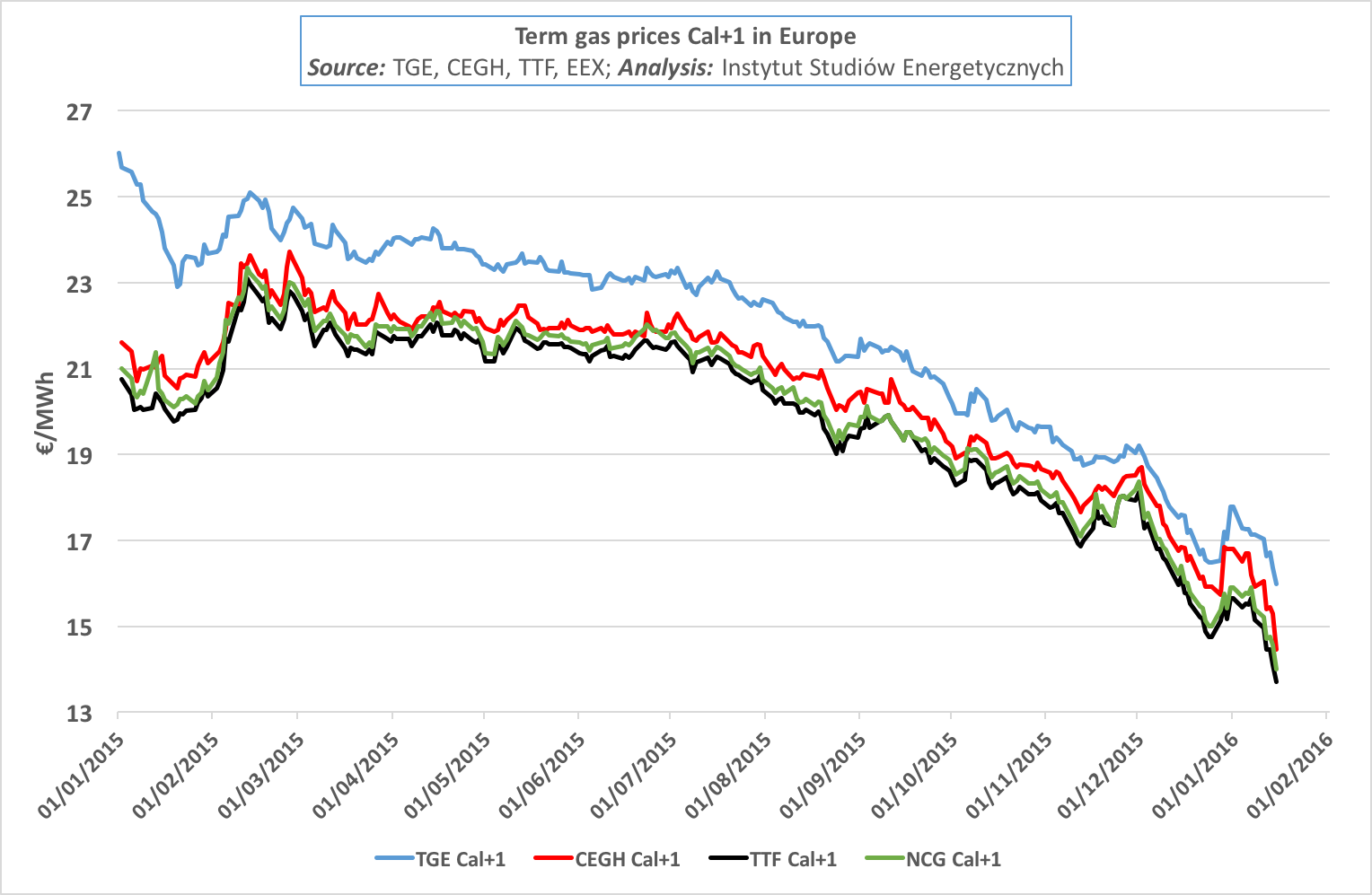

Dziś, mimo spadających cen, Azja nadal pozostaje ciekawszym kierunkiem dla światowego skroplonego gazu ziemnego niż Europa. Jak widzimy sytuacja ta powoli się poprawia/zmienia i Europa może zacząć odbierać część uprzednio przeznaczonego dla Azji LNG. Główną zmienną jest oczywiście cena, a ta ciągle na europejskich giełdach spada.

Wszystkie giełdy kierują się w stronę 13 EUR/MWh. W regionie najdrożej jest oczywiście

w Polsce (ciągle zamknięty rynek wymiany), na rodzimej TGE.

Wpływ na tę sytuacje oczywiście ma kilka czynników, począwszy od kontraktu z klauzulą take-or-pay w kontrakcie z Gazpromem, ale także kurs złotego. Gaz od Rosjan kupujemy w dolarach, tak również będzie/jest dla kontraktu z Qatargas. Natomiast europejskie giełdy operują w walucie europejskiej, przez co musimy brać pod uwagę zmienność kursu.

Ważnym punktem naszej analizy jest shale gas i rewolucja łupkowa w Stanach Zjednoczonych Ameryki Północnej. 12 stycznia 2016 roku, pisaliśmy, że według informacji podawanych przez Marine Traffic, 290 metrowy gazowiec Energy Atlantic pływający pod banderą Malty powinien był wpłynąć do terminalu LNG Sabine Pass, jednego z głównych projektów Cheniere Energy, Inc.. Sabine Pass miał stać się pierwszym terminalem LNG, z którego wypłynie w świat gaz ziemny pochodzący z amerykańskich niekonwencjonalnych złóż. Cheniere Energy, Inc. opóźnił jednak start swojego terminalu LNG Sabine Pass i pierwszy załadunek powinien zacząć się pod koniec lutego lub w marcu 2016 roku. Gazowiec Energy Atlantic odpłynął i czeka w Zatoce Meksykańskiej na kolejny „order”.

Według Wood Mackenzie Ltd. ponad 55% z całego „łupkowego” LNG będzie wysłane do Europy.

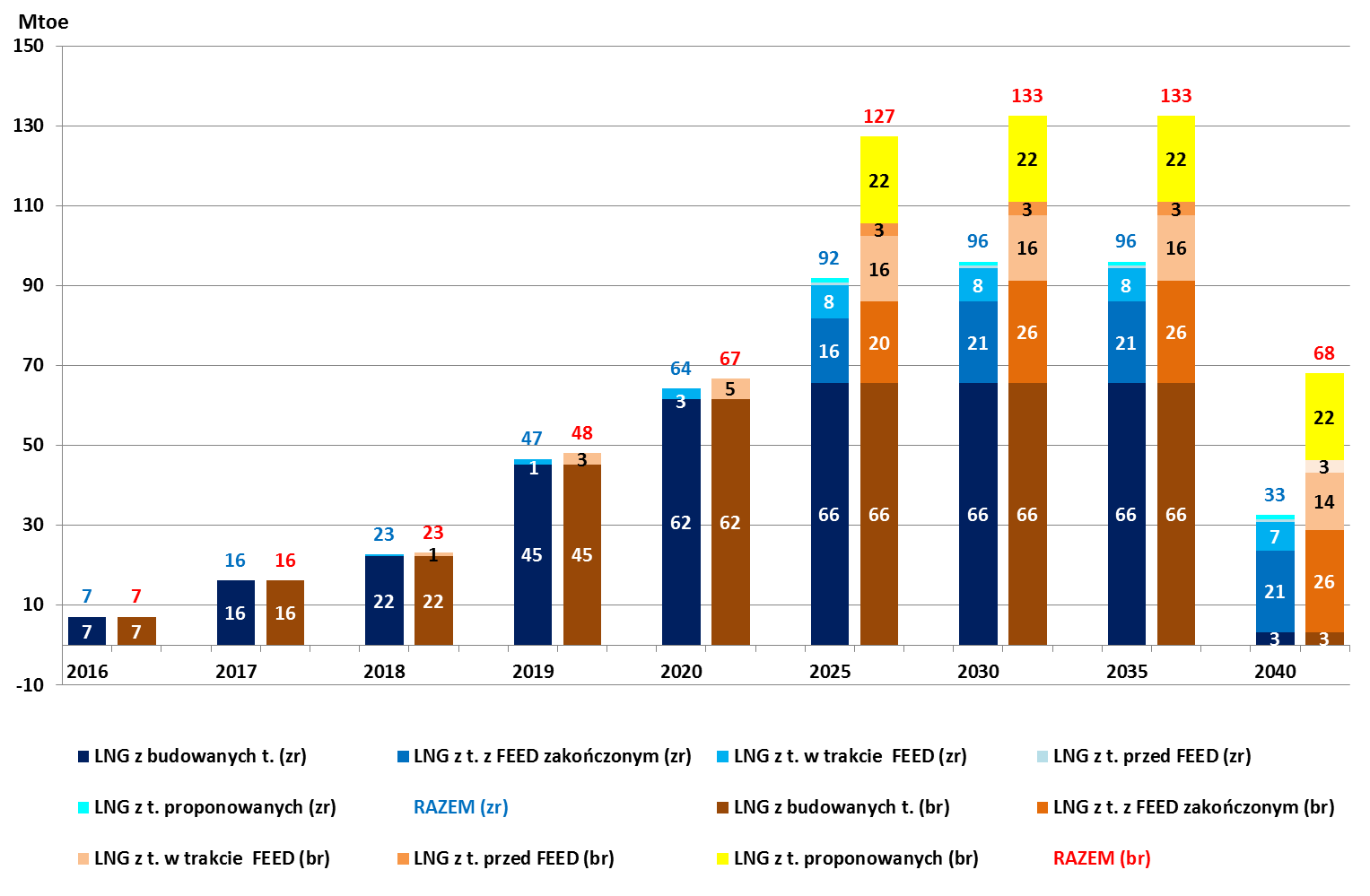

Zakontraktowane wolumeny LNG dla budowanych i planowanych terminali skraplających w Stanach Zjednoczonych.

Źródło: Analiza Instytut Studiów Energetycznych na podstawie dostępnych danych

Odnosząc się do badań Instytutu Studiów Energetycznej prowadzonych w lipcu i sierpniu 2015 roku wynika, że dla zakontraktowanych wolumenów LNG, dla budowanych i planowanych terminali skraplających w Stanach Zjednoczonych, mniej więcej do 2020 roku wielkości te są niemal tożsame, bowiem dotyczą one praktycznie w całości jednostek, które są w trakcie budowy (100% pewności). Warto zauważyć, że te terminale mają już zakontraktowane, z reguły na 20-25 lat, 97,5% budowanych mocy skraplania. Wolne pozostało zaledwie około 1,7 Mtoe (ca. 2 mld m3/rok) w instalacji Sabine Pass. Długoterminowe kontrakty zabezpieczają też 90% mocy w jednostkach z dokumentacją FEED. Lepiej (w sensie dostępnych mocy) wygląda sytuacja dla terminali będących w trakcie procesu opracowania FEED – zarezerwowano dotychczas około 25% planowanych mocy (16 Mtoe). Podobnie (30% mocy) wygląda też stan kontraktacji dla terminali znajdujących się w fazie przygotowania do FEED. Co ciekawe, podpisano już długoterminowe kontrakty na dostawy rocznie prawie 22 Mtoe (25 mld m3/rok) LNG z terminali dopiero proponowanych, co może świadczyć o dużej determinacji kupujących lub bardzo korzystnej ofercie ze strony podmiotów oferujących surowiec, które chcą w ten sposób zwiększyć szanse na realizację projektów.

zr – z oszacowanym ryzykiem wynikającym ze statusu projektu

br – bez oszacowanego ryzyka wynikającego ze statusu projektu

Zakontraktowane wolumeny LNG ze Stanów Zjednoczonych z uwzględnieniem docelowych rynków

Źródło: Analiza Instytut Studiów Energetycznych na podstawie dostępnych danych

Dodatkowo, jeżeli w analizie zakontraktowanych wielkości uwzględnimy, oprócz ryzyka samych projektów, także miejsce przeznaczenia (rynek, na który skierowane będzie LNG) to możemy pokusić się o wstępną identyfikację ilości, jakie trafią na rynek europejski, jeżeli zostanie zachowane obecne status quo.

Co ciekawe, dzisiaj wielkości „przypisane” do rynku europejskiego są niewielkie. Dla terminali w budowie to zaledwie dwa kontrakty EDF z przeznaczeniem na dostawy do Francji o łącznej wielkości rocznie około 0,9 Mtoe (1,1 mld m3/rok). Z danych wynika, że głównym rynkiem docelowym dla „atlantyckiego” LNG z USA pozostaje Azja: Japonia (20 Mtoe), Korea (6,7 Mtoe), Indie (7,3 Mtoe) oraz Indonezja (1,8 Mtoe). Co więcej, ogromna większość tego wolumenu (36 Mtoe) będzie pochodzić z już budowanych terminali. Niewielkie ilości są też planowane na dostawy do Chile (kraj objęty FTA), ale największy udział mają kontrakty o nieokreślonym jednoznacznie (zróżnicowanym) miejscu dostawy, które stanowią około 28 Mtoe w budowanych terminalach i prawie drugie tyle (z uwzględnieniem ryzyka) w pozostałych jednostkach. Część tego wolumenu, chociaż trudno jednoznacznie stwierdzić, jak duża może trafić także na rynek europejski. Firmy z UE odpowiadają za sprzedaż około 36 Mtoe (wielkość na 2025 rok z uwzględnieniem ryzyka) z 52 Mtoe wolumenu bez doprecyzowanego jednoznacznie kierunku dostaw, jednak zapewne tylko część (50-70%?) trafi do europejskich odbiorców.

Niech konkluzją dla naszego opracowania pozostaną informacje podawane przez francuski bank inwestycyjny Société Générale, z których wynika, że średnia cena za gaz w kontrakcie z odniesieniem do oil-indexed sprzedawanym przez Gazprom w Q3 2015 dla Europy spadła do 6,4 dol/MMBTU z 7/MMBTU i Q2 2015. Dla porównania, średnia cena kontraktu month-ahead na brytyjskim NBP wynosiła około 6.6/MMBTU w Q3 2015. Oczywiście, takim spadkom w kontraktach indeksowanych do ropy naftowej pomaga przede wszystkim spadek cen czarnego złota. Nie zmienia to jednak faktu, że o cenie gazu w Europie jeszcze długo będzie decydowała czysto polityczna decyzja Rosji oraz, patrząc na przykład francuski, pragmatyczne (nazwijmy poprawne? Dobre?) dyplomatyczne relacje.