PKN Orlen złożył 3 lipca 2019 roku oficjalny wniosek do Komisji Europejskiej o przejęcie kontroli nad Grupą Lotos. Co musi się stać, aby Komisja się zgodziła? Przykłady europejskie podpowiadają, że w grę może wchodzić liczba stacji paliw, a jeśli chodzi o rynek hurtowy to udział w usługach związanych z logistyką i magazynowaniem. Czy, a jeśli tak, to jakie mechanizmy zastosuje Komisji Europejska? Poznamy je najdalej za pół roku – pisze redaktor portalu BiznesAlert.pl, Bartłomiej Sawicki.

Jest wniosek

PKN Orlen przekazał, że 3 lipca 2019 roku złożył do Komisji Europejskiej wniosek o zgodę na koncentrację, w związku z planowanym przejęciem przez spółkę, bezpośrednio lub pośrednio, kontroli kapitałowej nad Grupą Lotos z siedzibą w Gdańsku. Złożony przez nią wniosek rozpoczyna formalne postępowanie w sprawie kontroli koncentracji.

Poza przedstawieniem stron oraz założeń transakcji opisano w nim ich działalność na określonych rynkach właściwych oraz przedstawiono argumentację dotyczącą wpływu transakcji na konkurencję na tych rynkach. Do wniosku załączono pakiet dokumentów wewnętrznych obydwu spółek, które mają pozwolić Komisji Europejskiej na zweryfikowanie trafności podnoszonej argumentacji. Prezes PKN Orlen, Daniel Obajtek, liczy na jego rozpatrzenie w ciągu 5-6 miesięcy.

PKN Orlen złożył wniosek do KE o zgodę na przejęcie kontroli nad Grupą Lotos

Możliwe badane obszary

Warto zatem pokazać, jak wygląda obecnie sytuacja na detalicznym rynku paliw. Zgodnie z danymi Polskiej Organizacji Przemysłu i Handlu Naftowego, w 2018 roku PKN Orlen był liderem rynku i posiadał 1787 stacji paliw, co dawało mu udział w rynku na poziomie ok. 34 procent. Druga pozycja należała do BP z 552 stacjami. Trzecie miejsce zajęła Grupa Lotos z 495 stacjami. Pierwszą piątkę zamykał Shell z 420 stacjami i Circle K z 349 punktami. Po przejęciu Grupy Lotos nowy podmiot posiadałby więc ok. 2282 punktów, a jego udział w rynku detalicznym wzrósłby do poziomu powyżej 40 procent. Ta granica, zgodnie z przepisami antymonopolowymi, gwarantuje konkurencję na rynku. W przypadku rynku hurtowego poziom ten wyniósłby do ok. 75 procent. Warto przy tym pamiętać o możliwości importu paliw. Zgodnie z danymi Polskiej Organizacji Przemysłu i Handlu Naftowego (POPiHN), produkcja paliw płynnych w roku 2018 wyniosła 27,4 mln m sześc., a ich oficjalny import 11 mln m sześc. Główne kierunki importowe benzyny to Niemcy i Słowacja, zaś w przypadku oleju napędowego Rosja i Niemcy. Drugi i czwarty gracz na rynku, a więc BP i Shell dysponują za zachodnią granicą udziałami odpowiednio w trzech i w pięciu niemieckich rafineriach. Dlatego też tacy gracze mają potencjał i zasoby, by wykorzystywać możliwości importowe.

Doświadczenia z rynku europejskiego pokazują, że każde przejęcie lub połączenie na rynku paliw różni się od siebie, tak jak różnią się porównywane do siebie krajowe rynki. Nie ma jednego sposobu na utrzymanie konkurencji po dokonanym przejęciu. Każdy wniosek Komisja Europejska, stojąca na straży konkurencji, bada indywidualnie i dobiera dostosowane do rynku narzędzia. Przydatne są tu doświadczenia z rynków szwedzkiego, francuskiego i niemieckiego. Jeśli w przypadku detalicznego rynku paliw Komisja uzna, że poziom 40-procentowego w nim udziału jest przekroczony po fuzji PKN Orlen z Lotosem, może okazać się, że konieczna będzie sprzedaż części stacji. Mówi się o ok. 200 obiektach.

Doświadczenia z europejskich fuzji uczą, że Komisja kategoryzuje stacje, na te położone bliżej i dalej od autostrad. Tam bowiem jest zwykle mniejsza konkurencja. Będzie to miało wpływ na wskazanie, które z nich musiałby zostać sprzedane i otworzy drogę do przejęcia atrakcyjnych stacji przez pozostałych graczy na rynku. Może się także pojawić szansa na zaistnienie nowego gracza na polskim rynku detalicznym. Tak się stało, kiedy po przejęciu stacji Aral, BP sprzedało 1500 stacji w Niemczech. Wówczas na tamtejszym rynku pojawił się PKN Orlen. Sprzedaż stacji przez BP, nie zamknęła, a wręcz otworzyła rynek na nowych graczy i zwiększyła konkurencję na rynku detalicznym. Podobnie było we Francji i w Norwegii, gdzie swoje pozycje umocnili pozostali gracze.

Przejęcie 20 lat temu przez Total firmy Elf rodziło wyzwania dla rynku hurtowego. Chodzi o stronę zaopatrzeniowo-infrastrukturalną. Na przykładzie Francji, gdzie przewaga na rynku hurtowym obu podmiotów przewyższała 40 procent, można stwierdzić, że także i w Polsce możliwe jest wypracowanie odpowiednich rozwiązań. We Francji problem ten rozwiązano poprzez zbycie części aktywów logistycznych w transporcie i magazynowaniu. Wyzwaniem może się okazać rynek paliwa lotniczego, produkcją którego zajmują się Lotos i Orlen.

Francuskie doświadczenia pomocne dla Polski ?

Jesienią 1999 roku Komisja Europejska rozpoczęła procedurę badania przejęcia przez francuski Total innego gracza na rynku paliw – Elf Aquitaine. Oficjalną decyzję o zgodzie na przejęcie aktywów Elfa przez Totala wydano w lutym 2000 roku, ale pod pewnymi warunkami. Francja była wówczas importerem produktów naftowych i posiadała infrastrukturę do importu i magazynowania paliw płynnych.

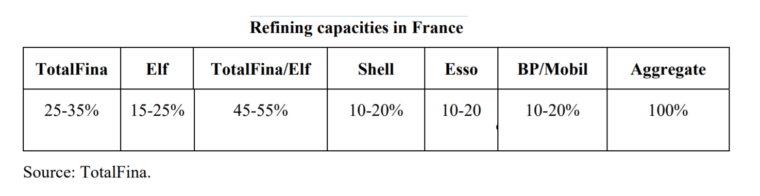

Po połączeniu TotalFina z Elfem, nowopowstały podmiot kontrolowałaby od 45 do 55 procent francuskiego rynku przerobu ropy naftowej. Poniżej Komisja przedstawiła zestawienie pokazujące koncentrację francuskiego koncernu po przejęciu Elfa przez TotalFina.

Jak pokazywały dane Komisji, nowy podmiot według danych za 1998 rok kontrolowałby ok. 50 – 65 procent rynku magazynów importowych we francuskich regionach. Po tej koncentracji kontrolowałby 13 z 20 z nich.

Jeśli chodzi o logistykę i magazynowanie paliw, TotalFina/Elf miałby znaczne udziały w większości francuskich magazynów importowych i większość kluczowych magazynów zaopatrujących kraj. Co więcej, nowy podmiot kontrolowałby także magazyn Feluy w Belgii, a wraz z rafinerią TotalFina w Antwerpii strony kontrolowałby tam nawet 70 – 80 procent rynku wliczając w to magazyny i rafinerię. Reasumując, po połączeniu TotalFina z Elfem nowy podmiot uzyskałby znaczący poziom dominacji na rynku w zakresie, zapatrzenia i logistyki (import, transport, magazyny). TotalFina/Elf byłby wtedy w stanie dyktować ceny paliw. Aby zniwelować obawy Komisji TotalFina zobowiązał się do zbycia od 25 do 50 procent udziałów w 10 magazynach importowych a także ropociągów, w których obie spółki miały udziały przed połączeniem.

Obawy przed koncentracją pojawiły się także na rynku detalicznym. Tam obydwie firmy kontrolowały odpowiednio: Total od 25 do 35 procent stacji paliwowych, a Elf od 15 – 25 procent. Groziłoby to nadmierną koncentracją także na rynku detalicznym.

Dane: Komisja Europejska

TotalFina zobowiązała się do zbycia 70 stacji paliw zlokalizowanych głównie na autostradach, gdzie zwykle konkurencja jest już ograniczona.

Logistyka i magazyny paliw

Doświadczenia europejskie, w tym francuskie pokazują, że, aby Komisja Europejska zgodziła się na dane przejęcie na rynku, które może mieć na niego wpływ, niewykluczona może być sprzedaż części magazynów paliw, logistyki lub zwiększenie dostępu pozostałych graczy do rynku hurtowego, w tym do magazynów paliw w Polsce.

Potrzeby magazynowania ropy w naszym kraju zaś rosną, co dostrzega operator systemu przesyłowego ropy naftowej PERN. W segmencie paliwowym planuje on wybudować nowe zbiorniki o łącznej pojemności 700 tys. m sześc. Pierwszy i drugi etap zakłada 350 tys. m sześc.; a trzeci etap 350 tys. m sześc. Plan zakłada wybudowanie 13 nowych zbiorników na paliwa, z czego 4 już powstały w Koluszkach i Nowej Wsi Wielkiej. Licząc te 4 oddane do użytku, zdolność magazynowania paliw sięga do ponad 2,1 mln m sześc.

W Niemczech, gdzie także pojawił się problem przy przejęciach dokonanych przez BP i Shella, wprowadzono czasowe gwarancje dostaw paliw. Jak będzie w Polsce? Przekonamy, się za 6 miesięcy.

Sawicki: Naftowa Europa ma fuzje za sobą. PKN Orlen i Lotos idą tą drogą