Wprowadzone przez Zachód sankcje technologiczne na rosyjski sektor LNG drastycznie zredukowały możliwości ekspansji tej branży i zmniejszyły prawdopodobieństwo wzrostu udziału Rosji w światowym rynku gazu skroplonego. Co więcej, brak formalnej rewizji ambitnych celów dotyczących zdolności wytwarzania tego paliwa w Federacji Rosyjskiej (FR) sprawia, że ich realne osiągnięcie wydaje się obecnie niemożliwe – pisze Filip Rudnik z Ośrodka Studiów Wschodnich (OSW).

Niewielkie szanse na zwiększenie mocy produkcyjnych LNG w najbliższych latach rzutują negatywnie na całość eksportu rosyjskiego gazu. Wobec politycznej decyzji Moskwy o cięciach dostaw gazociągowych do Europy skroplony gaz mógłby pomóc FR w łagodzeniu konsekwencji tej redukcji dopóty, dopóki nie ma formalnych restrykcji na jego import do UE, i częściowo utrzymać zależność europejskich odbiorców od surowca z Rosji. Uderzające w nią ograniczenia dotyczące eksportu technologii do FR znacząco zmniejszają jednak prawdopodobieństwo urzeczywistnienia się tego scenariusza. Dotychczas nowe moce skraplające w Rosji instalowane były bowiem z wykorzystaniem zachodnich technologii. Utrata dostępu do nich wymusza uruchomienie nowych zakładów LNG na bazie rozwiązań wypracowanych przez rodzime koncerny, co stanowi duże wyzwanie. Zachodnie sankcje skutkują także problemami w zakresie konserwacji obiektów i ich obsługi przez gazowce. Ponadto finansowanie prac nad krajową technologią w realiach sankcyjnych jest utrudnione, m.in. ze względu na spadek dochodów sektora naftowo-gazowego.

Stan rosyjskiego sektora LNG

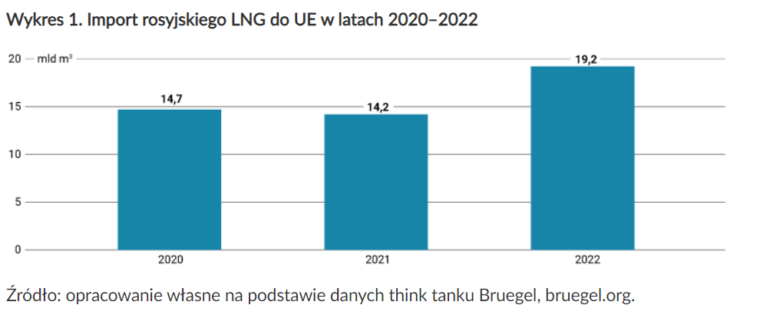

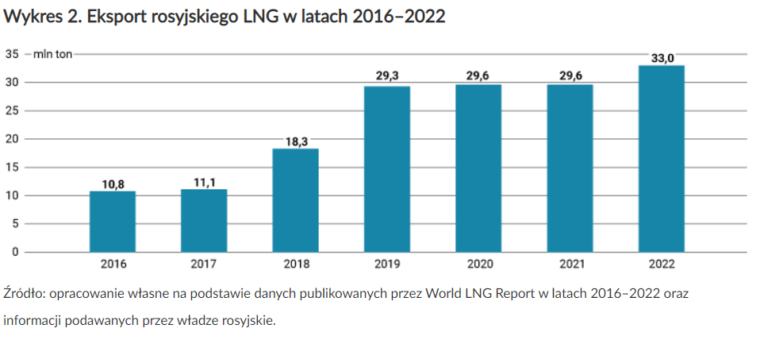

W 2022 r. Rosja była czwartym pod względem wielkości eksporterem LNG na świecie (ok. 8 procent rynku)[1] – sprzedała go ok. 33 mln ton (45,7 mld m3)[2]. Gaz skroplony jest jedynym rosyjskim paliwem, którego dostawy do Europy zwiększyły się w ub.r. – wyniosły ok. 19,2 mld m3 (wzrost o 35 procent rok do roku)[3]. Dla porównania sprzedaż gazu za pośrednictwem rurociągów do państw tzw. dalekiej zagranicy (tj. do odbiorców europejskich z wyłączeniem republik bałtyckich oraz do Turcji i Chin) uległa zmniejszeniu aż o 45 procent rok do roku[4], do ok. 101 mld m3.

Redukcja dostaw rurociągowych ma swoją przyczynę w politycznej instrumentalizacji eksportu błękitnego paliwa przez Kreml, który próbował w ten sposób wymusić na Europie ustępstwa w kwestii wojny na Ukrainie i wprowadzonych przez Zachód sankcji. W odróżnieniu od surowca dostarczanego za pośrednictwem gazociągów rosyjski LNG nadal swobodnie trafia do zagranicznych portów, w tym również europejskich. Zwiększenie eksportu gazu skroplonego częściowo łagodzi skutki spadku sprzedaży Gazpromu, tym bardziej że na błękitne paliwo – zarówno LNG, jak i gaz rurociągowy – nie wprowadzono unijnego zakazu importu. Embargo na skroplony gaz z Rosji nałożyły wprawdzie niektóre kraje zachodnie (USA, państwa bałtyckie, Wielka Brytania)[5], ale na poziomie unijnym ograniczono się jak dotąd jedynie do rekomendacji, by zaprzestać podpisywania nowych kontraktów[6]. Pozwala to Rosji czerpać zyski z eksportu LNG.

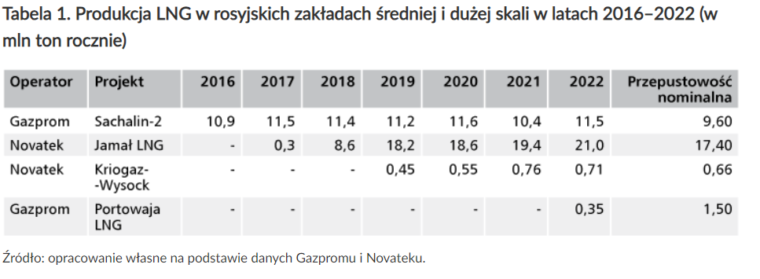

Obecnie w FR działają dwa zakłady skraplające dużej skali – pierwszy to wybudowany przez międzynarodowe konsorcjum Sachalin-2 o nominalnej mocy 9,6 mln ton rocznie, drugi zaś to zarządzany przez Novatek Jamał LNG (17,4 mln ton rocznie). Gaz skroplony z częściowym przeznaczeniem na eksport wytwarzają też dwa zlokalizowane na Bałtyku instalacje średniej skali – oddany do użytku w 2019 r. Kriogaz-Wysock (0,66 mln ton rocznie, kontrolowany przez Novatek) oraz wybudowany przez Gazprom obiekt Portowaja LNG (1,5 mln ton rocznie), którego eksploatację rozpoczęto we wrześniu 2022 r. Ponadto w Rosji działa ok. 20 zakładów małej skali produkujących łącznie blisko 300 tys. ton LNG rocznie. Wytwarzane przez nie paliwo przeznacza się jednak również dla konsumentów wewnętrznych, a jego znaczenie w strukturze eksportu jest niewielkie.

Ekspansja sektora LNG dokonywała się dotychczas głównie za sprawą aktywności koncernu Novatek, który jako jedyny rosyjski podmiot we współpracy z zagranicznymi partnerami zrealizował budowę nowego zakładu skraplającego dużej skali (Jamał LNG). Jego uruchomienie było możliwe dzięki finansowemu, administracyjnemu i politycznemu wsparciu ze strony rosyjskich władz[7]. Inwestycji przyznano m.in. liczne zwolnienia podatkowe. Przyczyn tych posunięć należy upatrywać w bliskich kontaktach kierownictwa koncernu z Władimirem Putinem.

Budowa własnych mocy skraplających przez inne rosyjskie podmioty (Gazprom, Rosnieftʹ) postępuje natomiast bardzo powoli. W przypadku Rosniefti nadal trwa faza projektowa instalacji skraplających. Gazpromowi zaś do tej pory udało się wybudować tylko jeden zakład średniej skali na Bałtyku (Portowaja LNG). Zarządzany przez ten koncern projekt Sachalin-2 nie został zrealizowany jako własna inwestycja – w 2007 r. Gazprom przejął od Shella kontrolny pakiet akcji.

Mimowolna rewizja celów produkcyjnych

Według przedstawionych w dokumencie pt. Długoterminowy program rozwoju produkcji gazu skroplonego w Federacji Rosyjskiej[8] założeń z 2021 r. Rosjanie planują znacząco zwiększyć eksportowany wolumen LNG. Strategia zakłada, że udział rosyjskiego gazu skroplonego w światowym rynku osiągnie poziom 15–20 procent jeszcze przed 2035 r., a rosyjski sektor podniesie swoją zdolność produkcyjną do 140 mln ton rocznie.

Ta skokowa ekspansja ma się wpisywać w dynamikę światowego rynku LNG, co do którego prognozuje się gwałtowną zwyżkę popytu w ciągu dwóch najbliższych dekad. Według analityków Shella zapotrzebowanie na to paliwo podniesie się do 2040 r. do 650–700 mln ton rocznie (wzrost o ok. 85 procent względem konsumpcji z 2021 r.)[9]. Na ten popyt ma odpowiedzieć skokowe zwiększenie mocy instalacji skraplających w krajach eksportujących LNG (głównie Stany Zjednoczone i Katar). Znaczna część budowanych tam zakładów ma rozpocząć produkcję od połowy 2025 r. Prognozuje się także możliwość wystąpienia w najbliższych latach deficytu podaży skroplonego gazu[10], co zaostrzyłoby konkurencję i prawdopodobnie doprowadziło do wzrostu cen. Ograniczona dostępność surowca to również efekt redukcji dostaw rosyjskiego gazu do UE za pośrednictwem rurociągów. Skutkuje ona rosnącym zapotrzebowaniem Unii na import z innych kierunków, w tym m.in. właśnie surowca w postaci skroplonej.

Ze względu na zmniejszanie przez Rosjan dostaw gazociągowych na Zachód oraz planowane odejście od rosyjskiego surowca przez UE do 2027 r.[11] władze w Moskwie wskazują na konieczność ekspansji rodzimego sektora LNG. Podsumowując ubiegły rok z perspektywy Ministerstwa Energetyki, wicepremier FR Aleksandr Nowak stwierdził, że rynek skroplonego gazu staje się „maksymalnie zglobalizowany”, a elastyczność w obszarze transportu tego paliwa pozwala Rosji konkurować na światowym rynku[12]. W tym kontekście podkreślił on znaczenie niskich kosztów produkcji skroplonego gazu w FR, które wynikają w dużej mierze z ulg podatkowych przyznawanych projektom LNG.

Rosyjski program rozwoju produkcji LNG zakłada utrzymanie dotychczasowego tempa jej wzrostu. W latach 2016–2022 wytwarzany wolumen zwiększył się trzykrotnie – z 11 do 33 mln ton. Należy przy tym zaznaczyć, że doszło do tego głównie za sprawą oddania do eksploatacji projektu Jamał LNG oraz dzięki pracy istniejących zakładów na poziomie przewyższającym ich moce nominalne. Co więcej, nowe instalacje na te potrzeby – z wyjątkiem jednej linii przy obiekcie Jamał LNG – uruchamiano we współpracy z zachodnimi koncernami, które dostarczały niezbędne technologie oraz komponenty.

Wprowadzenie przez Zachód restrykcji dotyczących sektora LNG – tj. zakazu sprzedaży, transferu bądź eksportu na rynek rosyjski sprzętu i technologii przeznaczonych do skraplania gazu – uniemożliwia dalszą współpracę pomiędzy podmiotami z FR a zachodnimi firmami. Na poziomie deklaratywnym sankcje nie doprowadziły jednak do przeformułowania założeń ekspansji sektora LNG, co potwierdził wicepremier Nowak w maju ub.r.[13]

Mimo to władze w Moskwie zdają się dostrzegać wynikający z restrykcji problem. W ub.r. Ministerstwo Rozwoju Gospodarczego FR obniżyło prognozę dotyczącą wolumenu eksportowanego z Rosji LNG na lata 2023–2025[14]. Obecnym wyzwaniom dla rozwoju rodzimej branży poświęcono też naradę rządową w marcu 2023 r., w której wzięli udział przedstawiciele resortów przemysłu i handlu oraz energetyki, a także rosyjskich koncernów (Gazpromu, Novateku, Rosniefti i Rosatomu)[15]. Podczas spotkania nie zmieniono wprawdzie oficjalnie celów zapisanych w Długoterminowym programie rozwoju produkcji gazu skroplonego w FR, niemniej wicepremier Nowak wyznaczył strategiczne zadanie w postaci osiągnięcia poziomu ponad 100 mln ton LNG zdolności produkcyjnych rocznie „w terminie średniookresowym”. Stwierdził, że do jego wykonania niezbędne będzie znalezienie nowej bazy surowcowej, która umożliwi wytworzenie brakujących 34 mln ton LNG (wskazał, że złoża eksploatowane przez istniejące oraz planowane inwestycje zapewnią pozostałe 66 mln ton). Wskazuje to na roboczą rewizję założeń dotyczących sektora – prawdopodobnie zmniejszenie celu produkcji ze 140 mln do 100 mln ton LNG, właśnie ze względu na trudności wynikające z sankcji. Co ciekawe, podczas posiedzenia dyskutowano m.in. nad koniecznością wypracowania własnych technologii, a także rozwiązaniem problemu kształcenia kadr, które przyczynią się do zwiększenia potencjału rodzimego sektora LNG.

Zwiększenie obciążeń sektora i malejące środki na inwestycje

Dotychczasowy rozwój rosyjskiego sektora LNG miał swoje źródło również w uprzywilejowanej pozycji zaangażowanych w jego ekspansję podmiotów, a zwłaszcza w ulgowym opodatkowaniu ich działalności. Eksportu skroplonego gazu nie objęto do tej pory cłem eksportowym, zaś Novatek – w przypadku projektu Jamał LNG – płaci zerową stawkę podatku od wydobycia oraz dysponuje możliwością wyłączenia spod regionalnych zobowiązań fiskalnych[16].

Pomimo to w 2022 r. rozpoczęto dyskusję nad zniesieniem ulg dla sektora LNG w ramach zwiększenia obciążeń podatkowych dla całej branży naftowo-gazowej. Ze względu na jej malejące przychody władze próbują bowiem znaleźć nowe źródła finansowania, co odbija się również na opodatkowaniu sektora. W ramach tej debaty rozważa się m.in. wprowadzenie cła eksportowego na LNG[17]. Ponadto od 2023 r. eksporterom LNG podniesiono stawkę podatku od zysku – z 20 do 34 procent. Warto przy tym zaznaczyć, że w lutym 2023 r. ze zwiększonego obciążenia zwolniono Gazprom i jego spółki córki zarządzające projektami LNG[18]. Decyzja ta wywołała protest ze strony Novateku, który konkuruje z Gazpromem w sektorze[19].

Jednocześnie rosyjski rząd stara się stymulować rozwój krajowego sektora LNG, tak aby osiągnął on stawiane mu cele zwiększenia zdolności produkcyjnych. Dotyczy to w szczególności obiektów dużej skali, w których jedna linia produkcyjna jest w stanie wytwarzać więcej niż 2 mln ton LNG rocznie. W 2021 r. Ministerstwo Przemysłu i Handlu przygotowało federalny plan pt. Przełom na rynkach LNG, mający się przyczynić do skoordynowania działań biznesu i państwa na rzecz zintensyfikowania prac badawczo-rozwojowych (B+R) nad kluczowymi obszarami sektora LNG[20]. Głównym celem programu jest rozpoczęcie do 2030 r. seryjnej produkcji 18 typów urządzeń dla zakładów skraplających, m.in. wymienników ciepła oraz turbin gazowych.

Oczekiwanym rezultatem ma być wzrost udziału rodzimych komponentów w projektach LNG do 40 procent do 2024 r. i do 80 procent do 2030 r. Wraz z wdrożeniem rosyjskiej technologii skraplania (opatentowanej przez Novatek pod nazwą „Arkticzeskij kaskad”) ma to pozwolić na oddawanie do eksploatacji nowych instalacji bez udziału zachodnich dostawców. Według pierwotnej wersji programu Przełom na rynkach LNG na działania te planowano przeznaczyć do 2030 r. przeszło 127 mld rubli (ok. 1,5 mld dolarów). Część tych środków (37 mld rubli) miałaby pochodzić z budżetu państwa, resztę zaś pokryłyby inwestycje zainteresowanych koncernów (m.in. Rosatomu i Novateku)[21]. W 2022 r. suma ta uległa jednak znacznemu zmniejszeniu, wraz z ograniczeniem sygnalizowanych potrzeb inwestycyjnych. W zaktualizowanej wersji programu koszt całości projektu obniżono do ok. 89 mld rubli (ponad 1,1 mld dolarów), z czego niesprecyzowana „główna część” ma zostać pokryta z środków spoza budżetu wniesionych przez podmioty biznesowe (rząd wydzielił dotąd jedynie 300 mln rubli na lata 2022–2023)[22]. W sierpniu 2022 r. premier FR zapowiedział także przeznaczenie 1 mld rubli na kompensację kosztów prowadzenia działalności badawczo-rozwojowej przez zaangażowane firmy[23].

Mglista perspektywa nowych zdolności produkcyjnych

Obecnie infrastruktura produkcyjna nie pozwala na realizację ambitnych założeń rządu. Utrudniają to również zachodnie sankcje technologiczne. Wszystkie istniejące instalacje dużej i średniej skali zostały wykonane przy współudziale zagranicznych partnerów i z wykorzystaniem rozwiązań opracowanych przez zachodnie firmy (APCI, Linde, Shell, Air Liquide). Wyjątek stanowi jedna linia produkcyjna w projekcie Jamał LNG o mocy 0,95 mln ton rocznie, która pracuje w rodzimej technologii „Arkticzeskij kaskad”.

Wprowadzone przez Zachód embargo technologiczne sprawiło, że zachodni partnerzy w większości ogłosili zerwanie współpracy przy wszystkich rosyjskich projektach skraplania gazu. Należąca do Gazpromu inwestycja Portowaja LNG została wprawdzie oddana do eksploatacji po nałożeniu sankcji na eksport technologii, lecz znajdowała się ona wówczas już na końcowym etapie. Zachodnie restrykcje wpłynęły przede wszystkim na tempo realizacji projektu Arktyczny LNG 2, w ramach którego Novatek planuje uruchomić trzy linie produkcyjne o mocy 6,6 mln ton rocznie każda. Według zapewnień przedstawicieli koncernu prace nad pierwszą linią są na ukończeniu i ma ona zostać oddana do eksploatacji przed końcem 2023 r. W całość projektu zaangażowanych było jednak kilka zachodnich koncernów, które w 2022 r. wycofały się z inwestycji, co wyklucza możliwość uzyskania od nich niezbędnych do uruchomienia pozostałych dwóch linii komponentów (m.in. kompresory Siemensa, turbiny Baker Hughes i wymienniki ciepła Linde przy blokach skraplających). W obliczu restrykcji pod znakiem zapytania stanął również wspólny projekt Gazpromu i Rusgazdobyczi – Bałtycki LNG w Ust-Łudze (planowana moc – 19,5 mln ton rocznie). Inwestycja miała być realizowana we współpracy z firmą Linde.

Należy zaznaczyć, że w przeciwieństwie do Gazpromu czy zainteresowanej wejściem na rynek LNG Rosniefti obecnie jedynie Novatek wyraźnie sygnalizuje zamiar kontynuowania swoich projektów w sektorze gazu skroplonego. Koncern ten jako jedyny dysponuje własną technologią skraplania („Arkticzeskij kaskad”), która faktycznie jest wykorzystywana. Wdrożono ją na czwartej linii produkcyjnej w projekcie Jamał LNG, choć jej uruchomienie było kilkukrotnie przesuwane. Według słów prezesa Novateku Leonida Michelsona wynikało to z niskiej jakości komponentów dostarczanych przez rosyjskich kontrahentów[24]. Linię ostatecznie oddano do eksploatacji w 2022 r.

Mimo pojawiających się trudności prace nad technologią są kontynuowane, co zaowocowało opatentowaniem w kwietniu br. przez Novatek jej ulepszonej wersji („Arkticzeskij kaskad modificirowannyj”), pozwalającej – według zapewnień koncernu – na uruchomienie linii dużej skali o zdolności produkcyjnej do 3 mln ton LNG rocznie[25]. Zdaniem Michelsona przyszłe projekty firmy – w tym planowany Obski LNG o mocy ok. 6 mln ton rocznie – mają w całości wykorzystywać rodzimą technologię oraz wyprodukowany w Rosji sprzęt. Do tej pory to rozwiązanie nie zostało jednak oddane do użytku. Nie wiadomo także, do jakiego stopnia było ono wypracowywane w oparciu o zagraniczne komponenty. Pod znakiem zapytania stoi zatem możliwość zastosowania rodzimej technologii oraz zdolność rosyjskiego przemysłu do dostarczenia niezbędnych urządzeń.

Sankcje uderzają również w możliwości transportowe rosyjskiego LNG, utrudniając terminowe obsługiwanie zakładów przez gazowce. Już w 2021 r. stocznie FR nie nadążały za zaspokojeniem potrzeb krajowych koncernów związanych z frachtem na Północnej Drodze Morskiej. W związku z opóźnieniami w budowie gazowców dla Novateku stocznia Zwiezda na rosyjskim Dalekim Wschodzie zwróciła się o wsparcie do zachodnich partnerów[26]. W 2023 r. przedstawiciel morskiego przewoźnika Sowkomfłot (współpracuje z Novatekiem przy obsłudze okrętów) poinformował o konieczności przesunięcia daty dostarczenia gazowców dla Arktycznego LNG 2 na 2024 r. ze względu na spowodowane sankcjami trudności w sprowadzeniu zagranicznego wyposażenia[27]. Również w 2022 r. południowokoreańska stocznia zerwała kontrakt na gazowce dla projektu Novateku[28]. Co istotne, Jamał LNG obsługują też okręty pływające pod zagranicznymi banderami. W przypadku rozszerzenia sankcji na obsługę przewozów rosyjskiego LNG tamtejsze zakłady mogłyby mieć zatem problem z wywiezieniem swojej produkcji ze względu na ograniczoną liczbę pozostających do dyspozycji gazowców.

Perspektywy: postępująca marginalizacja Rosjan w globalnym eksporcie LNG

Jeśli oddanie do eksploatacji pierwszej linii Arktycznego LNG 2 nastąpi pod koniec 2023 r., to nominalna moc produkcyjna wszystkich rosyjskich zakładów skraplających średniej i dużej skali wynosić będzie na początku 2024 r. ok. 36 mln ton LNG rocznie. Oznacza to, że założenia zawarte w Długoterminowym programie rozwoju produkcji gazu skroplonego w Federacji Rosyjskiej mówiące o osiągnięciu produkcji na poziomie 46 mln ton rocznie najpóźniej do końca 2024 r. (w przypadku scenariusza „niskiego”) nie zostaną spełnione. Co więcej, spowolnienie bądź zamrożenie nowych projektów spowoduje, że Rosjanie z dużym prawdopodobieństwem będą zapóźnieni względem innych eksporterów LNG, a ich udział w rynku – przy założeniu gwałtownego wzrostu podaży po uruchomieniu nowych mocy skraplających w USA czy Katarze – znacząco spadnie, co będzie się przyczyniać do ich coraz większej marginalizacji. Opłacalność inwestowania w nowe zakłady w FR również mocno się obniży ze względu na rosnącą konkurencję na rynku. Realizowane obecnie inwestycje w zdolności produkcyjne LNG poza Rosją mogą doprowadzić nawet do zaistnienia przewagi podaży nad popytem w skali globalnej od 2026 r. Wreszcie – brak możliwości dostarczenia większej ilości LNG za granicę przy jednoczesnym odejściu Europy od importu gazu rurociągowego może w najbliższych latach niekorzystnie rzutować także na samo wydobycie gazu w Rosji.

Ta negatywna prognoza jest konsekwencją przede wszystkim wprowadzenia reżimu sankcyjnego i zakazu eksportowania do FR zachodnich technologii, które do 2022 r. miały zastosowanie w rosyjskich projektach LNG. Uruchamianie nowych inwestycji z wykorzystaniem rodzimych technologii na większą skalę będzie zatem utrudnione albo wręcz niemożliwe. Wciąż nie jest jasne, w jakiej mierze opracowany przez Novatek „Arkticzeskij kaskad” można będzie zaimplementować do obiektów dużej skali oraz w jakim tempie Rosjanom uda się rozpocząć seryjną produkcję krajowych komponentów.

W obliczu wyjścia zachodnich firm z FR wyzwaniami będą także serwisowanie i konserwowanie istniejących linii. Warto odnotować, że zaplanowane na lipiec prace w tym zakresie przy projekcie Sachalin-2 wzbudziły rynkowe obawy co do tego, czy Rosjanom uda się zakończyć je bez asysty dostawcy technologii skraplania (Shell) – przedłużenie robót mogłoby bowiem doprowadzić do niemożności realizacji dostaw pochodzącego z tamtych złóż LNG do azjatyckich odbiorców. Również Novatek zaplanował na 2023 r. prace konserwacyjne, które przełożono z ub.r. Potencjalne pojawienie się trudności w zakresie niezbędnej okresowej konserwacji pracujących urządzeń może zatem sprawić, że produkcja będzie cyklicznie zakłócana – szczególnie, gdyby potrzeba było wymienić komponenty od zachodnich dostawców. Według danych Międzynarodowej Agencji Energii za I kwartał br. wolumen eksportu rosyjskiego LNG już obniżył się o 9 procent względem analogicznego okresu 2022 r., na co wpłynęło m.in. odejście od produkcji powyżej mocy nominalnych terminalu Sachalin-2. Spadek ten pogłębią także tegoroczne prace konserwacyjne[29].

Należy przy tym zaznaczyć, że wypracowywanie rodzimych technologii i komponentów LNG wymaga kolejnych nakładów finansowych z budżetu federalnego oraz ze strony zaangażowanych podmiotów. Zarówno obniżenie finansowania w ramach rządowego programu Przełom na rynkach LNG, jak i zwiększanie obciążeń podatkowych wobec eksporterów skroplonego gazu wskazują jednak na to, że znalezienie nowych środków na kolejne inwestycje w obliczu zmniejszających się wpływów budżetowych staje się coraz trudniejsze. Niewykluczone jednak, że władze FR zdecydują się na stymulowanie tej branży poprzez bezpośrednie wsparcie finansowe dla koncernów, o czym świadczą chociażby uprzywilejowanie Novateku w kwestii podziału zagranicznych aktywów w Sachalinie-2 czy wstrzymywanie się z wprowadzeniem cła eksportowego na LNG[30].

W przypadku braku sukcesów na polu komercjalizacji własnej technologii skraplania gazu dużej skali pewnym rozwiązaniem mogłoby być lokalizowanie w Rosji większej liczby małych i średnich zakładów. Taką perspektywę na przyszłość sygnalizują przedstawiciele rosyjskiej branży, którzy jednocześnie zwracają uwagę na związane z tym trudności. Do tej pory wiele firm zaangażowanych w segment małego LNG działało lokalnie jako dostawcy paliwa dla odseparowanych sieci ciepłowniczych i było pozbawionych możliwości jego eksportowania (pozwolenia na zagraniczną sprzedaż surowca udziela państwo). Umożliwienie zbywania gazu w skroplonej formie kontrahentom spoza kraju przez zakłady małej skali wymagałoby zatem liberalizacji przepisów. Ponadto dotychczasowe lokowanie zakładów przy Północnej Drodze Morskiej zakłada, że będą one obsługiwane przez gazowce i lodołamacze – umiejscowienie w nich kolejnych obiektów skraplających oznaczałoby zatem konieczność wykorzystania większej floty, a to czyniłoby rentowność tych przedsięwzięć problematyczną.

Niemniej, w obliczu globalnego deficytu LNG w najbliższych latach, rosyjska produkcja, która – w zależności od stabilności prac istniejących linii i powodzenia w uruchomieniu Arktycznego LNG 2 – wyniesie od 30 do 40 mln ton rocznie, będzie nadal obecna na światowym rynku. W przypadku faktycznego wprowadzenia przez UE embarga na to paliwo Rosjanie będą się zapewne starali przekierować wolumeny do innych odbiorców – chociażby Turcji czy Indii. Zakaz importowania rosyjskiego LNG do UE jest aktualnie trudny do urzeczywistnienia ze względu na europejskie obawy przed zimowym niedoborem surowca. Są one podsycane przez rosnącą konkurencję o to paliwo na globalnym rynku, który boi się wystąpienia deficytu podaży. Mimo tych zastrzeżeń posunięciem ograniczającym import LNG z Rosji mogłoby być formalne ograniczenie możliwości zawierania nowych kontraktów na dostawy. Należy jednak przy tym pamiętać, że w przypadku odcięcia FR od zachodnich technologii Rosjanom wciąż pozostanie możliwość poszukiwania alternatywnych dostawców komponentów, chociażby z Azji. W tej sytuacji warto byłoby rozważyć objęcie przez kraje zachodnie sankcjami wtórnymi tych podmiotów, które będą współpracować z rosyjskimi firmami przy nowych projektach. Tego typu restrykcje mogłyby jeszcze bardziej spowolnić ekspansję tamtejszego sektora LNG. Miałyby również uzasadnienie klimatyczne ze względu na realizowanie przez Rosjan inwestycji wydobywczych na terenach wiecznej zmarzliny.

W długoterminowej perspektywie, wraz ze skokowym oddawaniem od 2025 r. nowych mocy skraplających przez m.in. Stany Zjednoczone i Katar, rosyjskim producentom trudniej będzie jednak powrócić do pozycji jednego z największych światowych eksporterów LNG, a to ograniczy ich wpływ na rynek. Sprzedaż gazu skroplonego będzie też generować mniejszy przychód zarówno dla rosyjskiego budżetu, jak i bezpośrednio dla tamtejszego biznesu powiązanego z elitą rządzącą (np. koncernu Novatek).

Źródło: Ośrodek Studiów Wschodnich