Pod koniec 2015 roku, Cheniere Energy Inc. informowało, że około 50% przyszłych dostaw amerykańskiego LNG może trafić do Europy [1]. Jednak, przez prawie 1,5 roku od pierwszego transportu z terminala Sabine Pass w Luizjanie [2], gaz łupkowy w skroplonej postaci pojawiał się w Europie sporadycznie [3] i to tylko w jej południowo zachodniej części: Malta 1 transport, Włochy 1 transport, Portugalia 3 transporty, Hiszpania 5 transportów, Turcja 6 transportów – piszą w analizie Andrzej P. Sikora i Mateusz P. Sikora z Instytutu Studiów Energetycznych.

8 czerwca br. dołączyła do tej listy Holandia, gdzie do terminala Dutch Gate w Rotterdamie dopłynął metanowiec Arctic Discoverer oraz Polska, gdzie do terminala w Świnoujściu zawinął metanowiec Clean Ocean. Jest to dla regionu – w naszej ocenie –, dla krajów basenu Morza Bałtyckiego, dla Polski, bardzo dobra informacja.

Długo przez nas wyczekiwany i anonsowany transport amerykańskiego surowca. Kwietniowa transakcja PGNiG, podpisana w formule kontraktu krótkoterminowego typu spot, może stać się początkiem długoletniej współpracy z amerykańskim dostawcą oraz przetarciem szlaku dla innych potencjalnych odbiorców w regionie.

Transport pierwszego, amerykańskiego LNG do Świnoujścia ma więc wartość, przede wszystkim symboliczną. Jeszcze w listopadzie 2015 roku pisaliśmy, że polskie podmioty takie jak PGNiG, PKN Orlen, Grupa Lotos, ale także spółki energetyczne powinny aktywnie włączyć się w wyścig o amerykańskie LNG [4]. Celem nadrzędnym dla Polski powinno być pokazanie, głównie Gazpromowi, ale także sąsiadom w regionie, że jesteśmy w stanie zakupić, sprowadzić i wykorzystać właśnie „łupkowe LNG” z kierunku amerykańskiego [5]. Dziś, także dzięki zmianom prawa, ugruntowana została dominująca pozycja PGNiG na polskim rynku,

a monopolista nie zdecydował się na ujawnienie ceny w jakiej zakontraktował transport. Mimo, że jest spółką notowaną na GPW, transakcja była na tyle nieznacząca, że nie wymagała informacji giełdowej. Na publikację oficjalnych materiałów informacyjnych przez amerykański Departament Energii (DOE) musimy jeszcze zaczekać. Jednak, analizując dostępne już dziś dane, możemy spróbować, choć w przybliżeniu, podać przypuszczalną cenę jaką przyszło PGNiG zapłacić za amerykański gaz ziemny. Metanowiec Clean Ocean należący do firmy Dynagas Holding Ltd pozwala na transport około 162 000 m3 gazu ziemnego, a co ważne do 2020 roku (z możliwością przedłużenia do 2022) statek jest wyczarterowany przez Cheniere Energy [6]. Oznacza to, że Cheniere Energy jako właściciel terminala skraplającego Sabine Pass, posiada znaczne możliwości pozwalające na redukcje cenowe czy bonusy jakie mogą w znacznym stopniu wpłynąć na cenę za usługę jaką jest skroplenie gazu. Zazwyczaj utrzymuje się ona na poziomie około 3,5 dol./mmBtu (ok. 129,15 dol./1000m3), a przypomnijmy, że prócz opłaty za skroplenie, odbiorcy gazu ziemnego z terminala Sabine Pass płacą 115 proc. ceny notowania gazu na Henry Hub [7].

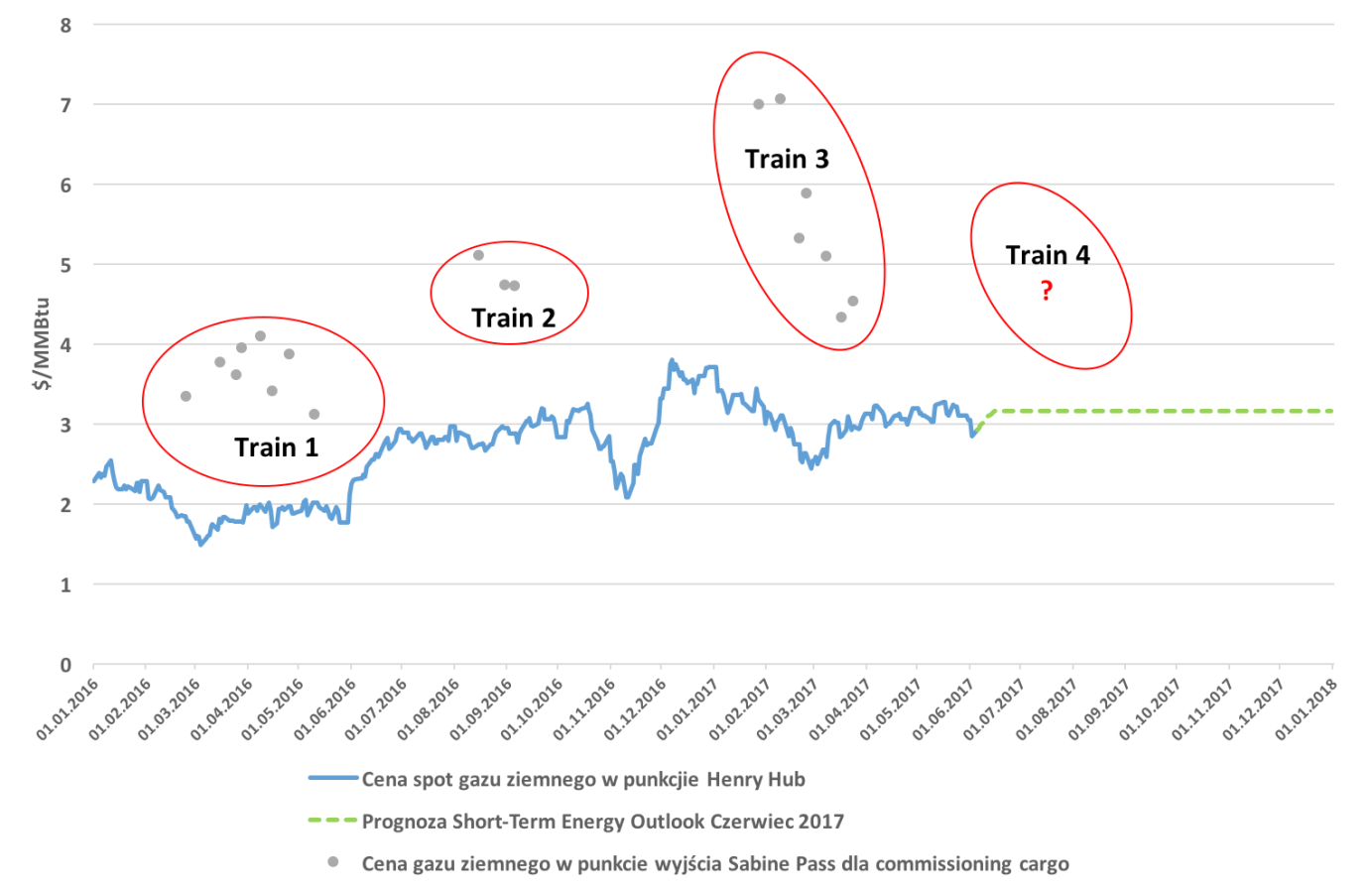

Rys. 1 Ceny gazu ziemnego w punkcie Henry Hub wraz z prognozą oraz ceny gazu ziemnego w punkcie wyjścia Sabine Pass dla tzw. commissioning cargo, Opracowanie: Instytut Studiów Energetycznych na podstawie danych DOE, EIA, Short-Term Energy Outlook Czerwiec 2017

Clean Ocean był drugim z ośmiu metanowców jaki opuścił, 15 marca 2016 roku, terminal Sabine Pass podczas testowania instalacji Train 1, tzw. commissioning cargo. Wspominamy o tym, gdyż od końca stycznia 2017 roku trwała procedura commissioningu instalacji skraplającej Train 3 (Rys. 1). Według danych amerykańskiego DOE, 28 stycznia 2017 roku metanowiec Methane Spirit wypłynął do Hiszpanii, a transport został oznaczony jako commissioning cargo. Został zakupiony w formule spot, podawana przez DOE cena zawierała w sobie usługę skroplenia i łącznie wynosiła 7 dol./mmBtu (ok. 258,3 dol./1000m3). Podkreślmy, że w tym samym czasie cena gazu ziemnego w punkcie Henry Hub wynosiła wtedy 3,31 dol./mmBtu (ok. 122,14 dol./1000m3). Dla porównania, 2 lutego wyruszył do Europy metanowiec Clean Ocean, a transport tzw. split cargo (ładunek łączony) kierowany był do Portugalii i Hiszpanii. Cena w punkcie Henry Hub wynosiła 3,13 (ok. 115,50 dol./1000m3), natomiast cena już po doliczeniu usługi skroplenia w terminalu Sabine Pass wynosiła 6,90 dol./mmBtu (254,61 dol./1000m3). Mowa tu jednak o kontrakcie długoterminowym, gdzie koszty te powinny być traktowane jako koszty utopione (sunk cost) czyli jako koszt już poniesiony, którego tymczasowo nie można odzyskać. Przez co nabywający gaz ziemny, przede wszystkim w formule długoterminowej, mogą rozważać transport LNG do Europy tak długo jak koszt gazu, transportu i regazyfikacji znajduje się poniżej europejskich ceny spot. Te koszty krańcowe (marginal cash costs) są szacowane na około 4 dol./mmBtu (ok. 147,6 dol./1000m3) [8].

Procedura odbierania instalacji Train 3 zakończyła się 28 marca 2017 roku [9] [10] i najprawdopodobniej ostatni commissioning cargo, metanowiec Creole Spirit, wypłynął do Meksyku 24 marca 2017 roku. Transport, zakupiony w formule spotowej, w terminalu kosztował 4,54 dol./mmBtu (167,53 dol./1000m3) podczas gdy w punkcie Henry Hub cena wynosiła 2,97 dol./mmBtu (109,59 dol./1000m3).

Rys. 2 Cena frachtu $/dzień dla metanowca LNG o ładowności 160 000m3 w kontrakcie rocznym, Opracowanie: Instytut Studiów Energetycznych na podstawie danych Shipping Intelligence Network

Wspominamy o tym, gdyż, kiedy PGNiG informował o podpisaniu umowy z Cheniere Energy, braliśmy pod uwagę, iż transport do Polski mógłby być ostatnim z commissioning cargo wypływającym z Instalacji Train 3. Jak się jednak okazuje, dostawa dla PGNiG może być jednym z pierwszych komercyjnych ładunków, które jeszcze formalnie nie rozpoczynają wykorzystywania zakontraktowanych na tą instalację (Train 3) mocy. W efekcie, wolny slot i wolna moc skraplająca dla tej instalacji mogła pozytywnie wpłynąć na proponowaną przez Cheniere Energy cenę. Metanowiec Clean Ocean opuścił terminal Sabine Pass 22 maja 2017 roku, a cena gazu ziemnego w punkcie Henry Hub wynosiła wtedy 3,24 dol./mmBtu (ok. 119,56 dol./1000m3). To tylko o 7 centów amerykańskich mniej niż 28 stycznia 2017 roku, kiedy to do Hiszpanii wyruszył wspomniany już metnaowiec Methane Spirit, a łączna cena wynosiła 7 dol./mmBtu (ok. 258,3 dol./1000m3) oraz o 11 centów amerykańskich więcej niż 2 lutego 2017, kiedy metanowiec Clean Ocean wypłynął do Portugalii i Hiszpanii, a łączna cena wynosiła 6,90 dol./mmBtu (254,61 dol./1000m3). Oznacza to, że pierwsza, historyczna, dostawa gazu ziemnego pochodzącego z niekonwencjonalnych złóż w Stanach Zjednoczonych Europy kosztowała PGNiG prawdopodobnie między 6,90 a 7,00 dol./mmBtu czyli między 254,61 dol./1000m3 a 258,3 dol./1000m3. Czy przy obecnej sytuacji na rynku i aktualnych cenach gazu ziemnego na giełdach europejskich jest to faktycznie taniej od klasycznej ceny „gazu w z rury”?

Do w/w kwoty powinniśmy doliczyć jeszcze koszty frachtu oraz koszty regazyfikacyjne w polskim terminalu w Świnoujściu. Oczywiście mając na uwadze, że do 2020 roku (z możliwością przedłużenia do 2022) metanowiec Clean Ocean jest wyczarterowany przez Cheniere Energy. Z danych publikowanych przez Shipping Intelligence Network wynika, że średni dzienny koszt frachtu w 2016 roku wynosił tylko około 31 104 dolarów, a tendencja w tym roku jest jeszcze niższa. Dla porównania średnia cena spot (Rys. 3) dla frachtu metanowca o ładowności LNG 160 000m3 wynosiła w maju niewiele więcej, bo 32 750 dolarów.

Rys. 3 Cena spot frachtu $/dzień dla metanowca LNG, Opracowanie: Instytut Studiów Energetycznych na podstawie danych Shipping Intelligence Network

Oficjalna cena, którą kiedyś prawdopodobnie podzieli się PGNiG może nieznacznie różnić się od tej w naszej analizie. Nie bez znaczenia jest tu fakt, że taki transport trzeba traktować jako świetny marketingowy produkt dla potencjalnego klienta w Europie Wschodniej. Obok Polski, gazem ziemny pochodzącym z łupków zainteresowana jest również Litwa oraz wszystkie kraje regionu gotowe odebrać go w każdym terminalu o wolnych mocach regazyfikacyjnych. Pozostając optymistami, Cheniere Energy mógł przecież obniżyć część opłat dotyczących skraplania, a fracht promocyjnie dla PGNiG, wpisać w koszty utrzymania

i tak wyczarterowanego już metanowca. Pamiętajmy wszakże, że skład amerykańskiego LNG (zawiera dość dużo węglowodorów wyższych) nie jest ciągle akceptowany przez litewskiego odbiorcę!

Już dziś, 3 funkcjonujące instalacje znajdujące się w terminalu Sabine Passe gwarantują łączną moc skraplającą na poziomie 13,5 mln t/rocznie, to około 65 mln m3/d (czyli około 2,3 Bcf/d). Dodajmy jeszcze, że 24 marca 2017 roku, amerykański urząd regulacyjny Federal Energy Regulatory Commission (FERC) wydał zgodę na rozpoczęcie procedury commissionigu instalacji Train 4 [11]. Pierwsze metanowce mogłyby być bunkrowane między lipcem, a wrześniem. Z 4 instalacjami, terminal będzie dysponował łączną mocą skraplającą na poziomie 18 mln t/rocznie to około 85 mln m3/d (czyli około 3 Bcf/d)… a Cheniere Energy już planuje rozbudowę terminala do 6 Trains. Rewolucja łupkowa w Stanach Zjednoczonych i pragmatyczna polityka mocarstw wraz z działaniem Arabii Saudyjskiej pozwala także polskiemu koncernowi na „puszczenie oka” do dostawcy z Kataru. God save America!

[1] Sikora M., Sikora A., „Lithuanian “Independence””, CIRE, 20.11.2015 – http://www.cire.pl/item,120686,13,0,0,0,0,0,litewskie-independence.html

[2] Sikora A., Sikora M., „U.S. LNG czyli price is still the king”, CIRE, 17.05.2016 – http://www.cire.pl/item,129411,13,0,0,0,0,0,us-lng-czyli-price-is-still-the-king.html/

[3] Sikora A., Sikora M., „Gas Wars”, CIRE, 4.05.2017 – http://cire.pl/item,145109,2,0,0,0,0,0,gas-wars.html

[4] Sikora M., „”Łupkowe” LNG”, CIRE, 12.01.2016 http://cire.pl/item,123294,13,0,0,0,0,0,lupkowe-lng.html

[5] Sikora A., Sikora M., „Gaz ziemny na wodzie”, CIRE, 18.11.2016 – http://cire.pl/item,137358,2,0,0,0,0,0,gaz-ziemny-na-wodzie.html

[6] https://www.platts.com/latest-news/shipping/houston/cheniere-selling-short–mid-term-lng-supply-from-21048249

[7] Sikora A., Sikora M., „U.S. LNG czyli price is still the king”, CIRE, 17.05.2016 – http://www.cire.pl/item,129411,13,0,0,0,0,0,us-lng-czyli-price-is-still-the-king.html

[8] Ibidem

[9] http://www.lngworldnews.com/chenieres-sabine-pass-lng-train-3-commissioning-complete/

[10] Informacje potwierdza również oficjalna strona Cheniere Energy – http://www.cheniere.com/terminals/sabine-pass/trains-1-6/

[11] http://www.argusmedia.com/news/article/?id=1429862