KOMENTARZ

Dr. inż. Andrzej Sikora,

Mateusz Sikora

Instytut Studiów Energetycznych Sp. z o.o.

[tt]„Łupkowe LNG” ze Stanów Zjednoczonych stanie się potencjalnym konkurentem dla historycznych europejskich dostawców[/tt] (głównie Algieria, Norwegia oraz rosyjski Gazprom), co powinno pozytywnie wpłynąć na negocjacje nowych kontraktów oraz obniżenie cen dla europejskich odbiorców. [tt]Polska powinna ustawić się w kolejce po „łupkowe LNG” z USA. Według podawanych informacji, w tej kolejce ustawiła się już Litwa[/tt].

Długo oczekiwany rozruch pierwszej instalacji skraplającej gaz ziemny w terminalu LNG Sabine Pass w Luizjanie miał miejsce pod koniec lutego 2016 roku. Należący do Chevron Corp., metanowiec „Asia Vision” dostarczył brazylijskiej firmie Petronas transport około 96 mln m3 gazu ziemnego.

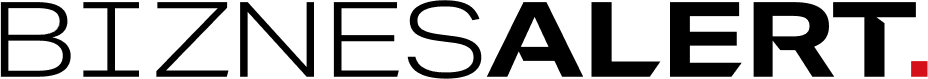

Według danych U.S. Department of Energy, [tt]w okresie od lutego do sierpnia 2016 r. terminal należący do grupy Cheniere Energy opuściło już 34 metanowce[/tt], a w samym tylko sierpniu miało miejsce 8 transportów – 3 do Chile, 2 do Brazylii oraz po 1 do Meksyku, Dominikany, Argentyny (Rys. 1). Oznacza to, iż dzięki samej tylko instalacji Sabine Pass wyeksportowano już w różne kierunki świata około 2,53 mld m3 (89,44 bcf) gazu ziemnego pochodzącego z amerykańskich niekonwencjonalnych złóż.

Rys. 1 Kierunki dostaw amerykańskiego LNG, Źródło: Bloomberg

Rys. 1 Kierunki dostaw amerykańskiego LNG, Źródło: Bloomberg

W lipcowej analizie „Nadchodzą ciekawe czasy?” pisaliśmy, że pod koniec kwietnia, US. Department of Energy (Departament Energii) zaktualizował i opublikował ceny eksportowe amerykańskiego skroplonego gazu ziemnego (LNG) za okres do końca kwietnia 2016 roku. Nadal jeden milion brytyjskich jednostek termicznych (mmBtu) gazu ziemnego pochodzącego z formacji niekonwencjonalnych, dostarczony z terminala LNG Sabine Pass kosztował poniżej 4 dol./mmBtu, a średnio wyniósł 3,72 dol./mmBtu. To około 137,64 dol. 1 tys. m³. Najciekawszą dla nas informacją jest cena surowca w pierwszym ładunku LNG wysłanym z USA do Europy. Dotarł on pod koniec kwietnia br. do Portugalii, a skroplony, amerykański gaz ziemny kosztował 3,41 dol./mmBtu, czyli około 126,17 dol. 1 tys.m3. Tańszy był tylko pierwszy transport do Brazylii, gdzie cena wyniosła 3,35 dol./mmBtu, czyli około 123,95 dol.1 tys.m3. Oczywiście, należy do tych kwot doliczyć koszt frachtu oraz opłaty regazyfikacyjne.

Przypomnijmy, że na formułę całego kosztu składa się 115 proc. ceny gazu w punkcie Henry Hub, około 2,25 dol./mmBtu opłaty technicznej za skroplenie gazu ziemnego (zapisanej w kontrakcie (2011r.) między Cheniere i Shell) oraz fracht. Dodajmy, że analitycy NERA Economic Consulting wyliczyli, iż łączny koszt transportu LNG to około 4,15 dol./mmBtu, czyli około 153,55 dol. 1 tys.m3 (Tabela 1).

| Usługa | [USD/mmBtu] | [USD/1000m3] |

| Skroplenie (średnia dla 5 wybranych punktów) | 2,66 | 98,42 |

| Fracht (4,500 mili) | 0,59 | 21,83 |

| Regazyfikacja (średnia dla 3 wybranych punktów) | 0,89 | 32,93 |

| Łącznie | 4,15 | 153,55 |

Tabela 1. Łączne koszty transportu LNG, Opracowanie: Instytut Studiów Energetycznych; Źródło: NERA Economic Consulting

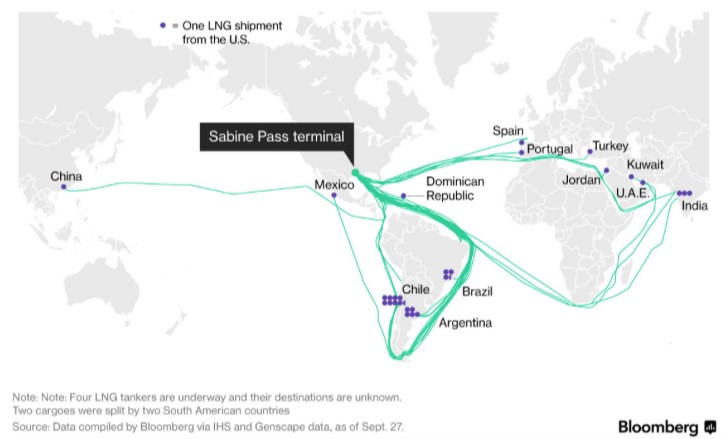

Z najnowszych danych US. Department of Energy wynika, że ceny za skroplony amerykański gaz ziemny eksportowany z LNG Sabine Pass w sierpniu 2016 roku znajdowały się w przedziale między 4,32 dol./mmBtu, a 5,32 dol./mmBtu, czyli między 159,84 dol. 1 tys.m3, a 196,84 dol.1 tys.m3. Zauważamy więc wzrost ceny eksportowanego amerykańskiego LNG. Oczywiście, jest to jednoznacznie połączone ze wzrostem ceny gazu ziemnego do poziomu 3 dol./mmBtu (około 111 dol. 1 tys.m3) w najważniejszym amerykańskim punkcie obrotu, jakim jest Henry Hub (Rys. 2).

Rys. 2. Ceny spot gazu ziemnego w najważniejszym amerykańskim punkcie obrotu – Henry Hub (dol./mmBtu), Opracowanie: Instytut Studiów Energetycznych; Źródło: EIA

Rys. 2. Ceny spot gazu ziemnego w najważniejszym amerykańskim punkcie obrotu – Henry Hub (dol./mmBtu), Opracowanie: Instytut Studiów Energetycznych; Źródło: EIA

Podkreślmy, że w porównaniu do Europy, gdzie gaz ziemny jest produktem nadal silnie regulowanym oraz tematem wysoce politycznym, w Stanach Zjednoczonych Ameryki Północnej mówimy o pełnej deregulacji sektora gazowego, który zazwyczaj zostaje poza polityką. Oznacza to, że głównym czynnikiem wpływającym na zmianę ceny jest przede wszystkim rynek (teraz pogoda…) i fakt, że wchodzimy w okres zimowy, kiedy wzrasta zapotrzebowanie na gaz ziemny. Nie bez znaczenia dla giełdy był przechodzący przez Południowo-Wschodnie Stany huragan Matthew.

Ekonomicznym argumentem jest bardzo ważna informacja podawana przez US. Energy Information Administration (EIA), która prognozuje spadek wydobycia gazu ziemnego w listopadzie, siódmy miesiąc z rzędu, do poziomu 1,3 mld m3/d (46,0 bcf/d) czyli najniższego poziomu od lipca 2015 roku.

W naszej ocenie cena na poziomie 3 dol./mmBtu w punkcie Henry Hub powinna utrzymać się przynajmniej do końca 2016 roku. Dzienne skoki czy spadki będą ściśle połączone z wahaniami temperatury w USA. W dłuższej perspektywie, bezsprzecznie największy wpływ na ceny będzie miała każda zmiana zapasów ropy naftowej oraz liczba aktywnych wiertni, która powinna się zwiększać proporcjonalnie do wzrostu właśnie cen ropy naftowej.

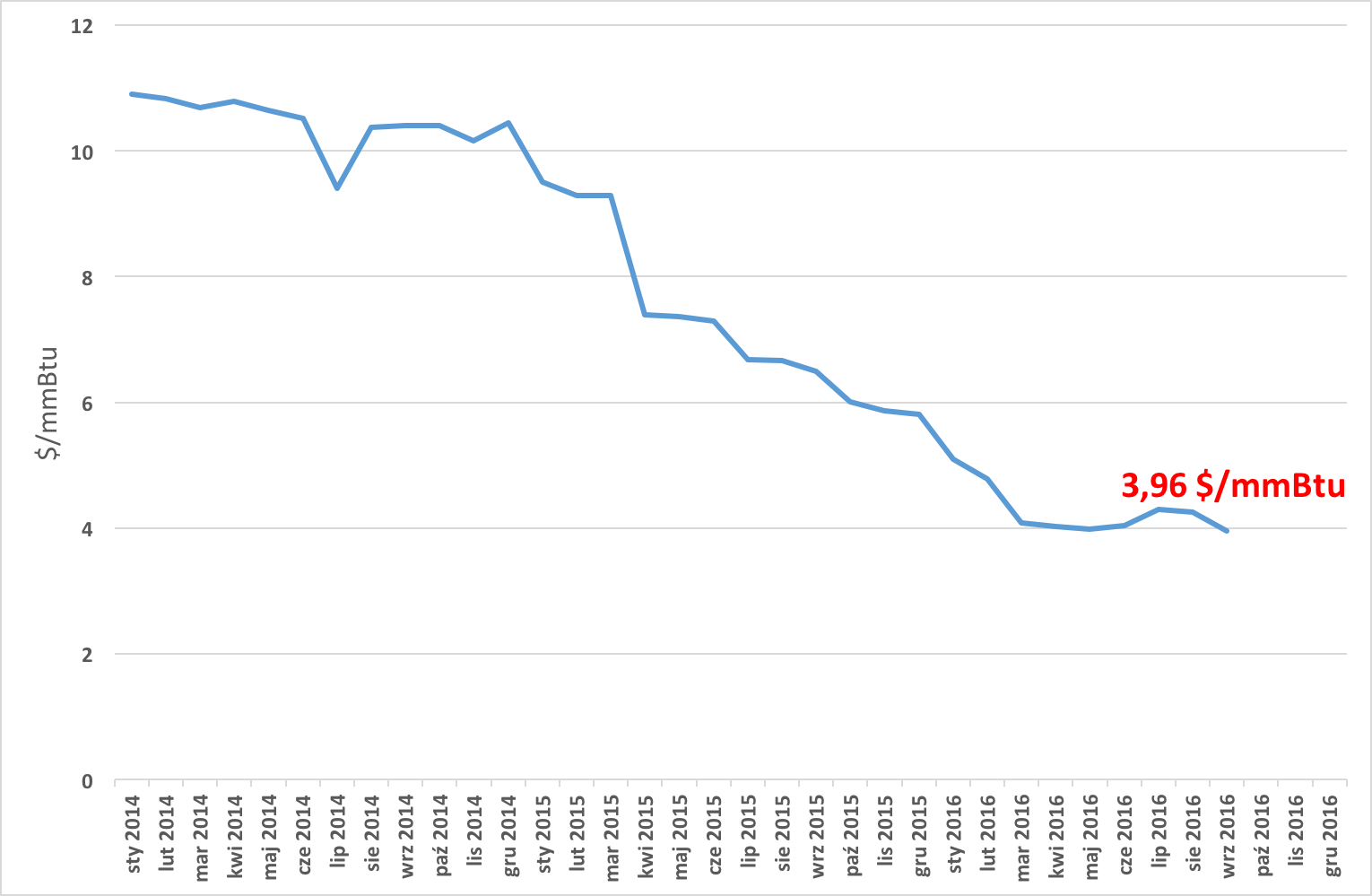

Rys. 3 – Średnie miesięczne ceny rosyjskiego gazu ziemnego na granicy niemieckiej dol./mmBtu), Opracowanie: Instytut Studiów Energetycznych; Źródło: IFM

Rys. 3 – Średnie miesięczne ceny rosyjskiego gazu ziemnego na granicy niemieckiej dol./mmBtu), Opracowanie: Instytut Studiów Energetycznych; Źródło: IFM

Na początku roku pisaliśmy, że „łupkowe LNG” stanie się także potencjalnym konkurentem dla historycznych europejskich dostawców (głównie Algieria, Norwegia oraz rosyjski Gazprom) co powinno pozytywnie wpłynąć na negocjacje nowych kontraktów oraz obniżenie cen dla europejskich odbiorców. Podkreślaliśmy, że Polska, w naszej ocenie, powinna ustawić się w kolejce po „łupkowe LNG” z USA. Warto przypomnieć, że według podawanych informacji, w tej kolejce ustawiła się już Litwa. W 2017 roku spółka Lietuvos Duju Tiekimas, należąca do państwowego Lietuvos Energija, sprowadzi LNG od amerykańskiej firmy Koch Industries.

Mimo, iż amerykańskiego LNG w europejskiej infrastrukturze prawie w ogóle jeszcze nie ma, to oddziaływanie efektu „łupkowego LNG” na Europę jest oczywisty. Rosyjski Gazprom do znudzenia powtarza, iż amerykański LNG nie jest konkurentem na rynku europejskim…

Wręcz przeciwnie, amerykański gaz ziemny jest bardzo groźnym konkurentem, z czego doskonale zdaje sobie sprawę nie tylko Rada Nadzorcza Gazpromu, ale także sam Putin oraz rosyjscy obywatele patrząc na spadek wpływów do budżetu. Wystarczy zobaczyć jak kształtują się dziś średnie miesięczne ceny rosyjskiego gazu ziemnego na granicy niemieckiej (Rys. 3). W styczniu 2014 roku cena wynosiła 10,90 dol./mmBtu czyli około 403,3 dol. 1 tys. m3, a na koniec września 2016 roku wynosi już tylko 3,96 dol./mmBtu czyli około 146,52 dol.1 tys. m3. Jest to różnica o ponad 255 dolarów! I jest to najniższy od września 2004 roku poziom, kiedy to średnia cena wynosiła 3,81 dol./mmBtu czyli około 140,97 dol.1 tys.m3.

Technologiczna rewolucja łupkowa całego sektora oil and gas w USA, spadki cen ropy naftowej, w połączeniu oczywiście z geopolitycznymi zawirowaniami, wojną w Syrii, aneksją ukraińskiego Krymu, destabilizacją Donbasu, światowymi sankcjami etc., bezpośrednio wpłynęła na ceny rosyjskiego gazu ziemnego oferowanego europejskim klientom.

Presja jaką wywiera na Rosjan cały czas technicznie możliwe i ekonomicznie opłacalne przekierowanie do europejskich terminali metanowców wyładowanych amerykańskim LNG powoduje, że Gazprom nie ma wyboru i musi obniżać swoje ceny. Amerykanie po prostu mogą to zrobić i sama ta świadomość obecnie wystarcza.

Jedną z odpowiedzi Gazpromu na obecną sytuację w Europie oraz możliwości jaki dał odbiór znacznych ilości surowca z każdego krańca świata dzięki infrastrukturze krytycznej w postaci europejskich terminali regazyfikacyjnych była renegocjacja długoterminowych kontraktów. Historycznie zawarte umowy i formuły cenowe w oparciu o indeksacje do ceny ropy naftowej/produktów ropopochodnych zostały częściowo zmienione (w zależności od odbiorców). Walcząc o klienta Gazprom zgodził się na indeksacje w odniesieniu do europejskiej giełdowej ceny rynkowej (ang. gas hub price indexation). W analizie „U.S. LNG czyli price is still the king” pisaliśmy, że między 2005, a 2015 rokiem ilość zakontraktowanego w UE gazu ziemnego w formule indeksacji do cen ropy naftowej, spadła z 78% do 30%. Stanowi to około 146 mld m3, z czego 114 mld m3 zostało przesłane gazociągami, 28 mld m3 stanowił import LNG (głównie do Hiszpanii, Francji, Włoch, Turcji, Portugalii i Grecji), a pozostałe 4 mld m3 pochodziło z krajowego wydobycia. Dla porównania, około 64% zakupionego w ubiegłym roku w Unii Europejskiej gazu ziemnego było indeksowane do giełdowej ceny rynkowej, dla porównania w 2005 roku było to tylko 15%. Stanowiło to około 315 mld m3 gazu ziemnego, z czego około 73 mld m3 pochodziło z wydobycia w Wielkiej Brytanii oraz Holandii, 224 mld m3 zostało przesłane gazociągami do Północno-Zachodniej Europy i Włoch, a około 19 mld m3 stanowił import skroplonego gazu ziemnego.

Kolejną formą adaptacji Gazpromu do nowych europejskich warunków rynkowych było zorganizowanie systemu aukcji dla gazu rosyjskiego. Sam Aleksiej Miller (szef Gazpromu) przyznał, że dostosowanie umów nie było wystarczające dla odbiorców europejskich w obliczu ostrych wahań popytu i elastycznej podaży ze strony producentów z Norwegii i Kataru. Miało to w oczywisty sposób pokazać, jak bardzo Gazprom zainteresowany jest „rynkowymi” rozwiązaniami. W efekcie, w pierwszej organizowanej aukcji w 2015 roku sprzedano 1,2 mld m3 gazu ziemnego. Druga i trzecia aukcja miały miejsce w 2016 roku i pozwoliły sprzedać odpowiednio 0,42 mld m3 oraz 2 mld m3 gazu ziemnego. Nie są to szokujące ilości jak na surowcowe możliwości Rosji, pokazują jednak, że Gazprom rozumie potencjalne zagrożenie utraty wpływów oraz siłę konkurencyjnych dostawców.

Jak pokazują dane Banku Światowego, Rosja jest w opłakanym stanie ekonomiczno-gospodarczym. Realny dochód kraju spadł o 10% w ciągu zaledwie jednego roku, rubel osłabił się o 37%, produkt krajowy brutto spadł o 3,7%. Dodatkowo znacznie obniżyły się dochody gospodarstw domowych, a także inwestycje. Miało to znaczący wpływ na ubóstwo, liczba tzw. ludności ubogiej wzrosła o 3,1 mln – do 19,2 mln w 2015 roku. Co gorsze, te ogólne tendencje utrzymywały się w 2016 roku.

Jednak rosyjska propaganda informuje o nowych rekordach jakie ustanawia Gazprom w ilości zatłoczonego do Europy gazu. Liczby idą w świat, ale pomijany jest bardzo ważny punkt, także w perspektywie polskich planów i szeroko ostatnio promowanego polskiego projektu tzw. Bramy Północnej sygnowanego hasłem „bezpieczeństwo dostaw”. Rosja łatwo nie odda swojej strefy wpływów i będzie robić wszystko oraz wykorzystywać najróżniejsze mechanizmy, nie tylko rynkowe, by inny niż rosyjski gaz ziemny był po prostu droższy i ekonomicznie mniej opłacalny.

Tak, gaz ziemny jest w Europie tematem wysoce politycznym.