Paliwo XXI wieku, święty Graal energetyki – to tylko niektóre z określeń wodoru. Jeśli ambitne cele stawiane przed nim m.in. przez Unię Europejską staną się rzeczywistością, ma szansę w długim terminie zagościć w naszych samochodach, czy stać się integralną częścią systemów energetycznych. Rodzi się tym samym pytanie – czy powinien również na dobre zagościć w portfelach inwestorów? – zastanawia się Maciej Giers z Esperis Consulting.

Czy to może się udać?

Rewolucję wodorową wieszczono już co najmniej dwukrotnie – w latach 70. XX wieku i na początku XXI wieku. Wtedy to nawet prezydent USA George W. Bush planował budowę w Stanach autostrad wodorowych, ambitne plany w tym zakresie miał też ówczesny gubernator Kalifornii Arnold Schwarzenegger. Wobec tego, jak i uzasadnionych obaw o efektywność technologii wodorowych, rodzi się więc pytanie – czy tym razem może się udać?

Źródło: Liebreich Associates

Sytuacja w 2021 r. wydaje się zgoła odmienna niż w przypadku poprzednich „wodorowych rewolucji”. Pierwszą różnicą jest umiędzynarodowienie wysiłków na rzecz rozwoju technologii wodorowych. Oprócz licznych strategii, dokumentów ramowych czy porozumień międzynarodowych (np. umowa Portugalii i Niderlandów na rozwój eksportu „zielonego” wodoru, czy umowa Niemiec w tym zakresie z Marokiem i Demokratyczną Republiką Kongo), widać też pierwsze konkretne projekty. Przykładowo z Australii do Japonii trafiły już pierwsze pilotażowe ładunki wodoru, podobne dostawy do Niemiec partnerzy mają dostarczyć w 2024 r. Swoją listę wodorowych projektów-kandydatów do statusu IPCEI (ang. Important Project of Common European Interest) i tym samym unijnego dofinansowania wybrali już m.in. Portugalczycy, Norwedzy czy Słowacy.

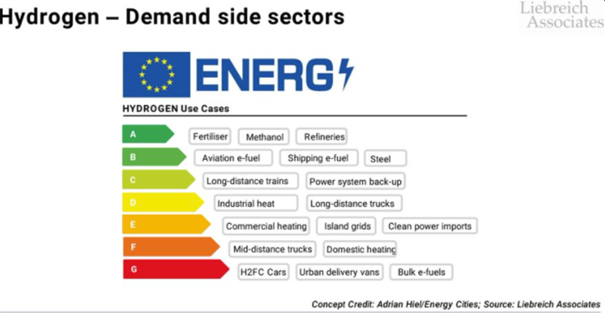

Wydaje się więc, że wodorowa machina ruszyła. Pozostaje jednak pytanie, gdzie się zatrzyma? Obecna produkcja wodoru na świecie wynosi ok. 74 mln ton rocznie. USA odpowiada za ok. 10 mln ton, podobny wolumen produkowany jest w Unii Europejskiej. Polska ze swoją produkcją na poziomie ok. miliona ton rocznie również wypada całkiem dobrze w tym zestawieniu. Warto jednak przypomnieć, że praktycznie cała produkcja wykorzystywana jest w produkcji chemicznej i petrochemicznej, nie do m.in. zasilania ekologicznego transportu. Rozwój rynku wodoru w następnych latach pozostaje dużą niewiadomą i przewidywania analityków znacząco różnią się w tym zakresie. Z zestawienia różnych prognoz wynika jednak, że najprawdopodobniej do 2030 r. próżno oczekiwać dynamicznego wzrostu konsumpcji wodoru. Jednak już w następnej dekadzie do 2040 r. rynek mógłby się podwoić. Prognozy na rok 2050, jakkolwiek obarczone ogromną niepewnością, mówią już o globalnej konsumpcji rzędu 200, 300 a nawet 500 mln ton rocznie (wzrost 170-575%). W niektórych regionach świata wzrost mógłby następować znacznie szybciej. W tym kontekście wskazać należy przede wszystkim Stany Zjednoczone, Daleki Wschód (Japonia, Korea Pd., Chiny) czy Unię Europejską. Ze strategii wodorowej tego ostatniego podmiotu wynika, że względem roku 2015 konsumpcja wodoru mogłaby wzrosnąć we wspólnocie z 325TWh do 500TWh w scenariuszu business-as-usual i do 657TWh w scenariuszu ambitnym (wzrost 53-102%). Konsumpcja w 2050 r. mogłaby wynieść już pomiędzy 778TWh a… 2 252TWh.

Jak inwestować?

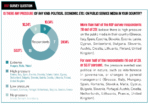

Inwestor wierzący w potencjał wodoru ma szereg możliwości zdobycia ekspozycji na ten trend. Od wiosny br. na rynkach dostępne są już dwa fundusze ETF (ang. exchange traded fund) bazujące na najważniejszych spółkach zajmujących się technologiami wodorowymi. VanEck Vectors Hydrogen Economy UCITS ETF zadebiutował 26 marca 2021 r. Fundusz przy kosztach prowadzenia (TER) wynoszącym 0,55% i aktywach wartości 45 mln USD daje ekspozycję na 25 spółek z branży wodorowej. ETF jest w dużej mierze skoncentrowany na aktywach amerykańskich, które stanowią ok. 39% aktywów, a w połączeniu z akcjami kanadyjskimi – połowę wartości. Około 13% wartości stanowią firmy azjatyckie, resztę – europejskie. Na chwilę obecną inwestorzy nie mają jednak zbytnich powodów do radości z wyników funduszu. Po krótkich, około dwutygodniowych wzrostach tuż po debiucie ETF zanurkował w dół nawet 19%. Inwestorzy, którzy włożyli w niego swoje pieniądze na otwarciu, dziś są wciąż pod kreską.

Nieco mniejszą zmiennością, ale wcale nie lepszymi wynikami wykazuje się drugi fundusz – L&G Hydrogen Economy UCITS ETF USD Acc. On również po krótkim epizodzie wzrostów znajduje się obecnie poniżej poziomu otwarcia. Fundusz, przy TER 0,49% śledzi indeks Solactive Hydrogen Economy Index NTR, na który składają się 32 podmioty z branży wodorowej. W konstrukcji indeksu zwraca uwagę większa ekspozycja na akcje azjatyckie, w tym chińskie, wynosząca ok. 24% aktywów. Akcje amerykańskie i kanadyjskie nie wynoszą więcej niż 30%, a europejskie ok. 38%. Fundusz charakteryzuje się też większą niż w przypadku ETF od VanEck wielkością aktywów – 459 mln USD.

Dołek czy równia pochyła?

Jeżeli wodór czeka tak świetlana przyszłość, czemu więc nie znajduje to odbicia w wynikach wodorowych funduszy? Jednym z czynników jest niewątpliwie ich czas wejścia na rynek. Oba ETFy zadebiutowały w czasie trendu spadkowego po wodorowej hossie trwającej praktycznie cały 2020 r. Przykładowo norweski producent elektrolizerów NEL osiągnął historyczne maksimum notowań (ATH) na początku stycznia br. zyskując w rok 267%; amerykański producent ogniw paliwowych Plug Power Inc szczyt wybił pod koniec stycznia zyskując na wartości 1729% (!) w skali roku; kanadyjski producent membran protonowych (część wodorowego ogniwa paliwowego) Ballard podrożał o 259%. Obecnie akcje tych spółek znajdują się kilkadziesiąt procent poniżej zimowych szczytów. Należy też zauważyć, że dla części spółek uwzględnionych w portfelu powyższych funduszy wodór stanowi jedynie jedną z gałęzi działalności. Warto tu przywołać chociażby grupę Linde, czołowego producenta gazów przemysłowych i zbiorników, czy Toyotę, która co prawda rozwija wodorowy model Mirai, jednak wciąż stanowi on margines sprzedawanych przez koncern aut. Tym samym również szereg innych czynników wpływa na zachowanie walorów tych spółek.

Warto też przyjrzeć się fundamentom omawianych spółek. NEL jest firmą, która na dobrą sprawę pisała historię rozwoju wodoru w Europie. Jej historia zaczyna się niemal sto lat temu w 1927 r., kiedy to spółka zaczęła oferować elektrolizery norweskim zakładom chemicznym, w 2003 r. otworzyła pierwszą publiczną stację tankowania wodoru na Islandii a obecnie ma dostarczyć hiszpańskiej Iberdroli jeden z największych elektrolizerów, jaki ma funkcjonować w Europie. Niestety chwalebna historia spółki długo nie znajdowała przełożenia w jej raportach finansowych. Od 2016 r. do 2020 r. spółka nie generowała zysku netto mimo rosnących systematycznie przychodów, również rok do roku przepływy pieniężne z działalności operacyjnej były na coraz to większym minusie (również w 2020 r.). Jednak w ostatnim, pandemicznym roku spółce udało się znacząco powiększyć portfel zamówień. Ich wartość względem 2019 r. wzrosła o 91% i obejmowała takich zamawiających jak Iberdrola czy… US Navy. NEL ogłosiło też cel produkcji „zielonego” wodoru w 2025 r. w cenie 1,5 USD/kg, co czyniłoby go konkurencyjnym względem tańszego wodoru z paliw kopalnych. W analogicznym okresie tj. 2016-2020 straty netto odnotowywał też wspomniany Ballard. Spółce nie udaje się ponadto zwiększyć przychodów, które pozostają na mniej więcej równym poziomie; ujemne pozostają też przepływy pieniężne z działalności operacyjnej. Nawet Plug Power Inc, który w 2020 r. zaliczył tak spektakularny giełdowy wzrost, nie ma się zbytnio czym chwalić w sprawozdaniach finansowych. Mimo rosnących przychodów spółka generuje od lat stratę, a za rok 2020 r. osiągnęła ona rekordową wysokość ponad 0,5 mld USD. Cash flow jak u pozostałych spółek jest stale na poziomie ujemnym.

Jak widać motorem wodorowej hossy z zeszłego roku były raczej zapowiedzi i publikowane co i rusz przez kolejne państwa strategie wodorowe, aniżeli fundamentalne zmiany w spółkach, czy ich dobre wyniki. Tym samym można się zastanawiać, co może działać na korzyść wodorowych spółek w nadchodzących latach. Paliwo w postaci strategii wodorowych i zapewnień, że technologie wodorowe mogą odegrać znaczącą rolę w popandemicznej odbudowie zdaje się już nie napędzać wzrostu wycen. Podobnie za oceanem sezon ambitnych deklaracji ma się raczej ku końcowi – Joe Biden ogłosił plan cięcia emisji USA o 50 procent do 2030 roku, co powinno znacząco przyspieszyć rozwój zielonych technologii. Wydaje się tym samym, że rynek może powoli oczekiwać już realizacji wspomnianych zapowiedzi.

Wodór – co na to giełda warszawska?

Inwestycje w zagraniczne instrumenty finansowe mogą się wiązać z wyższymi kosztami, tym samym zasadne wydaje się pytanie, czy istnieje możliwość zdobycia ekspozycji na wodorowy trend na warszawskim parkiecie? Odpowiedź na to pytanie nie jest jednak niestety satysfakcjonująca. Na Giełdzie Papierów Wartościowych notowane są co prawda spółki inwestujące w wodór, jednak jak chociażby w przypadku wspomnianej Toyoty, stanowi on pewny poboczny obszar ich działalności.

Wśród polskich „wodorowych spółek” wymienić należy przede wszystkim Grupę Azoty, największego producenta i konsumenta wodoru w Polsce. Spółka wykorzystuje go niemal w całości do produkcji nawozów, jednak jego niewielką ilość oferuje podmiotom zewnętrznym. Spółka podpisała też porozumienie z Ursusem w sprawie rozwoju silników wodorowych, deklaruje też chęć dostaw wodoru na potrzeby transportu. Budowę hubu wodorowego zapowiedział też Orlen, dla którego wodór stanowi istotną część strategii rozwoju spółki do 2030 r. Warto nadmienić, że PKN posiada już dwie stacje tankowania wodoru w Niemczech, planuje też dostawy wodoru na potrzeby polskiego transportu. Partnerstwo w celu rozwoju wodorowego transportu w Trójmieście posiada też Lotos, który planuje produkcję „zielonego” wodoru oprócz tego wykorzystywanego obecnie w procesach rafineryjnych. Instalację produkcji „zielonego” wodoru w Odolanowie buduje również PGNiG, z kolei JSW zapowiada rozwój technologii pozyskiwania wodoru z koksu. Wiele wskazuje jednak na to, że pierwszą stację tankowania wodoru w Polsce postawi nie państwowa spółka, a prywatny ZE PAK. Spółka planuje produkcję zielonego wodoru na terenie swoich elektrowni, dostarczanie ich m.in. do inwestującego w wodorowe autobusy Poznania, jak też właśnie pierwszą stację tankowania wodoru w Koninie. Warto też wspomnieć, że to do spółek Solorza-Żaka trafiło pierwszych 40 wodorowych aut Toyota Mirai, jakie dostępne były na polskim rynku.

Na małym parkiecie tj. NewConnect uwagę zwraca szczególnie spółka Biomass Energy Project (BEP). Spółka zajmuje się hodowlą roślin na biomasę, weszła też jednak w segment elektromobilności, jak też modułowych punktów medycznych, co zapewniło jej pewną popularność na początku pandemii. Oprócz tego spółka prowadzi badania nad technologiami wodorowymi, jak też weszła w partnerstwo w tej kwestii z włoską spółką nautyczną.

Podsumowując, rynek wodoru jest w początkowej fazie rozwoju i nie ma pewności w jakim stopniu się rozwinie. Jednocześnie technologie wodorowe wydają się na tyle wpisywać w założenia zielonej transformacji, iż zdaje się on mieć perspektywy rozwoju. Jest to jednak inwestycja prawdziwie długoterminowa, z perspektywą nawet lub co najmniej dekady.

Tekst został opublikowany w ramach współpracy z Esperis Consulting