Rosyjskie LNG (ANALIZA)

W podsumowaniu ISE dotyczącym rynku LNG za 2018 r. informowaliśmy, że był to kolejny rok, gdzie „amerykańskie łupkowe LNG” systematycznie się rozwijało i dążyło do silnej konkurencji z Katarem (także z Australią), oraz do dominacji na rynkach LNG na świecie – piszą Andrzej i Mateusz Sikora z Instytutu Studiów Energetycznych Sp. z o.o.

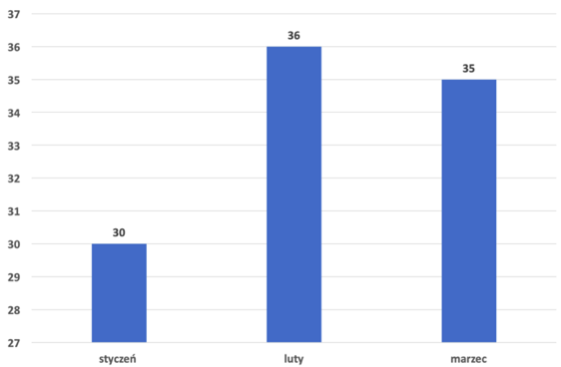

Rys. 1. Eksport LNG z terminala Yamal LNG w pierwszym kwartale 2019 roku, Opracowanie: Analiza Instytut Studiów Energetycznych na podstawie publicznie dostępnych danych

W tekście „LNG w pierwszym kwartale 2019 r.” podkreślaliśmy, że „[….]Bardzo ważnym i pomijanym przez polskie media sektora energetycznego graczem na rynku LNG, szczególnie w Europie, stała się Rosja. W analizowanym okresie rosyjski terminal Yamal LNG opuściło 101 metanowców (Rys. 1). Z wyliczeń ISE wynika, że ok. 50 transportów dostarczono do Europy, głównie Francji (Terminal LNG w Dunkierce oraz Nantes-St Nazaire), Holandii (Rotterdam), Belgii (Zeebrugge) i Wielkiej Brytanii. Około 40 transportów (prawie 40% eksportu LNG z Rosji!) przeładowano w norweskim terminalu LNG Honningsvag (bez oznaczenia końcowego odbioru), natomiast 2 transporty trafiły do Murmańska i prawdopodobnie 2 do Bilbao. Znaczna część transportów została oczywiście przeładowana w europejskich portach i odsprzedana na inne rynki. Pokazuje to tylko jak dobrze Rosja wykorzystuje dostępną infrastrukturę LNG. Wspominamy o tym nie dlatego, że już w lutym Rosja była głównym dostawcą LNG do Europy, lecz dlatego, by wspomnieć o cenie rosyjskiego LNG. Według informacji podawanych przez Marka Gyetvaya (Chief Financial Officer w firmie Novatek) rosyjski Novatek (właściciel terminala Yamal, obok francuskiego Total) jest w stanie dostarczać LNG do Europy w cenie na poziomie 3,15 dol./mmBtu oraz wydobywać gaz ziemny za cenę 0,1 dol./mmBtu. Nawet mając na uwadze rosyjską propagandę oraz znaczne możliwości (nie do końca ekonomicznie uzasadnionych, a bardzo często politycznie sterowanych) cenowych upustów z rosyjskiego kierunku można stwierdzić, że Rosji będzie zależeć, by takimi informacjami wpływać na ceny LNG w Europie, a przez to na ceny gazu rurociągowego w transakcjach spot. A przecież dostęp do oficjalnych cen LNG z Rosji jest bardzo ograniczony.”

Jeszcze kilka lat temu LNG z Rosji i to szczególnie w Europie wydawało się mrzonką, „wydumanym pomysłem”, którego ekonomiczne uzasadnienie trudno wskazać. Dość przywołać słynną publikację Sergieja Komleva dyrektora z Gazprom Export, który w październiku 2016 r. silnie przekonywał do dalszego indeksowania cen gazu ziemnego cenami ropy naftowej (podkreślając, że prezentuje swój punkt widzenia, a nie Gazprom Export). W maju 2016 r. Anna Galkina z Instytutu Badań Energetycznych Rosyjskiej Akademii Nauk w swojej prezentacji „Transformations of the European gas market and Russian gas export strategy” w Moskwie wskazywała na (str. 15 własne tłumaczenie z angielskiego) „Następna walka o udział w rynku gazu w UE będzie zatem walką między rosyjskim gazem a LNG (przede wszystkim amerykańskim LNG). Jeśli rosyjski gaz będzie zagrożony, Rosja nie będzie już walczyć o wysokie ceny gazu (jak w 2009 r.), ale o udział w rynku, nawet jeśli oznacza to niskie ceny.” Oraz dalej już w kontekście tylko LNG – wtedy głównie miał być kierowany na rynek azjatycki: „[…]Rosyjskie projekty LNG, skierowane na Azję, są w zawieszeniu – nie oczekuje się wzrostu podaży przed 2020 r. Ekspansja Sachalin-2 z Shellem objęła ostatnio sankcje USA. Sachalin-1 LNG ma ogromne trudności z powodu sankcji przeciwko Rosniefti. Władywostok LNG oficjalnie „przełożony na czas nieokreślony”

Yamal LNG walczy o pozyskanie finansowania”.

A teraz kilka razy w tygodniu olbrzymie tankowce arktyczne opuszczają to odległe miejsce, przewożąc super schłodzone paliwo do odbiorców w Europie i Azji. Novatek, główny udziałowiec terminala Yamal LNG, mówi, że „plany kolejnych projektów przekształcą Rosję w jednego z największych eksporterów paliwa w ciągu dekady”.

Yamal LNG to w części działający, a częściowo w trakcie budowy, czteroliniowy (4 trains) pierwszy projekt Novatek (ok 17,5 mln t/r) i drugi po Sachalinie projekt Rosji. Usytuowany w północno-wschodniej części Półwyspu Jamalskiego zaopatrywany jest w gaz ziemny ze złóż Yuzhno-Tambeyskoye. Udziałowcami Yamal LNG JV są NOVATEK (50,1%), TOTAL (20%), CNPC (20%) i Silk Road Fund (9,9%). We wrześniu 2015 r. Silk Road Fund (SRF) z siedzibą w Pekinie wyraził zgodę na zakup 9,9% udziałów w Yamal LNG od Novatek. Posunięcie to miało kluczowe znaczenie dla zapewnienia dodatkowego finansowania dla projektu o wartości 26,9 mld USD (całkowite pozyskane finansowanie wynosiło najmniej 32 mld USD). FID został osiągnięty w grudniu 2013 r. W liniach (trains) 1-3 (16,5 mln t/r), a inwestycja w linię 4 (0,9 mln t/r) została potwierdzona w grudniu 2017 r. Produkcja LNG rozpoczęła się w grudniu 2017 r. (pierwszy train rozpoczął działalności komercyjną w marcu 2018 r., a eksport na podstawie umów długoterminowych w kwietniu 2018 r.). Czwarta linia początkowo miała mieć zdolności ok. 5.5 mln t/r, ale ostatecznie Novatek zdecydował się na budowę instalacji o mniejszej zdolności skraplania. Technologia APCI C3MR dla zakładów 1-3 oraz „Arctic Cascade” dla train 4, opracowana we współpracy z Linde – „Mixed Fluid Cascade” umożliwia skalowalność projektu – aż do 6 mln t/r. Przewiduje się, że ten train o zdolności skraplania 0,94 mln t/r zostanie uruchomiony w IV kwartale 2019; a wszystkie wolumeny będą sprzedawane w formule spot przez partnerów projektu. Trzeba mieć świadomość, że transporty LNG będą ładowane w trudnych warunkach klimatycznych – tylko specjalne metanowce/lodołamacze są w stanie przewieźć LNG przez Północną Trasę Morską (NSR – Northern Sea Route). Pierwszym z takich statków jest „Chirstopher de Margerie”. Novatek podjął szereg działań, które poprawiły jeszcze efektywność transportu, w tym wcześniejsze dostawy tankowców, rozpoczęcie długoterminowego czarteru u innych przewoźników LNG oraz co najważniejsze rozpoczęcie przeładunków w Norwegii, co znakomicie zmniejsza wymagany przebieg metanowców lodołamaczy i obniża koszty. Trzeba pamiętać, że drugi train został uruchomiony 5 miesięcy przed planowanym terminem, a trzeci cały rok wcześniej.

W przypadku dostaw do Azji Wschodniej (podczas chłodniejszych części roku, kiedy przejście wzdłuż NSR prawdopodobnie nie będzie możliwe), Yamal LNG chce polegać na belgijskim Zeebrugge, a także francuskim terminalu Montoir, które wybrał jako punkty przeładunkowe LNG z tankowców/lodołamaczy do standardowych przewoźników LNG. Novatek ma obecnie wyczarterowane 15 statków z czego 11 w klasie „ice” i cztery w „Arc4”. W naszej ocenie tylko właśnie Zeebrugge, Montoir i Gate mogą przeprowadzać przeładunki w północno-zachodniej Europie. Oczywiście Dunkierka i Grain – te terminale też mają możliwości przeładowania, chociaż z niepotwierdzonych informacji uzyskanych od przedstawicieli Novatek są brane pod uwagę w drugiej kolejności. Dunkierka może mieć przewagę w przejmowaniu przyszłych transakcji ze względu na TOTAL, który miał tu swoje zdolność regazyfikacji, ale sprzedał swoje udziały w terminalu w drugiej połowie 2018 roku.

Firma Elengy, która obsługuje francuskie terminale (także Montoir), już w czerwcu 2015 r. podpisała umowę na przeładunki z Novatek Gas & Power. Kontrakt między Yamal LNG i Fluxys został zawarty w marcu 2015 r. Fluxys poinformował, że piąty magazyn (zbiornik) LNG jest oczekiwany do oddania do użytku w połowie 2019 r., a wtedy właśnie rozpocznie się wzmiankowana umowa. Przeładunki zostały jednak rozpoczęte w Zeebrugge od kwietnia 2018 r. Warte podkreślenia było rozpoczęcie przeładunków w Honningsvag w Norwegii, co było znaczącą zmianą kursu w stosunku do pierwotnych planów. Novatek podpisał trzyletnią umowę z Tschudi Shipping. Miejsce to wcześniej było wykorzystywane jako punkt do przeładunku ropy naftowej. Zdecydowanie wyższym kosztom transportu projektu przeciwdziała niski koszt wydobycia gazu ziemnego (węglowodory miejscowe zawierają duże ilości kondensatu i NGL co także ma wpływ na niską cenę metanu) ze złóż zasilających Yamal LNG oraz słaba pozycja rubla od 2015 r., która przyczyniła się do dalszego obniżenia kosztów. Novatek informuje o rozwoju kolejnych terminali przeładunkowych na Półwyspie Kamczatka we wschodniej Rosji oraz w drugiej lokalizacji w Rosji Zachodniej, tak aby zapewnić sobie możliwość przeładunku do 20 mln t/r LNG w dowolnym kierunku. Pomogłoby to zmniejszyć koszty transportu nie tylko w przypadku jamalskiego LNG, ale także możliwości oferowania dostaw spot na bazie FOB. Terminal Kamchatka otrzymał zgodę na budowę w marcu 2019, a do użytku może wejść już w 2022-23 (planowany jest z początkiem Arctic LNG-2). „[…]Rosja może znaleźć się w pierwszej czwórce głównych eksporterów LNG” dalej cytujemy Marka Gyetvay’a

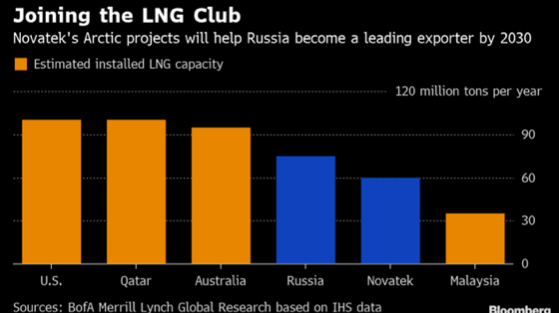

Rys. 2. LNG z Rosji – istniejąca i planowana infrastruktura. Źródło Bloomberg Arctic Focus

A media rosyjskie piszą o „wymianie grzeczności” pomiędzy Novatek i Gazprom. Agencja Interfax donosi, że Witalij Markelow szef finansów Gazprom stwierdził, że dostawy z Yamal LNG wypierają surowiec Gazpromu z Europy Północnej i Zachodniej. Wypowiedź była reakcją na list rektora Uniwersytetu Górniczego w Petersburgu Władimira Litwinienki, który zaapelował o stworzenie klastra LNG na Jamale i Półwyspie Gydańskim o łącznej przepustowości 150 mln ton LNG rocznie. Yamal LNG ma przyznane ulgi w podatku wydobywczym oraz ma niższe taryfy. Novatek, którego największymi udziałowcami są rosyjscy miliarderzy Leonid Mikhelson i Giennadij Timczenko, a także francuski Total, stał się największym rosyjskim producentem LNG po uruchomieniu fabryki na półwyspie Jamał prawie dwa lata temu. Pisaliśmy, że osiągnął pełną moc pod koniec 2018 r., podwajając udział Rosji w globalnym rynku LNG do 8%. Wszystkie jednostki produkcyjne (trains) Yamal LNG, o łącznej rzeczywistej pojemności 17,5 mln ton rocznie, są teraz dostępne online. A Novatek kusi (pomimo amerykańskich sankcji!) partnerów do kolejnego projektu, tak zwanego Arctic LNG 2, który ma wejść na rynek w 2022 roku. Firma rozważa również uruchomienie trzeciego zakładu i może zwiększyć docelowy poziom produkcji LNG na 2030 r. W efekcie Rosja dysponowałaby możliwościami eksportu ok. 70 mln t z czego 60 mln t eksportowałby Novatek.

Rys. 3. Przybliżona zainstalowana możliwa zdolność eksportowa LNG w 2030 r. liczących się producentów. (Oryginalny tytuł rysunku tłum. własne – Wchodząc do klubu LNG – Projekt arktyczny Novatek pomoże Rosji stać się wiodącym eksporterem do 2030). Źródło Bloomberg

Zasoby te znajdują się ponad 5000 kilometrów od kluczowych rynków w Azji i są prawie 4000 kilometrów od europejskiego centrum handlowego rosyjskimi węglowodorami w porcie Rotterdam. Novatek jest gotowy wydobywać gaz ziemny w temperaturach arktycznych (nawet minus 56 stopni Celsjusza) co oczywiście wymaga specjalnych technologii i technik budowy w obszarach wiecznej zmarzliny, oraz nowoczesnej specjalnej floty metanowców lodołamaczy (pisaliśmy o tym jak 25 września 2018 r. metanowiec Christophe de Margerie został załadowany 5 milionową toną (miesiąc po tym jak Rosjanie osiągnęli eksport na poziomie 4 mln ton)). Jak powiedział Gyetvay: „[…]Novatek nie tylko radzi sobie w trudnych warunkach, ale widzi lokalizację Arktyki jako przewagę konkurencyjną, ponieważ niższe temperatury powodują, że koszty produkcji są niższe, ponieważ do schłodzenia gazu potrzeba mniej energii.”

Z perspektywy Polski czy UE bliżej lokowany jest projekt Baltic LNG, dla którego Gazprom zmienił już starą (2013r. pierwsza propozycja MoU Gazprom/Shell podpisane w czerwcu 2016 r.) – wtedy partnerem miał być Shell) koncepcję projektu terminala skraplającego gaz ziemny (LNG) w porcie Ust-Ługa nad Morzem Bałtyckim. Obecnie planuje połączenie go z budową zakładów przetwarzania gazu i jest już jasne, że w projekcie tym Shell nie pozostanie. 10 kwietnia 2019 r. Cederic Cremers, Szef Shell na Rosję potwierdził, że firma zatrzymuje swoje aktywności w tym projekcie i możliwe jest, że partnerem Gazprom będzie RusGazDobycie (a media wspominają też o niemieckim dostawcy technologii Linde) firma w 100% należąca do National Gas Group (NGG) połączona z objętym amerykańskimi sankcjami Arkadym Rotenbergiem (oficjalnie do listopada 2016r. był właścicielem 51% akcji NGG), starym przyjacielem Putina i jego partnerem do walk judo. Projekt Baltic LNG ma być połączony z budową w tym samym miejscu kompleksu przetwarzania gazu; oba obiekty będą wykorzystywać tzw. „natural gas liquids NGL” ok. 45 mld m³/rok (metan, etan propan, butan – tu szczególnie duża zawartość etanu) z regionu Nadym-Pur-Taz. Ma być wybudowane dedykowane połączenie rurowe ze stacji kompresorowej Volkov (UGSS – system gazowy Rosji). Nowy kompleks będzie produkować m.in. 4 mln ton etanu, 2,2 mln ton LPG i 13 mln ton LNG. W poprzednim planie (z Shell) spodziewaliśmy się podobnego „rozdania” jak w Sakhalin-2 LNG. FID spodziewany był na koniec 2019 r., a planowana data otwarcia to 2023-24. Ale projekt formalnie jest ciągle w fazie pre-FEED, a struktura przyszłego joint-venture nie znana. Wiadomo jednak, że partnerzy japońscy z Sakhalin-2 Mitsui (wrzesień 2018) i Mitsubishi podpisali także MoU w sprawie udziału w projekcie Baltic LNG. Co więcej, znany jest pierwszy odbiorca Itochu, z którym Gazprom podpisał także „offtake MoU” w sprawie odbioru produktów (grudzień 2018). Aby obejść sankcje (Gazprom nie jest na liście podmiotów objętych sankcjami) stosowaną technologią skraplania miała być „Shell double-mixed refrigerant” – rosyjska własna technologia oparta właśnie na procesie Shell (luty 2019). Dziś jest to przedmiotem rozmów (sporu) na linii Gazprom – Shell, który traktuje to jako swoje „know-how”. (Podczas gdy sankcje nie wpływają bezpośrednio na produkcję LNG, jego sprzedaż i marketing oraz udział technologii zagranicznych i inwestycje stały się bardziej skomplikowane z powodu ograniczeń. Shell wcześniej zawiesił niektóre projekty związane z ropą i gazem/ropą z łupków właśnie z powodu wprowadzenia sankcji wobec Moskwy.)

W Ust-Ługa nie jest sprecyzowana ilość zbiorników LNG. Anonsowane było wykonanie co najmniej dwóch jednostek produkcyjnych (trains) po 6,5 mln t LNG (Gazprom na stronie projektu podaje 10 mln t, a wcześniej mówił także o 3 trains i 15 mln t/rok) i koszt projektu na ok 12 mld USD. Nie zostały też sprecyzowane (upublicznione) żadne kryteria ani warunki współpracy dla ewentualnych odbiorców czy akcjonariuszy.

Rys. 5 Baltic LNG – możliwa lokalizacja terminalu.

Źródło: http://www.gazprom.com/projects/baltic-lng/

Warto podkreślić, że dla zwykłego, typowego Qflex 170000 m³ przejście z UST-ŁUGA do Zeebrugge w Belgii czy brytyjskiego terminala South Hook należy szacować w przedziale 0,15-0,30 USD/mmBtu przy 6-8 dniach transportu i ok 0,45 USD/mmBtu do Huelva w Hiszpanii przy 11-12 dniach transportu (mowa o cenach za drogę w obie strony).

W marcu 2016 r. pisaliśmy, że „Eksport LNG stał się priorytetem(?) dla rządu rosyjskiego dopiero w latach 2013-2014. Wydaje się, że Rosja przespała odpowiedni czas i dość późno zaczęła myśleć o rozwoju terminali LNG”. Obecnie należy powiedzieć, że Rosja dynamicznie nadrobiła stracony czas, bardzo aktywnie wkracza na światowy rynek, umiejętnie korzystając właśnie z europejskiej infrastruktury. Kolejnym krokiem będzie udział Rosji w rosnącym rynku NGL i przemyśle petrochemicznym. Ale to temat na osobną opowieść.