Dotychczasowe projekty terminali LNG w Niemczech nie mogły doczekać się realizacji ze względu na niesprzyjające warunki regulacyjne i rynkowe. Jedną z głównych przeszkód było stawianie na tańszy, sprowadzany gazociągami surowiec rosyjski. Berlin nie widział potrzeby inwestowania w bezpieczeństwo dostaw, ulegając mylnemu przekonaniu o wspólnocie interesów w sojuszu energetycznym z Rosją. Agresja na Ukrainę obaliła dotychczasowe mity i stała się katalizatorem głębokiej rewizji podejścia do współpracy z Moskwą – pisze Michał Kędzierski z Ośrodka Studiów Wschodnich (OSW).

Ze względu na ryzyko odcięcia dostaw gazu – z jego poważnymi konsekwencjami gospodarczymi – Berlin w trybie awaryjnym stawia na budowę infrastruktury do importu LNG. W krótkiej perspektywie ubezpieczeniem dla Niemiec mają być cztery pływające terminale gazowe FSRU, które w połączeniu z innymi działaniami na rzecz dywersyfikacji dostaw umożliwią RFN uniezależnienie się od importu surowca z Rosji w 2024 roku. Nie oznacza to jednak automatycznie, że Berlin zdecyduje się ostatecznie na zupełną i trwałą rezygnację z rosyjskiego gazu.

Niemcy są największym konsumentem gazu ziemnego w UE i niemal w całości swoje zapotrzebowanie pokrywają importem. Mimo to kraj ten nie dysponuje ani jednym terminalem do odbioru gazu skroplonego. Podczas gdy w krajach sąsiednich (Polsce, Holandii, Belgii, Francji) budowane były takie obiekty, w Niemczech kolejne projekty z różnych powodów nie mogły doczekać się realizacji[1]. Potencjalni inwestorzy narzekali przede wszystkim na zbyt dużą konkurencję ze strony podmiotów sprowadzających surowiec gazociągami, niesprzyjające otoczenie regulacyjne, niepewną sytuację rynkową oraz coraz ambitniejszą politykę klimatyczną. Czynniki te zmniejszały zainteresowanie rynku powstaniem gazoportów i zwiększały ryzyko inwestycyjne. Władze Niemiec nie dbały o dogodne warunki dla realizacji takich przedsięwzięć, co zniechęcało kolejnych inwestorów komercyjnych i prowadziło do fiaska projektów. Inwestycje w gazoporty blokowało jednak przede wszystkim stawianie przez Berlin oraz dominującą część biznesu i przemysłu na zacieśnianie współpracy energetycznej z Kremlem, dzięki której Niemcy mogły przez lata sprowadzać tańszy surowiec gazociągami ze wschodu. W RFN dominowało przekonanie o obopólnej zależności i korzyściach płynących z tego sojuszu energetycznego. Brakowało zatem zainteresowania i gotowości do poniesienia dodatkowych kosztów w celu zwiększenia bezpieczeństwa dostaw i dywersyfikacji źródeł surowca[2].

Od lata 2021 roku wśród niemieckich elit sukcesywnie zmieniało się postrzeganie Rosji jako partnera w handlu surowcami. Z rosnącym niepokojem przyglądano się działaniom Gazpromu na europejskim rynku gazu, które – mimo silnych dwustronnych powiązań między krajami – uderzyły także w Niemcy. Rosyjska spółka ograniczyła dostawy do Europy i opróżniała magazyny, czym przyczyniła się do rekordowego wzrostu cen surowca na giełdach. Wraz z eskalacją rosyjskich działań wobec Ukrainy na początku 2022 roku coraz częściej głównym tematem dyskusji w kręgach polityczno-biznesowych w Niemczech stawało się ryzyko przerwania dostaw jako potencjalna konsekwencja kryzysu politycznego na wschodzie.

Atak Rosji na Ukrainę jako katalizator

Zapoczątkowana 24 lutego inwazja Rosji na Ukrainę doprowadziła do przełomu i zapowiedzi głębokiej rewizji dotychczasowej polityki Berlina wobec Moskwy. W reakcji na agresję rząd Olafa Scholza m.in. zamroził proces certyfikacji gazociągu Nord Stream 2, znacząco zwiększył środki na obronność, zgodził się na daleko idące unijne sankcje wobec Rosji i rozpoczął dostawy uzbrojenia dla Ukrainy[3].

Jak się wydaje, największe zmiany zaszły w podejściu Berlina do współpracy energetycznej z Moskwą. W przemówieniu 27 lutego w Bundestagu kanclerz Scholz zapowiedział budowę dwóch terminali LNG (w Brunsbüttel i Wilhelmshaven), co – w odróżnieniu od wcześniejszych projektów – zwiastowało polityczne zaangażowanie państwa w ich realizację. Ta decyzja miała sygnalizować wolę dywersyfikacji dostaw i zmniejszenia krytycznego stopnia zależności RFN od Rosji w imporcie gazu (w 2021 roku surowiec kupowany od Gazpromu stanowił nieco ponad 50 procent importu błękitnego paliwa). Już 4 marca przedstawiono plany dotyczące bezpośredniego uczestnictwa państwa w projekcie terminalu w Brunsbüttel – państwowy bank KfW objął 50 procent udziałów i kosztów projektu (szacowanych na 1 mld euro), co stanowiło absolutne novum na niemieckim zliberalizowanym i sprywatyzowanym rynku gazowym, a przed wojną było wręcz nie do pomyślenia[4].

Ze względu na brak dostępnych w krótkiej perspektywie alternatywnych źródeł importu gazu i związane z tym potencjalne poważne konsekwencje gospodarcze RFN należała do państw UE, które od początku odrzucały włączenie embarga na rosyjskie surowce do kolejnych pakietów sankcji (koszty wprowadzenia tej restrykcji są szacowane na 3–6 procent PKB). Brutalność agresji na Ukrainę powodowała jednak coraz większą presję zarówno ze strony opinii publicznej (większość sondaży pokazywała poparcie dla embarga), jak i sojuszników z NATO i UE na objęcie sankcjami także sektora energetycznego. Co jednak decydujące, niemieckie elity polityczno-biznesowe w pełni uświadomiły sobie niebezpieczną skalę zależności od Rosji w handlu surowcami (zwłaszcza w sektorze gazowym) oraz ryzyko dla gospodarki w przypadku niekontrolowanej eskalacji i przerwania dostaw – czy to ze strony Moskwy, czy Zachodu. W kierowanym przez Roberta Habecka resorcie gospodarki i ochrony klimatu (BMWK) wypracowywano dalej idące plany odnośnie do uniezależnienia się od rosyjskich węglowodorów. Na początku kwietnia Habeck ujawnił, że Niemcy będą w stanie odejść od importu węgla kamiennego do lata 2022 roku, ropy – do końca 2022 roku, a gazu – w połowie 2024 roku.

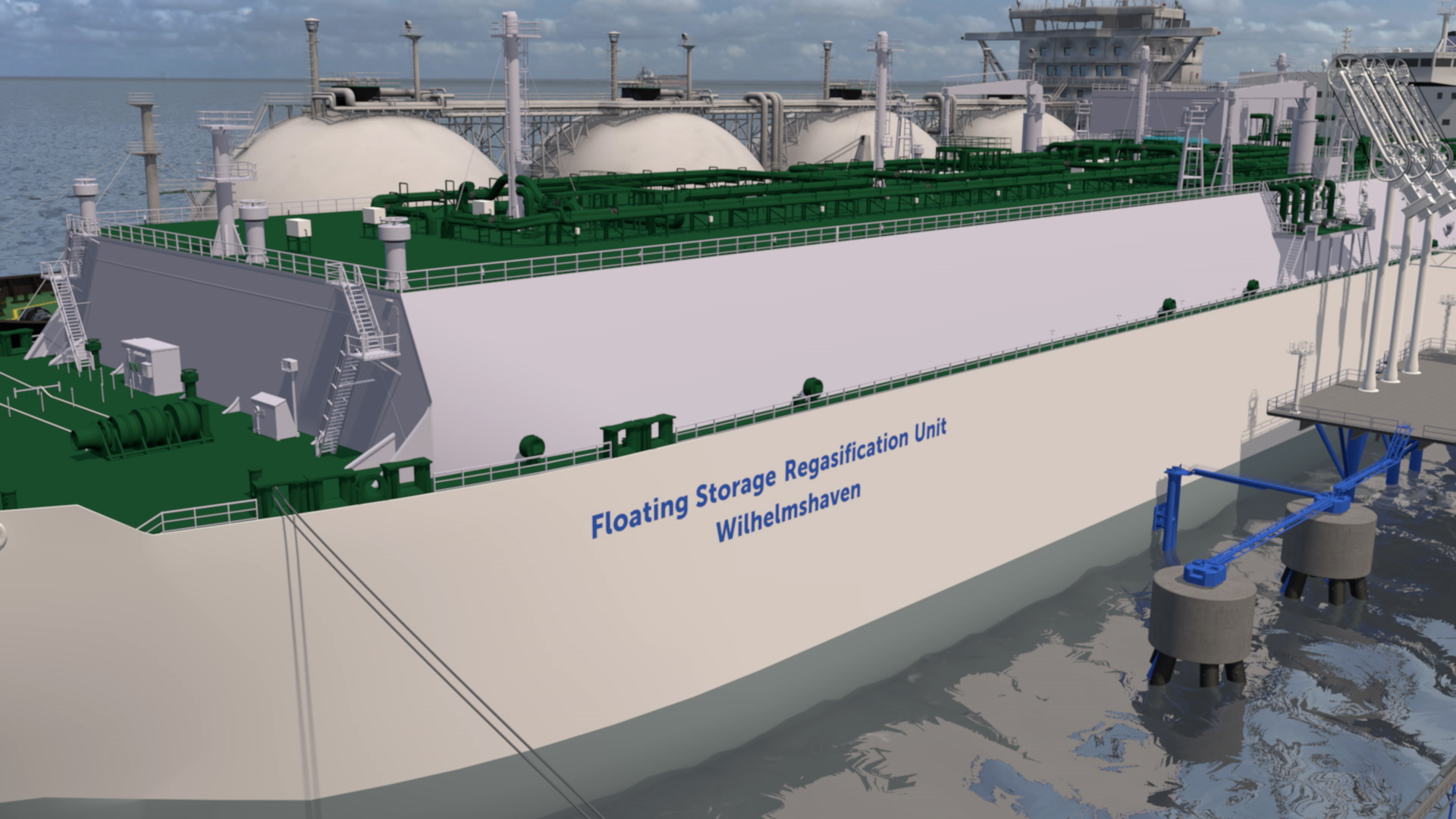

W tym ostatnim przypadku miałyby to umożliwić tzw. pływające gazoporty (jednostki do magazynowania i regazyfikacji gazu skroplonego, ang. Floating Storage and Regasification Unit, FSRU), których przewagą nad stacjonarnymi terminalami jest szybsze tempo ich uruchamiania. Kiedy w połowie marca media zaczęły donosić o planach instalacji pierwszej jednostki typu FSRU (początkowo miały być trzy) już następnej zimy, można było odnieść wrażenie, że każdy kolejny tydzień przynosił informacje o nowych potencjalnych lokalizacjach i wręcz swoistej rywalizacji władz landowych o przyciągnięcie inwestycji i wsparcie dla niej ze strony Berlina.

FSRU jako gazowe ubezpieczenie

5 maja podczas uroczystości w porcie w Wilhelmshaven minister Habeck podpisał w imieniu rządu RFN umowy na dzierżawę czterech jednostek FSRU. Dwie z nich zostaną wydzierżawione od norweskiej spółki Höegh LNG, a dwie kolejne od greckiego armatora Dynagas. W negocjacjach warunków kontraktów pośredniczyły niemieckie koncerny energetyczne RWE i Uniper, które mają następnie, na zlecenie rządu federalnego, pełnić funkcję operatorów gazoportów. Szczegółów ustaleń nie ujawniono – z medialnych doniesień wynika, że umowy zostały zawarte na okres 7–10 lat, a koszt dzierżawy jednostek miałby wynosić nawet blisko 200 tys. euro za dobę. Wiadomo natomiast, że w budżecie federalnym na finansowanie funkcjonowania czterech niemieckich FSRU zarezerwowano na lata 2022–2032 łącznie 2,94 mld euro. Nie jest też jasne, jakie docelowo możliwości importowe mają mieć zakontraktowane jednostki. Z informacji BMWK wynika, że za ich pośrednictwem Niemcy byłyby w stanie sprowadzać 33 mld m sześc. gazu rocznie (w 2021 roku konsumpcja tego surowca w RFN wyniosła nieco ponad 90 mld m sześc. – z Rosji pochodziło 46 mld m sześc.). Z kolei RWE podaje, że dwa wynegocjowane przez spółkę obiekty mają moc regazyfikacyjną 10–14 mld m sześc. gazu rocznie, a Uniper – że „jego” jednostki będą mogły wprowadzić do sieci do 15 mld m sześc. surowca w skali roku.

Plan BMWK zakłada, że pierwszy pływający gazoport (Höegh Esperanza) zostanie zakotwiczony w Wilhelmshaven i oddany do użytku już pod koniec 2022 roku. Tak szybkie tempo wynika z możliwości wykorzystania istniejącej infrastruktury portowej (budowlane prace przygotowawcze na nabrzeżu zainaugurowano 5 maja w obecności Habecka oraz ministrów środowiska i gospodarki Dolnej Saksonii) oraz deklaracji operatora gazowej sieci przesyłowej OGE o zbudowaniu blisko 30-kilometrowego łącznika z gazociągiem NETRA do końca roku (stalowe rury zostały już zamówione – prace budowlane planowo rozpoczną się w sierpniu). Operatorem FSRU Wilhelmshaven zostanie Uniper, a jednostka będzie dysponowała mocą regazyfikacyjną 7,5–8 mld m sześc. rocznie.

Drugi pływający terminal ma z kolei zakotwiczyć w porcie w Brunsbüttel i zostać uruchomiony na początku 2023 roku. W przypadku tego projektu dostępnych jest mniej informacji – wiadomo, że będzie to druga jednostka wyczarterowana od Höegh (według niepotwierdzonych jeszcze danych – gazowiec Höegh Giant), a za jej obsługę ma odpowiadać RWE. Terminal prawdopodobnie umożliwi sprowadzanie do 5 mld m sześc. gazu rocznie. Nie wiadomo na razie, jak rozwiązana będzie kwestia połączenia z siecią przesyłową – od Brunsbüttel dzieli ją około 60 km (w mediach spekulowano o wykorzystaniu cystern kolejowych do transportu gazu).

Nie rozstrzygnięto jeszcze, gdzie zakotwiczą dwie jednostki wydzierżawione od spółki Dynagas (Transgas Force oraz Transgas Power). Rywalizują o nie władze Dolnej Saksonii (w grę wchodzą porty Stade oraz Wilhelmshaven, jako projekt odrębny od Unipera), Hamburga oraz Meklemburgii-Pomorza Przedniego (rozważane są Rostock oraz Lubmin – miejsce niemieckiego zakończenia gazociągów Nord Stream). Ponadto rozpatrywany ma być także port w Eemshaven w Holandii. O ostatecznej lokalizacji projektów zadecydują możliwy termin ich uruchomienia, zakres koniecznych prac budowlanych oraz możliwość podpięcia do systemu przesyłowego. BMWK chce, aby dwie ostatnie jednostki FSRU zostały uruchomione w maju 2023 roku.

Gazoporty jako szczególny interes publiczny

Realizację projektów w tak krótkim czasie (jak na tego rodzaju inwestycje) umożliwić ma szereg zmian prawnych zarówno na szczeblu federalnym, jak i landowym. 19 maja Bundestag przyjął ustawą, która ma wydatnie przyspieszyć procedury związane z wydawaniem zezwoleń na budowę, pozwolić na odstąpienie od niektórych praktyk związanych z badaniem wpływu inwestycji na środowisko, skrócić okres wnoszenia uwag do projektów, uprościć procedury przetargowe czy ograniczyć do jednej instancji rozpatrywanie ewentualnych skarg sądowych. W uzasadnieniu ustawy przeczytać można, że ze względu na agresję Rosji na Ukrainę „niezwłoczna” realizacja przedsięwzięć podnoszących bezpieczeństwo dostaw gazu do Niemiec jest „niezbędna”, a same inwestycje leżą w „szczególnym interesie publicznym” i służą bezpieczeństwu publicznemu. Takie sformułowania prawne mają ułatwić sądom rozstrzyganie ewentualnych pozwów na korzyść inwestycji. Co znamienne, ustawa obejmuje nie tylko projekty dotyczące wydzierżawionych jednostek FSRU, lecz także stacjonarne terminale LNG (oprócz inwestycji w Brunsbüttel realizowane są dwa prywatne przedsięwzięcia: w Stade oraz Wilhelmshaven – zob. Aneks) oraz budowę łączników z siecią gazową. Zgodność projektów związanych z importem LNG z celami polityki klimatycznej ma natomiast być zapewniona dzięki prawnemu ograniczeniu importu LNG do 31 grudnia 2043 roku. Po tej dacie za pośrednictwem gazoportów będą mogły być sprowadzane tylko neutralne emisyjnie nośniki energii – głównie chodzi o wodór oraz jego pochodne (przykładowo Uniper oraz RWE planują import zielonego amoniaku za pośrednictwem terminali w Wilhelmshaven i Brunsbüttel, a projekt TES zakłada odbiór gazu syntetycznego).

Regulacje mające przyspieszyć i ułatwić budowę gazoportów przegłosował ponadto landtag Szlezwika-Holsztynu (zmiany dotyczące prawa wodnego), podobny zamiar zgłosiła koalicja SPD–CDU rządząca w Dolnej Saksonii. W ukierunkowane na ułatwienie inwestycji w terminale LNG wpisuje się ponadto Federalna Agencja Sieci (BNetzA), która zapowiedziała wprowadzenie już od tego roku specjalnego rabatu na taryfę za dostęp do sieci dla gazoportów. Co więcej, Związek Operatorów Sieci Przesyłowych Gazu (FNB Gas) po konsultacji z BNetzA odroczył aktualizację Planu rozwoju sieci gazowej, ze względu na konieczność uwzględnienia w nim rychłego uruchomienia infrastruktury do importu gazu skroplonego.

Aktywne działania resortu Habecka w zakresie instalacji terminali LNG cieszą się pełnym poparciem wszystkich najważniejszych ugrupowań na niemieckiej scenie politycznej – zarówno koalicji SPD–FDP–Zieloni, jak i opozycyjnej frakcji CDU/CSU (zastrzeżenia zgłaszają jedynie AfD i Lewica), a także tamtejszych środowisk biznesowo-przemysłowych. Szczególnie dla tych ostatnich stworzenie w trybie przyspieszonym infrastruktury do importu LNG ma kluczowe znaczenie w obliczu katastrofalnych wręcz – z ich perspektywy – konsekwencji ewentualnego odcięcia dostaw rosyjskiego gazu. Działania Habecka są ponadto bardzo pozytywnie oceniane przez niemiecką opinię publiczną[5]. W oczach większości wyborców prezentuje się on jako sprawczy polityk, który rozwiązuje istotne dla nich problemy, a przy tym umiejętnie komunikuje się i tłumaczy swoje działania za pośrednictwem mediów społecznościowych w bezpośredni i zrozumiały dla przeciętnego odbiorcy sposób. Dzięki temu politycznie zyskuje on na kryzysie, stając się najpopularniejszym i najlepiej ocenianym w sondażach politykiem w Niemczech

Konsekwencje powstania gazoportów

Pomyślna realizacja planów dotyczących budowy gazoportów – zwłaszcza typu FSRU w krótkim okresie – potencjalnie niesie ze sobą daleko idące konsekwencje. Po pierwsze, już w perspektywie przyszłej zimy zwiększa ona bezpieczeństwo zaopatrzenia Niemiec w gaz ziemny w przypadku ewentualnego wstrzymania przez Rosję dostaw surowca (taki scenariusz jest traktowany jako realny, choć mało prawdopodobny). Zapowiadane na przełom 2022/2023 uruchomienie dwóch jednostek FSRU nie zrekompensuje wprawdzie w pełni ewentualnego braku rosyjskich dostaw, jednak wyraźnie podniesie możliwości importowe. To z kolei zmniejszy skalę strat zwłaszcza dla przemysłu, który jest najbardziej narażony na niedobór surowca (byłby pierwszą „ofiarą” jego reglamentacji).

Po drugie, pełna realizacja planów odnośnie do FSRU w perspektywie zimy 2023/2024 – w połączeniu z innymi działaniami na rzecz dywersyfikacji źródeł dostaw (zwiększenie importu z Norwegii i Holandii oraz gazu skroplonego za pośrednictwem gazoportów w krajach sąsiednich) – umożliwi już zastąpienie większości rosyjskich dostaw. Jeśli zgodnie z zapowiedziami Habecka udział rosyjskiego surowca w zużyciu gazu w RFN spadnie do końca roku do 30 procent, czyli do około 30 mld m sześc. w skali roku, to w 2024 roku Berlin byłby (teoretycznie) gotowy do wdrożenia ewentualnego wstrzymania rosyjskich dostaw bez poważnych konsekwencji dla niemieckiej gospodarki (przy zastrzeżeniu spodziewanego wzrostu cen surowca na giełdach).

Po trzecie, uruchomienie dodatkowej infrastruktury importowej o zakładanej skali (zarówno jednostek FSRU, jak i zapowiadanych na lata 2025–2026 stacjonarnych terminali LNG) zasadniczo zmieni architekturę niemieckiego rynku gazu. Związanie się podmiotów handlujących surowcem kontraktami z innymi niż Gazprom dostawcami powinno utrwalić podjętą z pobudek politycznych strategiczną zmianę w kierunkach dostaw. Co istotne, przeznaczenie znaczących środków z budżetu federalnego na pokrycie kosztów funkcjonowania terminali będzie ważnym czynnikiem politycznym, skłaniającym obecne i przyszłe władze do zapewnienia faktycznego wykorzystywania gazoportów. To powinno prowadzić do trwałego spadku znaczenia Rosji na niemieckim (i europejskim) rynku gazu.

Po czwarte, z perspektywy politycznej uruchomienie gazoportów oznaczać będzie potwierdzenie odejścia Berlina od dotychczasowego sojuszu energetycznego z Moskwą, porzucenie niebezpiecznej zależności niemieckiej gospodarki od wschodniego dostawcy i co za tym idzie – zredukuje obecną ekspozycję Niemiec na rosyjski szantaż energetyczny, co zwiększy możliwości prowadzenia przez nich bardziej asertywnej polityki względem Kremla.

Wyzwania dla projektów FSRU

Mimo zapowiedzi działań legislacyjnych, mających ułatwić i przyspieszyć powstanie gazoportów (zwłaszcza typu FSRU w tak krótkim okresie), przedstawiony harmonogram uruchamiania poszczególnych terminali budzi duże wątpliwości co do szans na jego pomyślną realizację. Oddanie nowej infrastruktury importowej do użytku wymaga podjęcia budowlanych prac dostosowawczych w portach, a także połączenia jej z istniejącym systemem gazociągowym. Poza obiektem w Wilhelmshaven, gdzie rozpoczęto już odpowiednie działania, nieznane są szczegóły dotyczące sposobów rozwiązania tej kwestii w pozostałych lokalizacjach.

Ponadto niemieckie organizacje ekologiczne oprotestowują plany rządu w zakresie budowy terminali LNG. Przykładowo wpływowa Deutsche Umwelthilfe (DUH) od dawna aktywnie zwalcza wszelkie nowe projekty powiązane z importem gazu. Za pomocą ekspertyz prawnych i uczestnictwa w procedurach urzędniczych i sądowych była ona dotychczas w stanie skutecznie utrudniać inwestorom realizację planowanych obiektów w Brunsbüttel i Wilhelmshaven. Niemieccy ekolodzy nie tylko kwestionują przy tym lokalizację planowanych terminali ze względu na ich wpływ na środowisko, lecz także podają w wątpliwość potrzebę ich budowy. DUH domaga się od BMWK przedstawienia wyliczeń potwierdzających takie zapotrzebowanie, a powołuje się przy tym na ekspertyzę Niemieckiego Instytutu Badań Gospodarczych, zgodnie z którą możliwe miałoby być zastąpienie rosyjskich dostaw gazu bez budowy gazoportów. Głównym argumentem DUH jest spodziewany tzw. efekt lock-in – gazoporty miałyby wydłużyć wykorzystywanie gazu w gospodarce, co utrudniałoby działania dekarbonizacyjne. Na tle polityki rządu w obszarze LNG powstał poważny spór między partią Zielonych a ekologami – przez lata obie strony uchodziły za sojuszników w forsowaniu agendy energetycznej i klimatycznej. Habeck publicznie wezwał nawet organizacje środowiskowe do zaniechania zwalczania projektów LNG, wskazując na to, że podejmowanie wymierzonych w inwestycje działań prawnych de facto szkodzi wysiłkom na rzecz uniezależnienia się od dostaw z Rosji. Spotkało się to z kpinami ze strony przedstawicieli DUH, a nawet zaklasyfikowaniem Habecka do lobby branży paliw kopalnych.

Wciąż nierozstrzygniętą kwestią pozostaje zapewnienie dostaw skroplonego gazu do planowanych gazoportów. Szczególnym wyzwaniem jest zorganizowanie wystarczających ilości surowca w perspektywie przyszłej zimy ze względu na ograniczoną jego dostępność w najbliższym czasie na globalnym rynku. Ułatwieniu rozmów niemieckich importerów surowca z potencjalnymi eksporterami miały m.in. służyć wizyty Habecka w USA, Norwegii i Katarze. Wciąż nie podpisano jednak umów na dostawy. Potencjalnym problemem w negocjacjach jest preferowanie przez eksporterów kontraktów długoterminowych (nawet 20-letnich), co nie koresponduje z niemiecką polityką klimatyczną. Zakłada ona bowiem znaczącą redukcję zużycia gazu ziemnego już w latach trzydziestych oraz (niemal całkowite) odejście od spalania błękitnego paliwa najpóźniej w połowie lat czterdziestych.

Powodowany kryzysem napięty harmonogram realizacji projektów LNG ma istotne znaczenie polityczne w kontekście powodzenia planów całej transformacji energetycznej (Energiewende). Rząd Olafa Scholza planuje zwielokrotnienie tempa budowy farm wiatrowych i fotowoltaicznych oraz związane z tym przyspieszenie rozbudowy sieci elektroenergetycznych. Tego rodzaju inwestycje natrafiają tymczasem w niemieckich realiach na różnego rodzaju przeszkody biurokratyczne, proceduralne czy sądowe, które wydłużają ukończenie projektów nawet o kilka lat w stosunku do zamierzeń. Habeck przedstawia ambitny harmonogram dotyczący szybkiej instalacji pływających terminali LNG jako test na przełamanie biurokratycznych barier – „pięty achillesowej” transformacji – który ma udowodnić, że przyspieszenie przedsięwzięć związanych z Energiewende nawet w niemieckich warunkach jest możliwe. Często przywoływany w debacie przykład takiej udanej inwestycji stanowi fabryka Tesli pod Berlinem – zbudowana w ciągu nieco ponad dwóch lat.

Otwarte pytanie o rezygnację Niemiec z rosyjskiego gazu

Wydaje się, że w przeważającej części niemieckich elit polityczno-biznesowych zaszła jakościowa zmiana w podejściu do kształtowania współpracy energetycznej z Rosją. Ze względu na jej agresywną politykę w bezpośrednim sąsiedztwie UE nie tylko przestała być ona postrzegana jako pewny dostawca oraz wiarygodny i stabilny partner w obszarze handlu surowcami, ale wręcz w coraz większym stopniu traktowana jest jako źródło niestabilności i zagrożeń dla modeli biznesowych niemieckich spółek. Zwłaszcza dla przemysłu RFN widmo ograniczenia lub odcięcia dostaw gazu z Rosji w obliczu braku alternatyw stało się mocnym impulsem do rewizji spojrzenia na dotychczasową współpracę. Wygląda na to, że w dającej się przewidzieć przyszłości powrót do business as usual – rozumianego jako wielopłaszczyznowy sojusz energetyczny – jest wykluczony. Najważniejszym wnioskiem wyciągniętym przez Berlin jest konieczność rzeczywistej, a nie pozorowanej dywersyfikacji, oraz unikania podobnych zależności (również w kontekście importu paliw przyszłości – jak wodór i jego pochodne).

Wdrażane plany dywersyfikacyjne, które w razie potrzeby mają umożliwić niemieckiej gospodarce funkcjonowanie bez węglowodorów z Rosji, nie oznaczają jednak automatycznie, że RFN zdecyduje się ostatecznie na zupełną i trwałą rezygnację z ich importu. Taka decyzja będzie miała charakter polityczny i będzie zależała przede wszystkim od rozwoju wydarzeń na Ukrainie oraz przyszłych działań Moskwy. W przypadku ewentualnego odprężenia relacji Rosji z Zachodem część środowisk biznesowych w Niemczech będzie z pewnością próbowała forsować utrzymanie (lub odblokowanie) handlu węglowodorami, powołując się przy tym na argumenty natury ekonomicznej, zwłaszcza znaczenie tanich surowców dla konkurencyjności niemieckiego przemysłu. Część sceny politycznej oraz opinii publicznej w przypadku normalizacji stosunków z Rosją będzie podatna na taką argumentację.

Źródło: Ośrodek Studiów Wschodnich

Kędzierski: Jest szansa na nowe otwarcie relacji Polska-Niemcy w energetyce (ROZMOWA)