PGNiG od 10 lat jest obecne w Norwegii. Ukoronowaniem tej obecności ma być rozpoczęcie bezpośrednich dostaw z tamtejszych złóż do Polski. W założeniu mają dać większe bezpieczeństwo energetyczne, ale i cenę, która pozwoli konkurować polskiej firmie na liberalizującym się rynku – pisze Wojciech Jakóbik, redaktor naczelny BiznesAlert.pl.

Dekada w Norwegii

Spółka podaje, że za pośrednictwem norweskiej córki PGNiG Upstream Norway w ostatniej dekadzie zainwestowała w Norwegii około 5,3 mld złotych. Od 2012 roku wydobyła 2,14 mld m sześc. gazu i prawie 2,2 mln ton ropy naftowej. Jest obecna na złożach Skarv, Morvin, Vale i Gina Krog. To ostatnie stało się miejscem prac na przełomie czerwca i lipca 2017 roku. Do 2020 roku ma ruszyć wydobycie ze złóż Storklakken i Snadd. Nieoficjalnie przedstawiciele firmy przyznają, że w ich zasięgu są także złoża na Morzu Barentsa, które są perspektywiczne, ze względu na płytkie ulokowanie i możliwość taniego wydobycia.

PGNiG Upstream Norway już teraz przekazuje gaz norweski spółce handlowej PGNiG Supply & Trading i handluje nim na giełdzie niemieckiej. W ubiegłym roku przychody osiągnięte w Norwegii przekroczyły miliard złotych. Jednak spółka chciałaby sprzedawać surowiec na rynku polskim i u sąsiadów.

PGNiG chce obniżyć cenę w Polsce

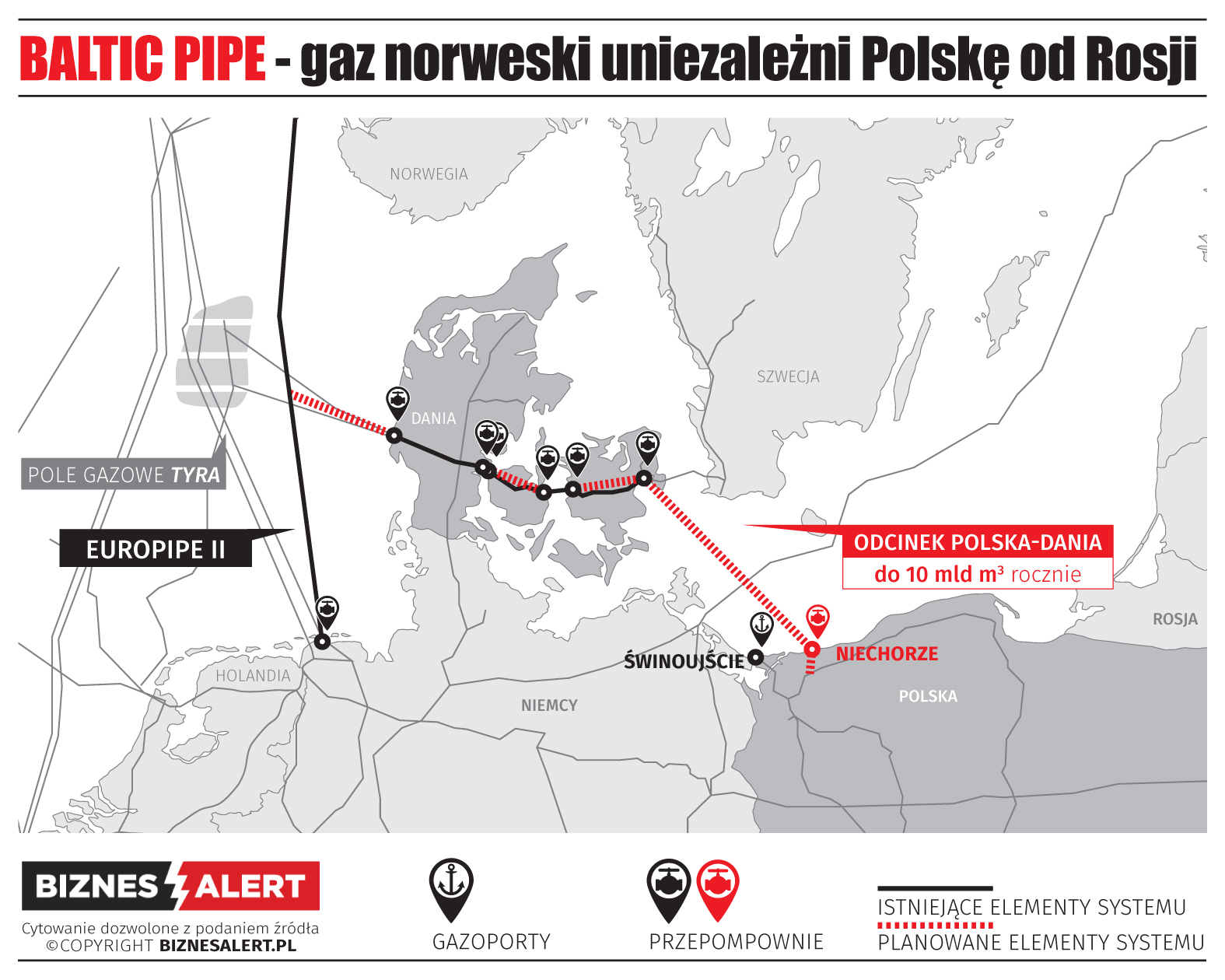

W 2022 roku ma być gotowy gazociąg Baltic Pipe o przepustowości 10 mld m sześc. rocznie z Danii do Polski. Polska firma chce wtedy wydobywać w Norwegii do 2,5 mld m sześc. rocznie, dokupić dodatkowy wolumen od norweskich dostawców i wypuścić je na polski rynek. – Chodzi o to, aby kupować jak najmniej, a sprzedawać jak najwięcej własnego gazu. Nie będziemy mieli przy nim żadnych dodatkowych kosztów własnych, poza opłatami przesyłowymi – mówi prezes PGNiG Piotr Woźniak.

– Przede wszystkim chcemy wykorzystać ten gaz w Polsce. Mamy złe doświadczenia z Gazpromem i płacimy dużo za gaz, bo nie mamy wyboru. Tak jest skonstruowany kontrakt – mówi prezes PGNiG. – Cena gazu w kontrakcie jamalskim jest wysoka. Chcemy, aby oferta z Norwegii była lekko poniżej tej średniej ceny europejskiej, abyśmy mogli konkurować o rynek. – Gdyby dziś istniał Baltic Pipe, cena gazu w Polsce byłaby teraz niższa niż w Niemczech. Pomysł polega na tym, aby tak było w 2022 roku, kiedy ten gazociąg w końcu powstanie.

Przy tym menadżer zaznacza, że ceny te będą zbliżone, bo pozostaną w uzależnieniu od sytuacji na europejskim rynku. – Chodzi nam o porównywalność cen – podkreśla. Przyznaje jednak, że celem jest uzyskanie na polskim rynku ceny bardziej atrakcyjnej niż na giełdzie w Niemczech.

Być albo nie być – na rynku

Prezes PGNiG przypomniał, że w relacjach z obecnym, głównym dostawcą, czyli rosyjskim Gazpromem, który dostarcza do Polski nieco ponad 8 mld m sześc. rocznie, nie ma postępów. W sporze cenowym przed arbitrażem dodatkowym utrudnieniem jest choroba arbitra Gazpromu.

– Pojawiają się kolejne głosy, że chodzi o grę na zwłokę. Tak czy inaczej nie mamy na to wpływu, bo nasz partner ma prawo do wyboru reprezentanta – mówi Piotr Woźniak. Przedstawiciele PGNiG oceniają, że rosyjska firma nie jest elastyczna w rozmowach. Gra toczy się o istotne sumy, bo cena wywalczona przed sądem będzie retroaktywna, czyli będzie obowiązywać od momentu zgłoszenia roszczenia jej zmiany w kwietniu 2011 roku.

Istotnym uzupełnieniem portfela umów PGNiG mają być umowy spotowe, a być może i umowa terminowa, na dostawy gazu skroplonego przez terminal LNG w Świnoujściu. Dzięki czterem źródłom: terminal, Baltic Pipe, giełda niemiecka (przez rewers na Gazociągu Jamalskim) oraz krajowe wydobycie, Polacy chcą zaoferować najtańszy gaz w regionie i w ten sposób zaoferować klientom w kraju oraz za granicą atrakcyjną ofertę.

Jest to dla PGNiG być albo nie być. Klauzula take or pay z kontraktu jamalskiego zmusza firmę do opłacania do 80 procent zakupów od Gazpromu drogiego gazu. Konkurencja może sprowadzać tańszy surowiec z giełdy niemieckiej i odbijać rynek. Taką możliwość ogranicza jednak ustawa o zapasach gazu, która zmusza graczy na rynku do rezerwacji mocy magazynowych na potrzebę zabezpieczenia ustalonych rezerw obowiązkowych. Kiedy skończy się kontrakt z Rosjanami, ten przepis może zostać usunięty i zacznie się normalna walka o klienta. Baltic Pipe i inne narzędzia dywersyfikacji mają pozwolić na utrzymanie konkurencyjności polskiej spółki skarbu państwa.