Połączenie polskiego PKN Orlen i węgierskiego MOL-a jeszcze kilka kilka lat temu rozważano jako realną możliwość. Dzisiaj bliżej jest koncernom do konkurencji na rynku w regionie, aniżeli do współpracy. Orlen będzie łączył siły, ale nie z węgierskim gigantem, a z polskim Lotosem. To jednak nie koniec. Obie spółki będą rozwijać petrochemię i to może być kolejny potencjalny obszar ich konkurencji – pisze redaktor BiznesAlert.pl Bartłomiej Sawicki.

Najważniejszą informacją PKN Orlen po pierwszym półroczu tego roku są inwestycje w sektor petrochemiczny, które w czerwcu zapowiedziała Grupa. Cały program petrochemiczny pochłonie w ciągu pięciu lat 8,3 mld złotych. Informacja ta była odbierana przez część analityków jako sygnał wysyłany do ministra energii Krzysztofa Tchórzewskiego w sprawie ewentualnego zaangażowania spółki w budowę elektrowni jądrowej. Decyzja może być jednak podyktowana rosnącą konkurencją ze strony węgierskiego MOL-a. Nad Dunajem także rozpoczął się ambitny program rozwoju petrochemii. Orlen i MOL rywalizują już ze sobą na rynku sprzedaży paliw w Czechach. Możliwe jest, że już wkrótce płocki koncern wejdzie na nowy rynek środkowoeuropejski.

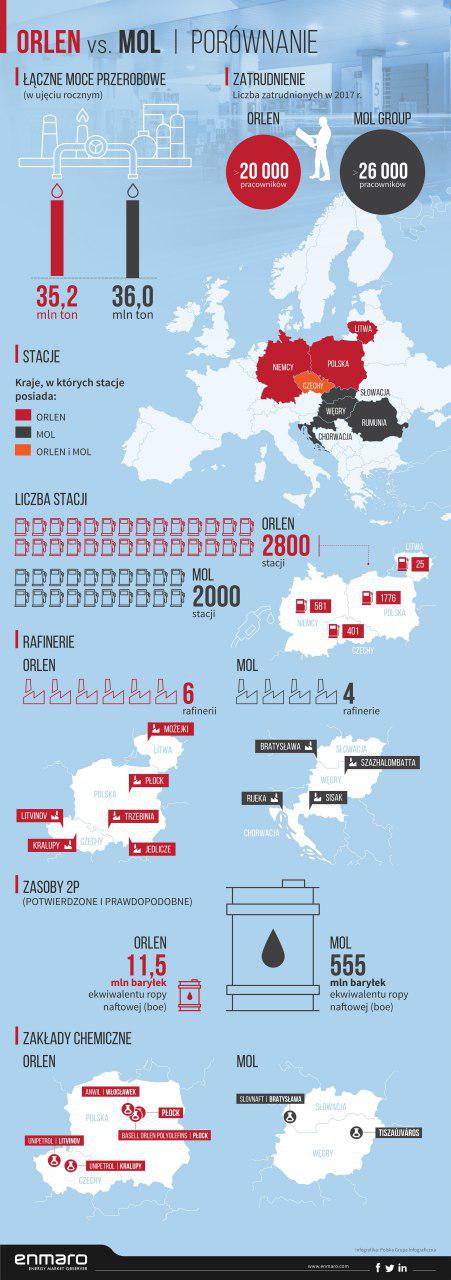

PKN Orlen a MOL

Zatrudnienie w PKN Orlen wynosiło w 2017 roku ponad 20 tys., a grupa MOL zatrudnia 26 tys. Łączne moce przerobowe rafinerii Grupy Orlen są na poziomie 35,2 mln ton, a MOL 36 mln ton rocznie. PKN Orlen dysponuje 2800 stacjami benzynowymi w Polsce, Czechach, w Niemczech i na Litwie; węgierski MOL zaś posiada 2000 stacji na Węgrzech, Słowacji, w Czechach i Rumunii. PKN Orlen ma 6 rafinerii w Polsce, Czechach i na Litwie, zaś Węgrzy dysponują 4 zakładami w kraju oraz na Słowacji i w Chorwacji. MOL prezentuje się lepiej pod względem zasobów 2P (potwierdzone i prawdopodobne), które wynoszą 555 mln baryłek ekwiwalentu ropy naftowej (boe). PKN Orlen ma “tylko” 11,5 mln baryłek.

Rywalizacja w petrochemii i elektromobilności

PKN Orlen przekazał w czerwcu br., że rozpoczyna największe w swojej historii inwestycje w obszarze petrochemii. Ich wartość szacowana jest na ok. 8,3 mld złotych. W ramach przyjętego programu rozwoju petrochemii do 2023 roku zrealizowane zostaną nowe inwestycje w Płocku i we Włocławku. Po zakończeniu inwestycji roczny zysk EBITDA może wzrosnąć o 1,5 miliarda złotych. Realizacja inwestycji ma przekuć się w zwiększenie mocy produkcyjnych w segmencie petrochemii o około 30 procent. Jesienią spółka ma przedstawić aktualizację strategii grupy PKN Orlen, a jej elementem będzie model finansowania. Dotychczas zarząd Spółki zatwierdził tylko program rozwoju Petrochemii PKN Orlen do 2023 roku, który ma stanowić podstawę do aktualizacji strategii Spółki w obszarze rozwoju aktywów petrochemicznych.

Inny gigant petrochemiczny w regionie, Grupa MOL, realizuje już strategię rozwoju, która do 2030 roku zakłada także inwestycje w petrochemii. Projekt rozbudowy polioli w Tisaujvaros ma być gotowy do 2023 roku. Komisja Europejska uzgodniła już regionalną pomoc inwestycyjną w wysokości 130 mln EUR. Moce produkcyjne wzrosną o 25 procent. Budowa prawdopodobnie potrwa od 2018 do 2021 roku, a całkowity koszt wyniesie około 1 mld euro.

Tymczasem w zakładzie głównym PKN Orlen w Płocku dojdzie do rozbudowy kompleksu olefin i budowa nowej instalacji fenolu, a także budowy Centrum Badawczo-Rozwojowego, a we włocławskim Anwilu, z grupy płockiego koncernu, powstanie kompleks produkcyjny pochodnych aromatów. Po ukończeniu projekt, który jest częścią “strategii 2030” MOL, ma uczynić z niego głównego producenta polieteropoliolu i glikolu propylenowego w Europie Środkowej. Co prawda, PKN Orlen będzie rozwijał przede wszystkim zakłady do olefin czy pochodnych aromatów, to jednak wyścig w petrochemii o miano lidera w tej części Europy można uznać za otwarty.

Warto także zwrócić uwagę na jeszcze jeden fakt. Oba koncerny podkreślają znaczenie elektromobilności. W tym jednak kontekście PKN Orlen chce do końca 2019 uruchomić 50 punktów ładowania, a w kolejnych latach do 150 sztuk. Tymczasem MOL jest członkiem projektu European NEXT-E, programu rozwoju 252 stacji ładowania w sześciu krajach Europy Środkowo-Wschodniej. Wsparcia udzieliła już mu Komisja Europejska w ramach programu CEF.

Petrochemia jest istotna dla elektromobilności przez produkcję. Udział plastików w samochodach po 2020 roku ma wynosić 25 procent w porównaniu do 20 procent w 2000 roku. Rywalizacja w tym zakresie ma zatem podwójny wymiar.

Walka o klienta na stacjach

PKN Orlen rywalizuje już z MOL-em o klienta na stacjach benzynowych w Czechach. Czeska spółka Orlenu ma tam 400 stacji, MOL zaś ponad 300. To odpowiednio pierwsza i druga firma na tym rynku pod tym względem. Zgodnie z doniesieniami czeskiej i polskiej prasy (Puls Biznesu), PKN Orlen ma rozważać wejście na kolejny rynek, na którym operuje już MOL.

Najbardziej naturalnym wyborem wydaje się być Słowacja, w której tamtejszy Slovanft należy właśnie do MOL-a. Inną możliwą opcją jest Chorwacja i jej stacje INA, w której

jednym z udziałowców jest węgierski MOL. W ciągu ostatnich 4 lat pojawiały się już informacje o tym, że PKN Orlen sonduje możliwość wykupu akcji MOL w tej chorwackiej spółce. Spółka jednak odcinała się od tych informacji. Pod koniec 2016 roku firmy Unipetrol i Jadranski Naftovod (chorwacki operator ropociągów) podpisały umowę ramową na transport ropy naftowej rurociągiem Adria, a firma będzie odbierać surowiec dostarczany do chorwackiego terminalu naftowego. Rurociąg Adria ma swój początek na chorwackiej wyspie Krk, na której znajduje się terminal naftowy Omišalj i dalej biegnie przez Chorwację w kierunku północnym, do Węgier i Słowacji, gdzie łączy się z rurociągiem Przyjaźń biegnąc w kierunku wschodnim do Bośni i Hercegowiny oraz Serbii.

Nowe stacje? Zależy od okazji

Oba rynki mogą być dla PKN Orlen atrakcyjne. Chorwacja to dogodna szansa na zyski, zwłaszcza w okresie letnim. Byłby to także ekonomiczny element realizacji projektu Trójmorze, wymagałby jednak wejścia na zupełnie nowy rynek. Rynek słowacki wydaje się zaś mniej atrakcyjny pod względem zysków, ale lepiej obeznany przez czeską spółkę Unipetrol, do której należy marka Benzina. To jednak na razie luźne rozważania. Ich ciąg dalszy zależeć będzie od aktualizacji strategii PKN Orlen zapowiedzianej na jesień oraz od logistyki.

Ewentualna akwizycja musi być uzasadniona możliwością dostaw surowca do nowych stacji. Dużą rolę będzie więc odgrywać czynnik logistyczny, taki jak dostawy paliw, a w tym kontekście najbliżej PKN Orlen na Słowację, choć rynek ten musi wykazać sposobności do akwizycji, a z tym obecnie nie jest łatwo. W grę może też wchodzić wspominana Chorwacja, z której Orlen sprowadza ropę do Czech.

Sama ropa to jednak nie wszystko. Potrzebna jest również możliwość jej przerobu. Pod tym względem najłatwiejsze do przejęcia byłyby stacje na Słowacji, ze względu na bliskość rafinerii w Czechach. Pod względem logistycznym mogłaby wchodzić w grę także Austria, ale rynek ten ze względu na rywalizację z OMV może być trudny. Poza tym popyt na paliwa nie rośnie tam tak szybko, jak na rynkach w Europie Środkowo-Wschodniej. Zbigniew Leszczyński, członek zarządu PKN Orlen ds. rozwoju, powiedział podczas konferencji wynikowej za drugi kwartał tego roku, że spółka obserwuje sytuację na rynku. – Obserwujemy możliwości akwizycyjne na rynkach. Żadna akwizycja nie jest wykluczona, ale muszą być ku temu okazje – powiedział przedstawiciel spółki. Z tym – jak przyznał – obecnie nie jest łatwo.

Sawicki: Cegiełka Orlenu w ramach integracji naftowej między Bałtykiem a Adriatykiem