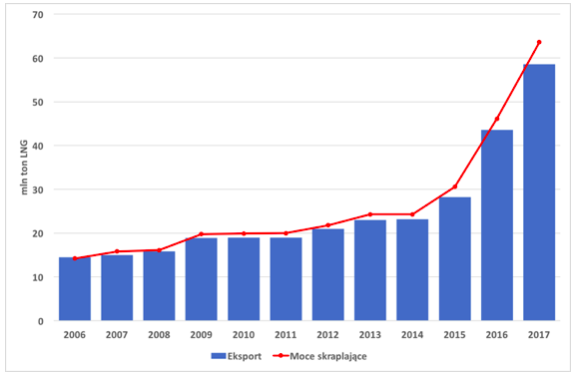

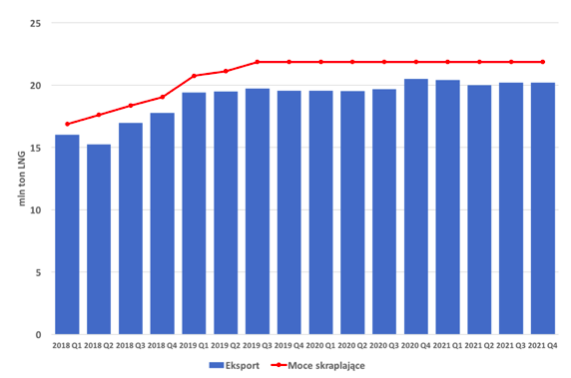

Australia od kilku lat systematycznie zwiększa swój potencjał wydobywczy (Rys. 1), podobnie jak Stany Zjednoczone korzystając z tzw. shale gas boom i rozbudowuje swoje moce skraplające. W ostatnim półroczu pojawiło się co najmniej kilka raportów przygotowanych przez dedykowane firmy doradcze dotyczące rynku gazu ziemnego i LNG w Australii – piszą Andrzej Sikora i Mateusz Sikora z Instytutu Studiów Energetycznych Sp. z o. o.

Na przykład znany w polskim środowisku eksperckim OIES opublikował w marcu 2018 r. drugie już kompleksowe opracowanie dotyczące tej problematyki a zatytułowane: „Prices and crisis: LNG and Australia’s East Coast gas market”. Wcześniej, we wrześniu 2014 r., zanim eksport LNG rozpoczął się na wschodnim wybrzeżu Australii pojawiła się publikacja: „The Future of Australian LNG Exports: Will domestic challenges limit the development of future LNG export capacity?” gdzie dyskutowano przyszłość australijskiego eksportu LNG. W tym artykule Oxford Institute for Energy Studies (OIES) argumentował, że start eksportu LNG z australijskiego wybrzeża wschodniego spowodowałby wzrost cen gazu krajowego w kierunku poziomu parytetu eksportu i potencjalnie doprowadziłby do wzrostu cen krajowych, a nawet niedobory gazu. Autorzy podkreślali, że w przeciwieństwie do Zachodniej Australii we wschodniej części kontynentu nie było polityki dotyczącej możliwości rezerwowania (blokowania na potrzeby wewnętrzne) wolumenów gazu ziemnego. Kolejnym bardzo ciekawym opracowaniem jest raport australijskiego Department of Industry, Innovation and Science (DIIS) z czerwca 2018 r. Współautor niniejszego tekstu w czasie swojej pracy dla krakowskiej AGH w WWNiG miał zaszczyt być promotorem kilku prac magisterskich dotyczących rynku LNG w Australii i budowanych tam terminali LNG i jak rozumiemy prace analityczne dalej w krakowskiej uczelni są kontynuowane.

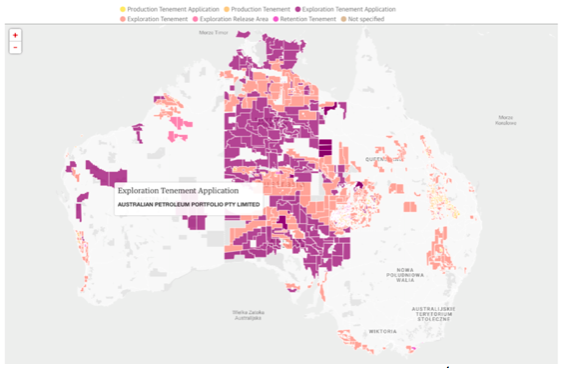

Nie jest naszym celem przygotowanie kompleksowej analizy tematu, ale podzielenie się kilkoma, wg naszej oceny, ważnymi faktami i wnioskami w przededniu wizyty PAD wraz z liczną polską delegacją na antypodach. Już w 2010 r. Australia dysponowała mocami pozwalającymi wyeksportować ok. 19 mln ton LNG rocznie, obecnie kraj dysponuje infrastrukturą skraplająca na poziomie ok. 63 mln ton LNG rocznie (Rys. 2).

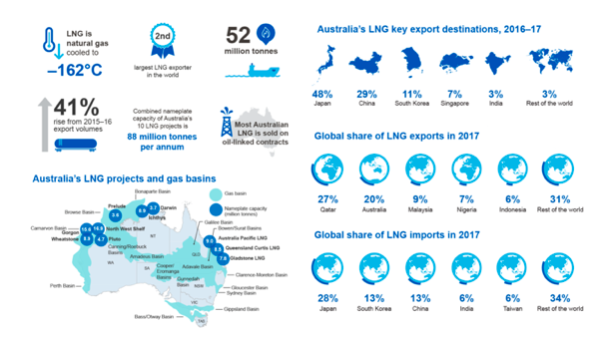

Oczywistą konsekwencją jest wzrost eksportu LNG, a w różne australijskie projekty zaangażowane są prawie wszystkie światowe firmy wydobywcze i energetyczne. Po awarii Elektrowni Jądrowej Fukushima i wyłączeniu reaktorów jądrowych radykalnie wzrosło zapotrzebowanie na gaz ziemny w Japonii. Należy podkreślić, że wraz ze wzrostem gospodarczym i „zieloną” polityką systematycznie również wzrasta zapotrzebowanie na gaz ziemny w całej Azji. W bardzo przystępny sposób przedstawia to grafika (Rys. 2).

Co ciekawe, z tej oficjalnej grafiki DIIS wynika, że Australia – drugi eksporter (eksport w latach 2015/16 wzrósł o 41%) co do udziału w światowym rynku – jest „wyprzedana”/zakontraktowana/„sold” z LNG w kontraktach długoterminowych. Potwierdza to także kolejny rysunek (Rys. 3)

Właśnie dlatego głównym regionem, do którego trafia australijskie LNG to przede wszystkim kraje Azji (Rys. 2 i 3). Jest to po prostu naturalny, najbliższy kierunek, do którego kierowane są metanowce.

W 2017 r. zostało tam wyeksportowanych około 54 mln ton LNG, a od 2014 r. LNG jest wysyłane również do południowej części Azji, lecz w 2017 r. wysłano tam tylko ok. 2,6 mln ton LNG. Według prognozy krótko terminowej do 2021 r. zakładającej rozwój wszystkich zaplanowanych projektów, moce skraplające do końca 2019 r. powinny wynieść ok. 85 mln ton rocznie, natomiast eksport LNG powinien wynieść około 78 mln ton LNG rocznie (Rys. 5).

Warto podkreślić, że przy obecnych cenach (ostatnia analiza cenowa ekspertów Instytutu Studiów Energetycznych) LNG z Australii nie pojawia się w Europie. Jest to po porostu ekonomicznie nieopłacalne.

W ramach przygotowań do oficjalnej wizyty Prezydenta Andrzeja Dudy do Australii i Nowej Zelandii, Kancelaria Prezydenta oraz niektóre media zaczęły poruszać kwestie dywersyfikacji dostaw LNG do Polski, łącznie z importem skroplonego gazu z tego kierunku. Transport LNG z Australii do Terminala w Świnoujściu trwałby między 26 a nawet do 35/40 dni (w zależności od pory roku i pogody, wybranej trasy, kanał Sueski lub opływanie Afryki). Nie trzeba przypominać, że oznaczałoby to również ogromne koszty czarteru (Rys. 5), a metanowiec teoretycznie musiałby taką samą trasę przebyć „na pusto”, gdyż trudno sobie wyobrazić jego wykorzystanie na innym kierunku. Na koniec lipca br. średnia cena spot czarteru metanowców LNG wynosiła około 67 tys. dolarów za dzień. Eksperci (Drewry) podali nawet, że pod koniec czerwca 2018 r. za czarter niektórych statków trzeba było zapłacić nawet 85 tys. USD/d., a to poziom zwykle obserwowany w szczycie zimy, kiedy na statki LNG jest dość duże zapotrzebowanie. Tu warto dodać jeszcze jeden faktor – a mianowicie zmiany znaczące w budowie nowej i wykorzystaniu istniejącej floty metanowców. Jeśli chodzi o oszczędność paliwa to na tak dużej trasie rodzaj i koszty paliwa bunkrowego odgrywają bardzo ważną rolę w procesie decyzyjnym. Starszy statek np. z turbiną parową może zużywać nawet 215 ton paliwa bunkrowego dziennie, podczas gdy średnie zużycie bardziej nowoczesnych statków z turbiną parową wynosi około 170 ton dziennie. Z drugiej strony nowoczesne statki DFDE LNG spalają tylko 140 ton paliwa bunkrowego, znacznie obniżając koszt czarteru. Na przykład (jak podaje Drewry), przy obecnych cenach paliwa bunkrowego typu IFO, turbina parowa spali o 13 000 USD/d paliwa dodatkowego więcej, w porównaniu z nowoczesnym statkiem DFDE.

Kolejną kwestią, która sprawia, że nowoczesne statki DFDE/TFDE są bardziej atrakcyjne dla czarterujących, jest ich zdolność do ponownego zagospodarowania odparowującego metanu z powrotem do zbiorników ładunkowych lub do wykorzystania właśnie jako kolejne paliwo. Jest to bardzo ważny czynnik, szczególnie w przypadku czarterów długodystansowych, w których znaczna część ładunku jest używana jako paliwo, a po prostu spalana (flarowana) na starszych statkach. Wraz z rosnącą dostępnością nowoczesnych metanowców perspektywy dla statków starszych są trudne. Tradycyjne statki, już dziś stoją w obliczu ostrej konkurencji ze strony nowoczesnych przewoźników DFDE/TFDE, a ich przyszłość wydaje się niepewna. Powodem, dla którego armatorzy nadal dysponują tymi statkami jest to, że jak wcześniej pisaliśmy przewidywana jest nadpodaż LNG i niedobór statków w 2019/20 r. Ma to dla PGNiG/GAZ System kolosalne znaczenie szczególnie wobec pojawiających się informacji o chęci zaangażowania się naszych czempionów również w obszar logistyki surowcowej LNG.

Można by analizować, czy np. nie mogłoby dojść do tzw. kontraktów SWAP i po prostu korzystnej wymiany surowca, a w efekcie przekierowaniu do terminala w Świnoujściu innego transportu LNG… W tym czasie LNG z krainy kangurów zostanie wysłane do Azji.

1 https://www.theguardian.com/environment/datablog/ng-interactive/2018/jun/18/an-unconventional-gas-boom-the-rise-of-csg-in-australia

2 https://www.oxfordenergy.org/wpcms/wp-content/uploads/2018/03/Prices-and-crisis-LNG-and-Australias-East-Coast-gas-market-Insight-30.pdf

3 Ledesma, Henderson, Palmer, The Future of Australian LNG Exports: Will domestic challenges limit the development of future LNG export capacity?, NG90, September 2014, https://www.oxfordenergy.org/publications/the-future-of-australian-lng-exports-will-domestic-challenges-limit-the-development-of-future-lng-export-capacity/

4 https://publications.industry.gov.au/publications/resourcesandenergyquarterlyjune2018/index.html

5 Sikora A., Sikora M., “LNG – wzrosło czyli spadło, taniej czyli drożej?”, Biznes Alert, 07.08.2018 – https://biznesalert.pl/andrzej-mateusz-sikora-lng-ceny/

6 Sikora A.P., Sikora M.P., “Skroplony gaz ziemny towarem, który zmienia energetyczne oblicze świata. Perspektywa dla Polski i dla polskiej chemii.” Przemysł Chemiczny 97/6/2018, str.823-828 DOI: 10.15199/62.2018.6.1