Energa, która jest jednym z udziałowców projektu Ostrołęka C, wyrazi zgodę na wydanie generalnemu wykonawcy polecenia rozpoczęcia prac (NTP) tylko przy akceptowalnym poziomie rentowności tego projektu – napisał zarząd spółki w odpowiedzi na pytania akcjonariusza.

„(…) Energa, jako jeden z udziałowców projektu Ostrołęka C, z należytą starannością podchodzi do procesu decyzyjnego i wyrazi zgodę na wydanie NTP dla generalnego wykonawcy, wyłącznie w przypadku, kiedy projekt ten wykaże poziom rentowności akceptowalny przez organy korporacyjne Energa i akcjonariuszy” – napisał zarząd Energi w odpowiedzi na pytania akcjonariusza, podnoszącego kwestię nieopłacalności inwestycji.Poinformowano, że decyzja w zakresie daty wydania NTP nie została jeszcze podjęta, a poprzedzą ją analizy.

„Wszystkie decyzje dotyczące harmonogramu projektu są podejmowane w celu maksymalizacji stopy zwrotu, a tym samym maksymalizacji jego wartości. Umowa z generalnym wykonawcą została podpisana w dniu 12 lipca 2018 r. i określa ramy czasowe, w których może zostać wydany NTP. Data wydania NTP jest związana z harmonogramem prac przygotowawczych i harmonogramem prac budowlanych, finansowym rozliczeniem z osobami trzecimi, uprzednio zaciągającymi dług wobec projektu, warunkami udziału projektu w systemie rynku mocy. Co najważniejsze, decyzja wydania NTP powinna wpłynąć na ocenę ryzyka projektu” – napisano.

Zarząd Energi zapewnił, że spółka nie angażuje się w żaden projekt inwestycyjny o ujemnej rentowności, co dotyczy również inwestycji Ostrołęka C. „Opłacalność projektu Ostrołęka C została potwierdzona zarówno w analizach wykonywanych przez samą spółkę, jak i w analizach wykonanych przez zewnętrznych, profesjonalnych doradców. Co więcej spółka zleca ponowne ekspertyzy w przypadku podejmowania decyzji o zaangażowaniu w kolejny etap realizacji projektu” – napisano.Dodano, że kluczowym czynnikiem mającym wpływ na analizę rentowności są prognozy cen energii elektrycznej wykonywane zewnętrznie, przez firmy konsultingowe.

Zarząd Energi ocenił, że polski mechanizm rynku mocy nie jest idealnie dopasowany do projektu Ostrołęka C.”Z jednej strony, stabilna opłata za moc zwiększa bezpieczeństwo finansowe projektu i ułatwia podjęcie decyzji inwestycyjnej. Z drugiej strony, przedział czasowy między aukcją rynku mocy a dniem, w którym usługa mocowa musi być faktycznie świadczona, jest krótszy niż okres budowy bloku. Ponadto dotrzymanie wymogu tak zwanego +finansowego kamienia milowego+ jest utrudnione ze względu na harmonogram budowy. Projekt Ostrołęka C musi odpowiednio adresować te czynniki” – napisano.

Oczekuje się, że Ostrołęka C będzie korzystać z płatności w ramach systemu rynku mocy do końca 2037 r. Zarząd Energi podkreślił jednak, że system rynku mocy jest tylko jednym z wielu czynników wpływających na rentowność projektu.

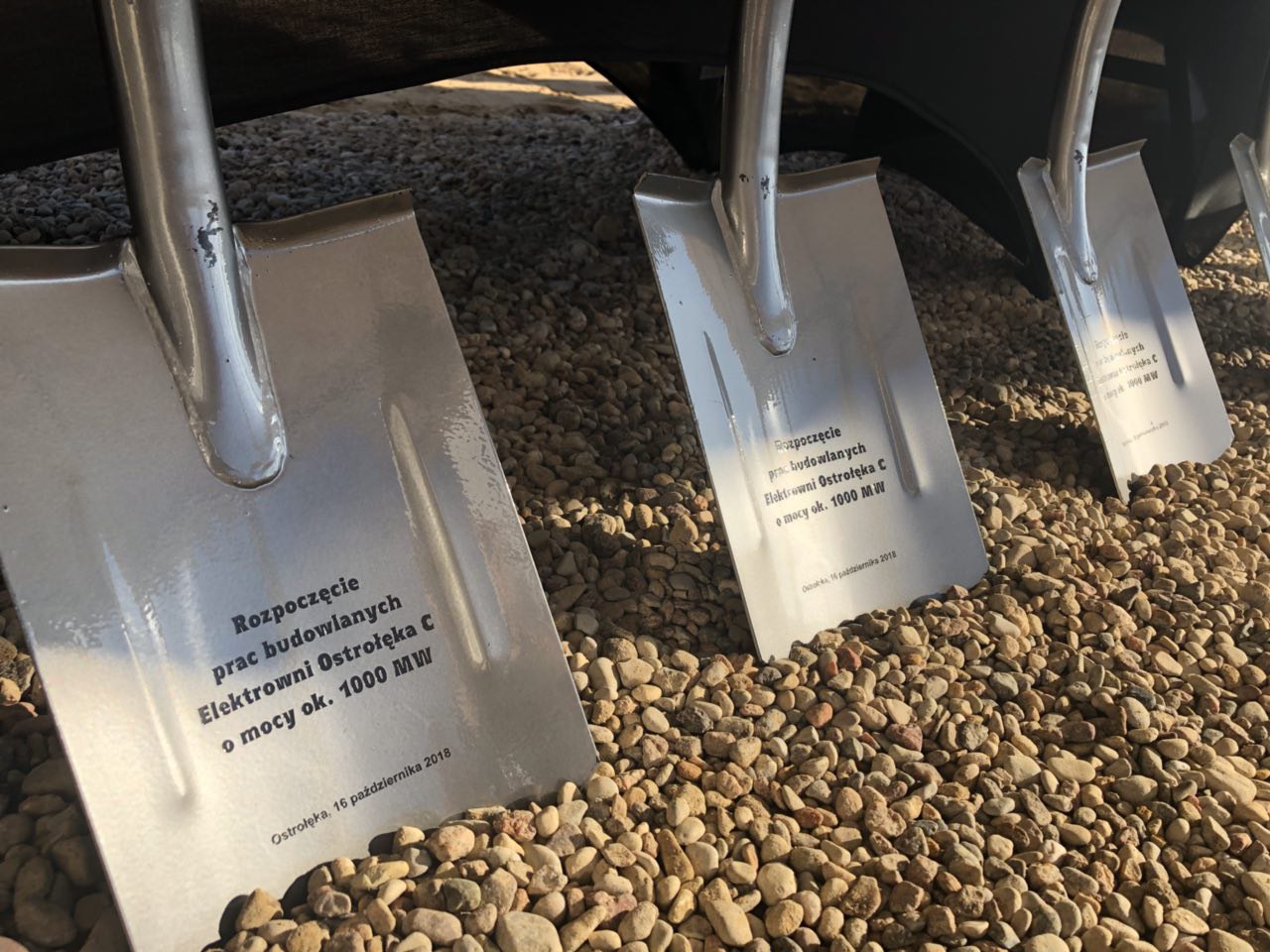

„Oczekujemy również, że proponowany przez Komisję Europejską zakaz uczestnictwa w rynku mocy nowych elektrowni emitujących ponad 550 gramów CO2/kWh nie będzie miał zastosowania do umów, które zostały zawarte przed wejściem w życie tych regulacji. Oczekujemy, że projekty takie, jak Ostrołęka C zachowają swoje prawa nabyte w tym zakresie, ale bierzemy pod uwagę, że obecnie nie ma na to gwarancji” – napisano.Inwestorem w projekcie budowy nowego bloku energetycznego opalanego węglem kamiennym o mocy ok. 1000 MW jest Elektrownia Ostrołęka sp. z o.o., w której po 50 proc. udziałów mają Enea i Energa.

Wartość umowy Elektrowni Ostrołęka z konsorcjum GE Power i Alstom Power Systems, czyli generalnym wykonawcą wynosi ok. 6 mld zł brutto. Zgodnie z harmonogramem przekazanie bloku nastąpi w ciągu 56 miesięcy od momentu wydania polecenia rozpoczęcia prac. Podpisanie umowy z wykonawcą w lipcu tego roku nie było równoznaczne z wyrażeniem zgody na wydanie polecenia rozpoczęcia prac (NTP). Do czasu wydania NTP projekt znajduje się na etapie rozwoju i inwestor uruchomił dla generalnego wykonawcy środki w wysokości 4 proc. wartości kontraktu, czyli 240 mln zł.

4 września Energa i Enea poinformowały o podpisaniu porozumienia z Funduszem Inwestycyjnym Zamkniętym Aktywów Niepublicznych Energia w sprawie jego potencjalnego zaangażowania kapitałowego w projekt Ostrołęka C w wysokości do 1 mld zł.Zgodnie z określoną wstępną strukturą finansowania projektu, łącznie 2 mld zł obejmuje kapitał wnoszony do spółki przez Energę i Eneę (po 1 mld zł), uwzględniając w tej kwocie środki wnoszone przez te spółki przed dniem zawarcia ewentualnej umowy inwestycyjnej, oraz maksymalnie 1 mld zł kapitał wnoszony do spółki przez fundusz. Informowano wtedy, że pozostała kwota przypadać ma na pozostałe formy finansowania. 6 września Elektrownia Ostrołęka pozyskała promesę bankową wystawioną przez konsorcjum polskich banków. Jak informowano, kwota z promesy wypełnia potrzeby zewnętrznego finansowania projektu.

Polska Agencja Prasowa