Temat dostaw LNG, szczególnie amerykańskiego LNG do Polski autorom jest szczególnie bliski. Ostatnio pisaliśmy o terminalu Cove Point LNG, należącym do amerykańskiego Dominion Energy, Inc., który stał się drugim po Sabine Pass (należącym do Cheniere Energy, Inc.) terminalem, z którego jest eksportowany amerykański gaz z łupków. Pisaliśmy już, że Terminal Cove Point LNG ma podpisane 2 długoterminowe (20 letnie) kontrakty w formule take-or-pay na 2,3 mln T LNG rocznie każdy, z indyjskim Gail oraz japońskim sprzedawcą Sumitomo, który próbował wchodzić z możliwą transakcją „spot” na rynek „polskiego LNG”, a podpisał jednocześnie 20 letni kontrakt z Tokyo Gas (1,4 mln T LNG rocznie) i Kansai Electric (0,8 mln T LNG rocznie). Pisaliśmy, także, że w efekcie, praktycznie cała moc skraplająca amerykańskich instalacji jest więc zarezerwowana, a prezes Cove Point LNG, Thomas Farrell, nie przewiduje sprzedaży transportów spotowych, jak miało to w swojej strategii Cheniere Energy, Inc. Miało, bo za chwilę o bardzo ciekawym fakcie z ostatnich dni – piszą Andrzej i Mateusz Sikora z Instytutu Studiów Energetycznych Sp. z o. o.

To za moment, ponieważ wizytujący w poprzednim tygodniu Stany Zjednoczone Ameryki minister ds. energii Litwy, Zaginana Vaiciunas powiedział, że „Litwa może wesprzeć odradzającą się współpracę energetyczną UE – USA. Można powiedzieć, że właśnie teraz trwa renesans powiązań energetycznych między Stanami Zjednoczonymi, a Unią Europejską związanych z eksportem LNG do Europy. Ponieważ mamy własny terminal LNG, chcemy zostać aktywnym uczestnikiem tego renesansu. To byłoby nierozsądne gdybyśmy nie wykorzystali pojawiających się możliwości”.

– ,,Nie mówimy jeszcze o konkretnych umowach, ale moje słowa odnosiły się do Litwy jako przede wszystkim wiarygodnego partnera w imporcie LNG ze Stanów Zjednoczonych” – dodał litewski minister energetyki.

Stany Zjednoczone eksportują obecnie 30 miliardów metrów sześciennych LNG, zauważył Vaiciunas, a w ciągu następnych 18-20 miesięcy jego wielkość ma wzrosnąć trzykrotnie; do setek miliardów metrów sześciennych.

– „Ogólnie rzecz biorąc, mówimy o potencjale eksportu LNG w Stanach Zjednoczonych wynoszącym około 400 miliardów metrów sześciennych, co jest dobrą wiadomością dla całego świata, w tym także dla Europy i Litwy”. To ważna, lecz głównie polityczna deklaracja, szczególnie dla Amerykanów, bo to Litwini pierwsi podpisali długoterminową umowę na dostawy LNG i odebrali 2 cargo (Polska tylko jeden). To też ważne, że Prezydent Litwy odebrała wykształcenie prócz Petersburskiego Uniwersytetu Państwowego (doktorat jeszcze w czasie ZSRR), w USA w Edmund A. Walsh School of Foreign Service i Georgetown University i mówi biegle po angielsku. To fakty bardzo ważne w kontekście budowy dwóch terminali LNG w Niemczech oraz poziomów wykorzystania terminali LNG w Unii Europejskiej. Po raz kolejny podkreślmy, że europejski import netto LNG w I półroczu 2018 r. nie utrzymał poziomu i dynamiki wzrostu obserwowanego w całym 2017 r. Nastąpił jednak wzrostu importu LNG w Polsce w analizowanym okresie o ponad 2/3 w ujęciu procentowym, choć wzrosty wolumenowo są ciągle marginalne… o 0,33 mln ton do 0,95 mln ton. Pierwszy transport LNG do Polski dotarł w grudniu 2015, lecz umowa z Qatargas początkowo podpisana w 2009 r., zaczęła być realizowana dopiero od 2016 r. W międzyczasie, w marcu 2017 r. PGNiG podpisał dodatkowe porozumienie z Qatargas zwiększając zakontraktowane wolumeny LNG z około 1 mln T do 2 mln T rocznie. Jednocześnie w listopadzie 2017 r. PGNiG podpisał pięcioletnią umowę z amerykańska firmą Centrica na dostawy 9 ładunków LNG (około 0,6 mln T), które mają być realizowane w latach 2018-22 z budowanego właśnie w terminalu Sabine Pass Train 5 (kolejna już piąta instalacja do schładzania gazu ziemnego). Przypomnijmy jeszcze, że pod koniec czerwca PGNiG ogłosił podpisanie wstępnych porozumień o współpracy z firmami Sempra Energy and Woodside (Port Arthur LNG) i Venture Global LNG (Calcasieu Pass LNG oraz Plaquemines LNG), które są obecnie zaangażowanie w projekty terminali LNG w Stanach Zjednoczonych. PGNiG informuje o prowadzonych rozmowach dotyczących odbioru łącznie 4 mln ton rocznie, ale niestety żaden z projektów nie otrzymał jeszcze decyzji FID tzw. „Final Investment Decision.” Terminal Port Arthur LNG ma mieć przepustowość 13,5 mln ton rocznie (ok. 18,6 mld m³). 2 października 2018 amerykański regulator FERC wydał pozytywną decyzję środowiskową dla tej inwestycji i ma on zostać uruchomiony w 2023 roku.

To mając wiedzą jako tako usystematyzowaną wracamy do pytania, dlaczego nie ma kolejnych dostaw amerykańskiego LNG do Polski? Zostawmy tym razem na boku rozważania cenowe (przypominamy, że mając na uwadze ważność dla obu stron pierwszej transakcji, geopolitykę, marketing oraz wszystkie możliwe bonusy jakie mógł wynegocjować podczas pierwszego transportu polski odbiorca skłaniamy się ku cenie na poziomie poniżej 7 dol./mmBtu (ok. 258,3 dol./1000m3) – teza o bardziej opłacalnym kierunku azjatyckim).

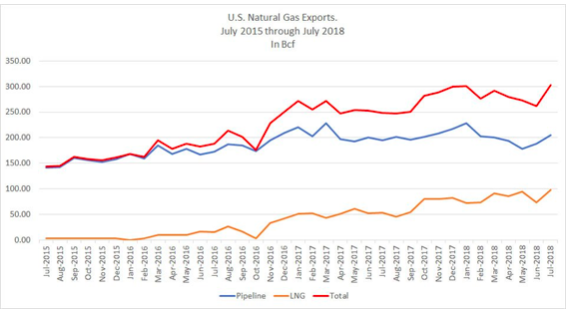

Amerykanie biją kolejne rekordy swojego wydobycia. (Dlaczego w USA nie ma naszego wydobycia? Pytamy po raz kolejny?) 28 września 2018 r. Amerykańska Agencja ds. Informacji Energetycznej opublikowała kolejny miesięczny raport. Zawiera on dane rządowe dotyczące eksportu gazu ziemnego z USA. Łączny eksport gazu ziemnego (LNG oraz zatałaczanie gazociągami) ze Stanów Zjednoczonych w lipcu 2018 r. wyznaczył jednomiesięczny rekord wolumenu na poziomie ok. 8,5 mld m3 (301,03 Bcf). Całkowity eksport LNG w USA w lipcu 2018 r. wyznaczył również jednomiesięczny rekord wolumenu gazu ziemnego na poziomie ok. 2,8 mld m3 (98,24 Bcf) właśnie w lipcu 2018 r. (Rys. 1). W pierwszych 7 miesiącach 2018 r. łączny eksport gazu ziemnego wyniósł ok. 56,2 mld m3 (1986,13 Bcf) bijąc zeszłoroczny wynik dla porównywanego okresu, który wyniósł ok. 51 mld m3 (1801,52 Bcf).

Równolegle rosyjski monopolista planuje rekordowy eksport do Europy na poziomie 200 mld m3 w 2018 r. Gazprom poinformował, że eksport gazu do Europy w ciągu dziewięciu miesięcy tego roku wyniósł 149,2 mld m³ gazu ziemnego, czyli jest to wzrost o 5,8 % rdr. Widać to również w strukturze podaży gazu ziemnego w Polsce. Informacje Gazprom podała PAP, według nich eksport gazu do Polski przez Gazprom wzrósł w ciągu dziewięciu miesięcy 2018 roku o 11,7 % rdr. Czyżby było taniej z Rosji? A może i taniej i konieczność napełnienia magazynów przed zimą? Poczekamy na wyniki 2018 r. i spróbujemy to policzyć i skomentować.

Właśnie, dlaczego nie z USA, a może z Australii jak anonsowano w sierpniu? Departament Energii USA wymaga publicznego ujawnienia szczegółów dotyczących eksportu LNG, w tym informacji, czy są one sprzedawane w ramach jednorazowych transakcji kasowych, kontraktów krótkoterminowych do dwóch lat czy kontraktów długoterminowych. Korzystamy z tego przywileju i z tych danych w naszych obliczeniach zawsze wskazując źródło. Jednak dane te dotyczą wyłącznie transakcji między producentami LNG i kontraktowymi odbiorcami. To oznacza – podkreślaliśmy to wielokrotnie – że często nie odzwierciedlają one, w jaki sposób amerykański rynek LNG przekłada się na światowy rynek LNG. Klienci długoterminowi często odsprzedają swoje ładunki Sabine Pass w ramach umów natychmiastowych „spot” lub nawet krótkoterminowych.

W sierpniu Cheniere Energy, Inc. usunęła górny limit dla sprzedaży realizowanych przez Cheniere Marketing w ramach zawartej 20-letniej umowy o wartości 2 mln ton rocznie, co odpowiada 276 mln cf/d (2,85 mld m³/rok) gazu. Oznaczałoby to, że całość produkcji w Sabine Pass firmy Cheniere Energy, Inc. przewyższającej długoterminowe umowy z podmiotami trzecimi może zostać przekazana do swojej marketingowej spółki zależnej w celu odsprzedaży bez jej zgłaszania administracji amerykańskiej!

Nie tylko w Polsce opinia publiczna jest przekonana, że Stany Zjednoczone staną się wiodącym dostawcą LNG dla transakcji spot czy rynku „krótkoterminowego” na coraz bardziej płynnym rynku światowym. Wcześniejsze nasze raporty wskazywały, że jednak zdecydowana większość amerykańskiego eksportu LNG została zaklasyfikowana przez EIA jako kontrakty typu „long term” czyli kontrakty długoterminowe. Cheniere Energy, Inc. zgłosiła co prawda 82 transakcji typu spot (z 449 ładunków sprzedanych z terminalu Sabine Pass od czasu jego uruchomienia w lutym 2016 r.) do końca lipca 2018 r., jest to ostatni miesiąc, w którym dostępne są dane. Przypominamy, że Cheniere Energy, Inc. zgodnie z umowami nalicza swoim klientom w Sabine Pass opłaty w wysokości od 2,25 – 3 USD/mmBtu za całą ich zakontraktowaną zdolność, bez względu na to, czy pobierają LNG, czy nie. Jeżeli klient chce dostawy, płaci jeszcze dodatkową opłatę w wysokości 115% ostatecznego kwotowania wg Nymex za miesiąc, w którym odbierane jest cargo. No i jest kłopot z ostatecznym ustaleniem ceny (vide nasze raporty cenowe od 2016 r.).

Jednak ceny FOB, które Cheniere Energy, Inc. zgłasza przy transakcji natychmiastowej spot lub krótkoterminowych, dają w naszej ocenie znacznie lepszy pogląd, ponieważ sprzedaż ta jest najprawdopodobniej oparta na światowych trendach, na globalnej dynamice podaży i popytu właśnie w danym momencie dokonania transakcji.

Według danych EIA/DOE, 19 pierwszych dostaw eksportowych z Sabine Pass to ładunki testowe dla pierwszych czterech trains ciągów skraplających Kilka innych dostaw spotowych było dostępnych na przykład z powodu opóźnienia z oddaniem ciągu i zmianą terminu rozpoczęcia długoterminowych umów na odbiór. W okresie od września do grudnia 2017 r. sprzedano 25 ładunków do odbioru ex works, zanim ostatecznie ruszył ciąg 4 w Sabine Pass. Niektóre z nich pojawiły się przed rozpoczęciem faktycznym kontraktu z indyjską firmą Gail o wolumenie 3,5 mln t/rok. Niektóre z w/w cargo w formule spot mogły wynikać właśnie z przekroczenia przez Cheniere Marketing wcześniejszego limitu umownego 2 mln ton rocznie. W czwartym kwartale ubiegłego roku odnotowano dużą liczbę transakcji spotowych, ponieważ silny popyt na LNG w Azji, (przede wszystkim Chiny i Japonia) spowodował wzrost cen dla formuły spot.

No i ciekawostka: w pierwszym kwartale br. Cheniere Energy Inc. nie zgłosiła do DOE żadnych transakcji. Cheniere Marketing może przejąć jeszcze więcej LNG w przyszłym roku, kiedy zacznie się produkcja w ciągu Sabine Pass 5, a także z pierwszych dwóch ciągów z Corpus Christi w Teksasie, gdzie Cheniere Marketing ma do 3,5 mln ton rocznie w ramach 20-letniej umowy. Cheniere Energy, Inc. w naszej ocenie sprzedał już stronom trzecim 85-95 ładunków z oczekiwanej produkcji z pięciu ciągów Sabine Pass i trzech ciągów w Corpus Christi, które zapewnią Cheniere Marketing wolumen około 5 mln ton rocznie.

A Cheniere Marketing planuje sprzedać swój portfel w ramach długoterminowych, krótkoterminowych i także spotowych transakcji. Długoterminowo zobowiązania są już na ponad połowę swojej oczekiwanej podaży dla tzw. „klientów długich”, oczywiście oprócz długoterminowych umów podpisanych wcześniej z firmą macierzystą. Cheniere Marketing na początku tego miesiąca podpisał 15-letnią umowę ze szwajcarską firmą handlową Vitol na około 700 000 ton rocznie. W sierpniu podpisała 25-letnią umowę z CPC z Tajwanu na 2 mln ton rocznie, a w styczniu podpisano 15-letnią umowę ze szwajcarską firmą handlową Trafigura na 1 mln ton rocznie. (vide nasze wcześniejsze raporty).

Jedyny, inny niż główny terminal eksportowy LNG w USA, który jest obecnie dostępny on-line, to Dominion’s Cove Point w stanie Maryland. Cove Point odnotował dwa „testowe”, eksportowe cargo w marcu i kwietniu. Pozostałe 21 cargo z Cove Point do lipca br. wszystkie zostały wskazane jako długoterminowe dla klientów Gail i Sumitomo. Ale klienci Cove Point muszą sami sobie kupować gaz ziemny do skroplenia oraz rezerwować jego przesył przez rurociągi stanowe!

Konkludując w Chenierie Energy, Inc. nas nie ma (w obu lokalizacjach). W Cove Point też, bo nie ma nas ani w wydobyciu, ani przesyle. Pewnie dlatego misja do Australii, która niestety też nie zakończyła się (mimo anonsów) podpisaniem umowy na dostawy. Konkludując pozostaje czekać na okazję, na taki moment kiedy już zakontraktowany podmiot… .

Polityka energetyczna

Polityka energetyczna kraju została przyjęta przez kierownictwo resortu energii – poinformował 2/10/2018 wiceminister energii pan Tadeusz Skobel. „Polityka energetyczna Polski została opracowana i przyjęta przez kierownictwo resortu. Również miks energetyczny został opracowany i przyjęty. W tej formule zostaną przedstawione Radzie Ministrów. Po akceptacji tego dokumentu będzie można go szerzej opublikować” – powiedział wiceminister Skobel podczas wtorkowego posiedzenia sejmowej komisji ds. energii i Skarbu Państwa. A gdzie publikacja założeń? Gdzie model? Gdzie uczestnicy rynku? Wytwórcy? Gdzie konsultacje społeczne? Eksperci? Nie chcemy gdybać, ale może znowu w przyjętym miksie gaz ziemny jest wynikowy – jak w tym dokumencie z 2009 r. (ostatnia przyjęta PEP do 2030 już nie obowiązująca.) Czy dlatego tam nas nie ma?