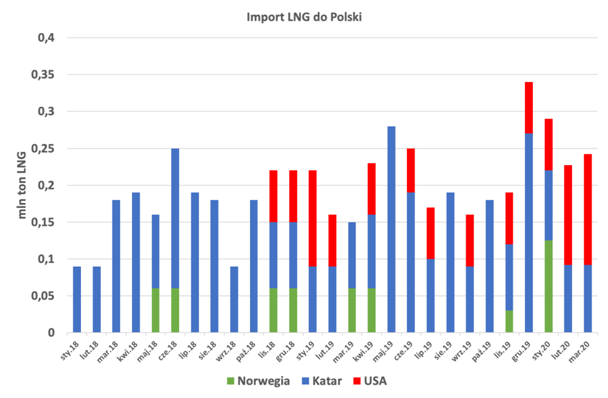

W pierwszym kwartale 2020 roku PGNiG odebrał dziesięć transportów LNG, o łącznym wolumenie około 0,73 mln ton (około miliarda m sześc.) w terminalu w Świnoujściu. W porównaniu z pierwszym kwartałem 2019 roku to wzrost o 0,20 mln ton LNG (około 0,28 mld m sześc.) – piszą Andrzej Sikora i Mateusz Sikora z Instytutu Studiów Energetycznych.

Transporty LNG

Rys. 1 Odbiór LNG w Terminalu Świnoujście, Opracowanie: Analiza Instytut Studiów Energetycznych na podstawie publicznie dostępnych danych

Tym samym, w styczniu został utrzymany trend z grudnia 2019 roku i ponownie terminal w Świnoujściu odebrał cztery transporty LNG (łącznie 0,29 mln ton LNG), dwa z Norwegii i po jednym z Kataru i Stanów Zjednoczonych Ameryki. W lutym odebrano łącznie trzy transporty (łącznie 0,23 mln ton LNG), jeden Kataru i dwa ze Stanów Zjednoczonych Ameryki w tym jeden zakupiony od francuskiego Total. Była to najprawdopodobniej transakcja typu „spot” – brak publicznie dostępnych danych dotyczących pochodzenia znajdującego się na statku LNG. Z naszej analizy wynika jednak, że LNG pochodziło z USA i pierwotnym sprzedawcą był najprawdopodobniej Shell.

W marcu, także odebrano łącznie trzy transporty (łącznie 0,21 mln ton LNG), jeden z Kataru oraz najprawdopodobniej dwa spotowe. Jeden pochodził ze Stanów Zjednoczonych Ameryki (sprzedawcą było BP), a drugi (sprzedawcą był Shell) pochodziłz terminala LNG Point Fortin w Trynidadzie i Tobago. Polskie LNG informując o transporcie, na twitterze oznaczyło jako dostawcę jednak amerykański Departament Energii DOE, co może sugerować, że transport był sprzedawany/kupowany jako amerykańskie LNG . Prawdopodobnie Shell dokonał tzw.SWAPu i przekierował do Świnoujścia bliżej znajdujący się metanowiec.

Wspominaliśmy już, że w sierpniu 2019 roku prezes PGNiG Piotr Woźniak informował, że „PGNiG w 2020 roku potrzebuje 39 transportów LNG przez Terminal w Świnoujściu, żeby pokryć zapotrzebowanie i nie kupować, więcej niż to konieczne, gazu rosyjskiego” .Przy założeniu, że strategia PGNiG dla LNG nie uległa radykalnej zmianie, oznacza to, że w kolejnych kwartałach również powinniśmy się spodziewać minimum 10 transportów LNG.

Kilka czynników wpływu

Wpływ będzie miało na to kilka czynników, pierwszym z nich jest zapotrzebowanie na gaz ziemny. A to według założeń RystadEnergy zapotrzebowanie w Europie może spaść o 0,7 procent. W 2020 roku zakładano zapotrzebowanie w Europie na poziomie 554 mld m sześc., natomiast Rystad Energy w swojej prognozie zakładał zapotrzebowanie na poziomie 560 mld m3, a obecnie obniżył je do 556 mld m sześc., głównie przez sytuacje związaną z wirusem COVID-19 . Krajami,przed którymi stoi największe wyzwanie są przede wszystkim Niemcy, Włochy, Wielka Brytania, Francja, Holandia oraz Hiszpania (Rys. 2).

Rys. 2. Prognoza na zapotrzebowanie w gaz ziemny dla scenariusza zamknięcia poszczególnych krajów W Europie, Źródło: Rystad Energy

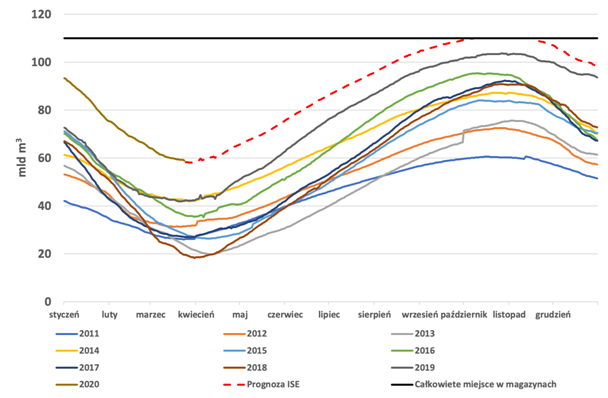

Kolejnym faktorem jest poziom gazu w magazynach gazu ziemnego w Europie, a ten na koniec marca wynosi około 59 mld m sześc. (około 54 procent). Najciekawsze jest jednak to, że jest to najwyższy poziom odnotowany w porównywanym okresie (Rys.3), a znajdujemy się dokładnie w momencie kiedy powinno się zaczynać zatłaczanie zapasów na kolejny okres grzewczy. Wpływ na to mają przede wszystkim dwa czynniki, bardzo ciepła zima w Europie oraz zwiększony import taniego LNG.

Rys. 3 Stan magazynów gazu ziemnego w Europie (bez magazynów na Ukrainie) wraz z prognozą, Opracowanie: Analiza Instytut Studiów Energetycznych na podstawie danych GIE

*1 bcm = 10,46 TWh

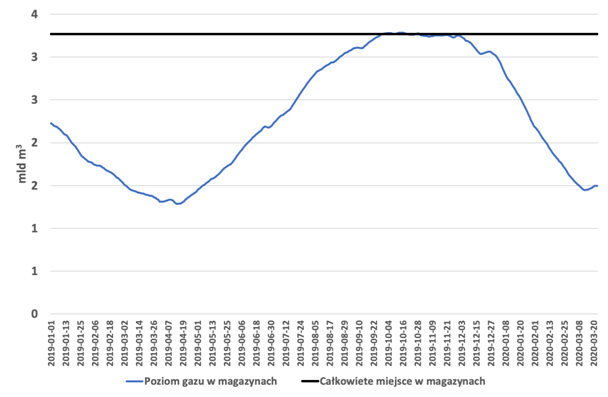

W Polsce stan magazynów wynosi na koniec marca około 1,5 mld m3 (około 46 procent) i jest nieznacznie wyższy do porównywanego zeszłorocznego okresu (Rys. 4). Co ciekawe, trochę wcześniej zaczyna się już zatłaczanie gazu do magazynów na kolejny sezon.

Rys. 4 Stan magazynów gazu ziemnego w Polsce, Opracowanie: Analiza Instytut Studiów Energetycznych na podstawie danych GIE

*1 bcm = 10,46 TWh

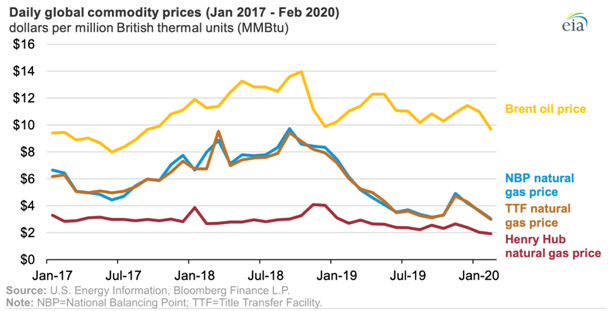

Trzecim czynnikiem będzie oczywiście cena LNG. Ponad 70 procent LNG jest sprzedawane na stałych długoterminowych umowach, w których kolejne dostawy są wyceniane na podstawie formuły cenowej opartej o kwotowanie ropy naftowej (vide PGNiG i kontrakt katarski). Te indeksowane ceną ropy kontrakty na dostawy LNG były drogie dla azjatyckich nabywców ze względu na wysokie ceny ropy w porównaniu do spotowych cen LNG. Ale krach cen ropy zamknął lukę między indeksowanymi i spotowymi cenami LNG, co ma poważne konsekwencje dla obecnych i przyszłych rynków LNG.W perspektywie długoterminowej także poziom zmagazynowanego gazu ziemnego będzie miał wpływ na cenę gazu na europejskich giełdach oraz na ceny spot LNG. Obecnie wszystkie światowe rynki, w tym ceny surowców energetycznych, znajdują się w kryzysie (Rys. 5). Wpływ ma na to wspomniany już wirus COVID-19, a całość potęguje powrót do walki cenowej na rynkach ropy, zerwanie/zawieszenie porozumienia OPEC+ i ceny ropy naftowej poniżej 30 dolarów/bbl. W jednym i drugim przypadku nie da się realnie stwierdzić kiedy sytuacja się ustabilizuje i uspokoi spadkowe trendy.

Rys. 5 Ceny ropy naftowej Brent i gazu ziemnego dol./mmBtu, Źródło: EIA

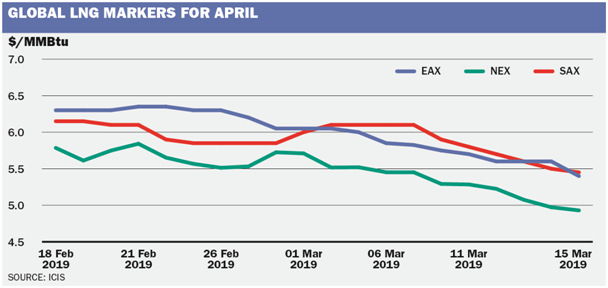

Spadki cen w kontraktach spot w takiej sytuacji były wręcz oczywistością, ten rynek reaguje przecież najszybciej. Spadki widać także w kontraktach terminowych forward(Rys. 6), gdzie główne indeksy dla przykładowych dostaw w kwietniu spadły poniżej 6 dol./mmBtu. Indeks EAX (Japonia, Chiny, Korea Południowa i Tajwan) spadł z około 6,30 dol./mmBtu do około 5,40 dol./mmBtu, średnia cena dla Indeksu NEX (Północna Europa) wynosi na koniec marca średnio około 5,47 dol./mmBtu, a Indeks SAX (Ameryka Południowa) średnio około 5,9 dol./mmBtu. Średnia cena LNG na dostawy w maju na rynek Azjatycki wynosiła nawet 2,80dol./mmBtu , a Indyjski GSPC anulował przetarg na 11 dostaw LNG od maja 2020 do marca 2021 . Podkreślmy, że w obecnie, w naszych wewnętrznych analizach, ISE zakłada nawet iż nie można wykluczyć spadków cen do średnio ok 4 do 4,5 dol./mmBtu w Azji dla drugiej połowy 2020 roku. Taka sytuacja będzie miała przede wszystkim bezpośredni wpływ na ceny LNG na świecie, a także na rynkach europejskich.

Rys. 6 Ceny LNG na wybranych rynkach East Asia Index (EAX), Northwest Europe Index (NEX), South America Index (SAX), Źródło: ICIS

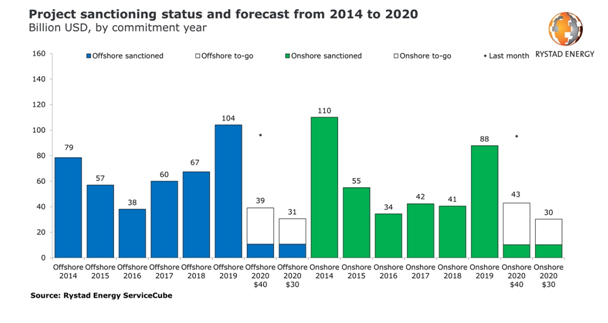

Dopiero kolejne miesiące pokażą jak rynek dostosuje się do radykalnie zmienionych zachowań konsumentów oraz znacznie osłabionej perspektywy gospodarczej.Rystad Energy informuje , że w 2019 roku firmy ograniczyły projekty onshore i offshore o łącznej wartości 192 mld dol. Na początku 2020 roku zakładano, że ograniczy się projekty o łącznej wartości 190 mld dol. Natomiast wpływ wirusa COVID-19 na światowy popyt na ropę naftową i gaz ziemny w połączeniu ze średnią ceną 30 dol./bbl w 2020 r. może powodować zmniejszeniem wartości projektów do zaledwie 61 mld dol. (30 mld dol. onshore i 31 mld dol. offshore). Dla średniej ceny 40 dol./bbl w 2020 roku Rystad Energy prognozuje się inwestycje na poziomie 82 mld dol. (Rys. 7).

Rys. 7 Prognoza finansowania inwestycji w obszarze poszukiwawczo-wydobywczym, Źródło: Rystad Energy

Sposób podejścia, metodologia

I na koniec trochę „filozofii” co do sposobu podejścia, metodologii.

Piszemy te słowa pod koniec I kwartału 2020 roku kiedy istnieje zasadniczy dylemat odnośnie wszelkich budowanych obecnie prognoz, w jakimkolwiek obszarze biznesowym. Pytanie zasadnicze brzmi: czy opieramy się na kształcie świata sprzed miesiąca, czy też patrzymy na to, co wyłoni się po pandemii? Od rozstrzygnięcia tego zagadnienia zależą wyniki naszych analiz, ewentualnych dalszych prac, gdyż możemy albo:

1) Opierać się na wszelkiego rodzaju prognozach, prezentowanych jeszcze miesiąc czy dwa temu, gdy mamy bardzo dużą ilość źródeł i różnorodność podejść. W zasadzie możemy sobie wybrać, czy prognozujemy przyszłość optymistyczną, czy pesymistyczną, ale zawsze będziemy bazowali na produkcji i konsumpcji z roku 2019 i lat poprzednich, starając się w miarę łagodnie przedłużać wszelkiego rodzaju krzywe opisujące te zjawiska;

Albo:

2) Patrzymy na skokową zmianę, jaką na świat może sprowadzić pandemia, czyli potencjalne załamanie się światowego (europejskiego, krajowego) PKB o 5 – 15 procent (w zależności od poziomu optymizmu), co prowadzi do konieczności budowania prognoz w zasadzie od zera (bo chwilowo mało kto chce budować skomplikowane scenariusze przyszłości, a każdy z nich – w sytuacji skrajniej niepewności – będzie można łatwo krytykować).

Podejście pierwsze gwarantuje dużą ilość dostępnych danych, których przydatność (w sytuacji pandemii i potencjalnego poważnego załamania się światowej gospodarki) może być oceniana różnie, ale w każdym przypadku będzie raczej niewielka.

Podejście drugie będzie wymagać od nas w przyszłości współpracy z wieloma ośrodkami czy zamawiającymi, w celu uzgodnienia wielkości przyszłych parametrów najistotniejszych dla każdego z klientów. Bez takich uzgodnień fundamentalnych założeń każda prognoza będzie natychmiast podważana. Co więcej możemy sobie wyobrazić, że nawet jeśli wszystko uzgodnimy, to i tak może się okazać, że nawet bliska przyszłość potoczy się inaczej (i piszemy tu nie o latach, a o kilku następnych miesiącach).

Parę lat temu robiliśmy aktualizację strategii dla jednego z polskich czempionów. Napisaliśmy wtedy motto: „Jeśli chcemy by wszystko pozostało tak, jak jest, wszystko się musi zmienić. Rozumiesz? ”

Praca została przyjęta, ale motto musieliśmy usunąć.

Nie wiemy jak wyglądać będzie nasza analiza za trzy miesiące na koniec II kwartału, nie wiemy jaką przyjąć metodologię… Rozumiesz?