Może wydawać się, że osiągnęliśmy już dolne granice ceny. Jednakże ceny gazu muszą pozostać wystarczająco wysokie, aby utrzymać dostawy LNG do Europy, a jednocześnie wystarczająco ograniczyć europejski popyt, aby umożliwić magazynowanie gazu na docelowym poziomie w okresie letnim – pisze Andrzej Sikora z Instytutu Studiów Energetycznych (ISE).

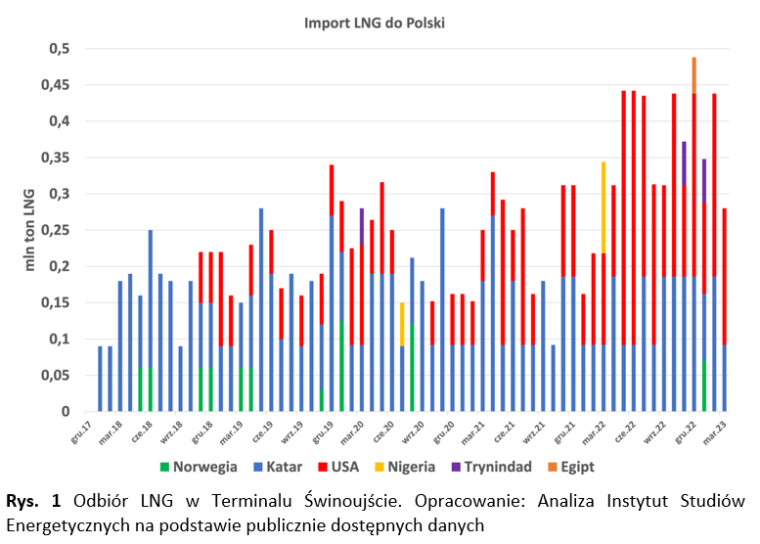

W pierwszym kwartale 2023 roku PGNiG odebrał w terminalu w Świnoujściu 15 transportów LNG o łącznym wolumenie około 1,07 mln ton LNG (około 1,47 mld m sześc.). W porównaniu z pierwszym kwartałem 2022 roku to wzrost o 0,34 mln t LNG (około 0,47 mld m sześc.)

W pierwszym kwartale 2022 roku odebrano 10 transportów co dało wolumen, na poziomie około 0,73 mln ton LNG (1,1 mld m sześc.), natomiast w pierwszym kwartale 2021 roku transportów było 7, a wolumen wyniósł około 0,56 mln ton LNG (około 0,78 mld m sześc.). 15 transportów w pierwszym kwartale 2023 roku kontynuuje wzrostowy trend, nienaruszony, a nawet ugruntowany przez zbrojny atak Rosji na Ukrainę. W styczniu 2023 roku pojawił się w polskim terminalu, jeden transport LNG z Norwegii (pierwszy raz od sierpnia 2020 roku) oraz jeden transport z Trynidadu i Tobago. Obie dostawy odebrano najprawdopodobniej w ramach formuły spot. Oprócz ww. transportów odebrano także 9 dostaw z USA (około 0,57 mln ton) i 4 dostawy z Kataru (około 0,37 mln ton).

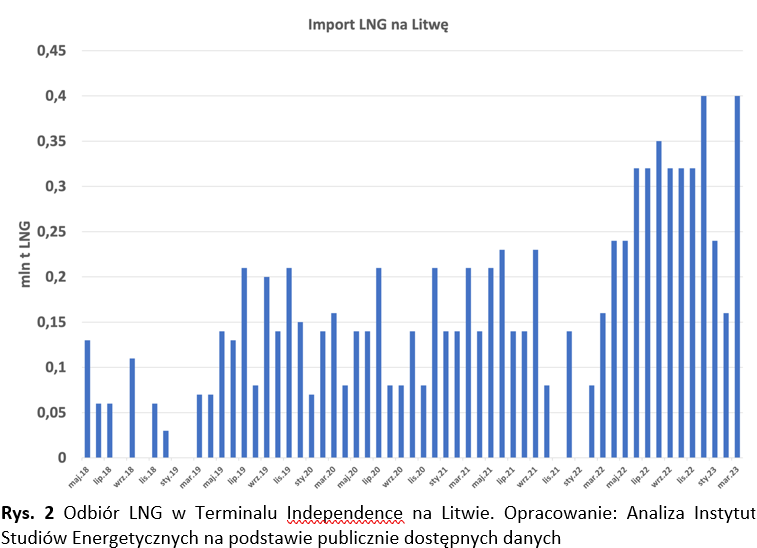

Litewski terminal FSRU Independence również pozwolił na regularne odbiory LNG (Rys. 2), 9 transportów LNG o łącznym wolumenie około 0,8 mln ton LNG (około 1,1 mld m sześc.).

Dostawy w pierwszym kwartale 2023 roku były realizowane z terminali w Norwegii (5 dostaw), USA (3 dostawy), oraz Nigerii (1 dostawa). Estoński Elenger poinformowała, że na to jego zamówienie przybyły w marcu do portu w Kłajpedzie dwa ładunki LNG z Norwegii. Elenger zarezerwował przepustowość terminala na 10 ładunków LNG z odbiorem do jesieni tego roku. Łącznie do portu w Kłajpedzie na Litwie dotarły już trzy dostawy .

Uzupełniając, krótkie podsumowanie z regionu. W marcu 2023 roku chorwacki terminal FSRU LNG na wyspie Krk poinformował, że odebrał 57 dostawę LNG od czasu jego uruchomienia w styczniu 2021 roku. Transport pochodził z USA skąd głównie odbierane jest w Chorwacji LNG.

3 stycznia 2023 roku, niemiecki Uniper ogłosił, że odebrał pierwszy w Niemczech komercyjny ładunek LNG w terminalu w Wilhelmshaven. Symboliczny transport przypłynął z terminala Calcasieu Pass w USA. Szacuje się, że trzy funkcjonujące aktualnie niemieckie terminale w Wilhelmshaven, Lubmin i Brunsbuettel o łącznej przepustowości 13,5 mld m sześc./r odpowiadają już za około 7 procent dostaw gazu ziemnego w Niemczech. Trend może gwałtownie wzrosnąć, gdyż dodatkowo do końca tego roku uruchomione zostaną trzy kolejne pływające terminale FSRU. W 2024 roku Niemcy będą miały roczną zdolność importową LNG na poziomie około 37 mld m sześc., a do 2027 roku moce instalacji mogą wzrosnąć do około 54 mld m sześc. lub nawet do 71 mld m sześc. (przy założeniu, że w Brunsbuettel, Stade i Lubmin nadal działać będą trzy FSRU).

Jeszcze 28 grudnia 2022 roku Excelerate Energy ogłosił, że jej terminal FSRU Exemplar przybył do portu Inkoo w Finlandii. FSRU Exemplar jest wyczarterowany firmie Gasgrid Finland Oy na dziesięć lat. 16 stycznia 2023 roku Gasgrid Finland ogłosił, że pływający terminal LNG firmy w Inkoo jest w pełni gotowy do użytku. Według danych Refinitiv Eikon, metanowiec Vivit Americas dostarczył do Inkoo LNG pierwszy transport LNG, również symboliczny bo również z USA (z Cameron LNG) .

Od początku roku cena gazu ziemnego w punkcie Henry Hub systematycznie spadała z poziomu 3,7 dol./mmBtu notowanej 4 stycznia do około 2 dol./mmBtu notowanej w dniu 27 marca. Henry Hub wykazywał niewielkie wahania cen spowodowanie głównie zmianami pogodowymi. Amerykańska agencja EIA w swojej krótkoterminowej prognozie z początku marca prognozowała średnią cenę spot gazu ziemnego na poziomie około 3 dol./mmBtu w 2023 roku, czyli o ponad 50 procent mniej niż w ubiegłym roku.

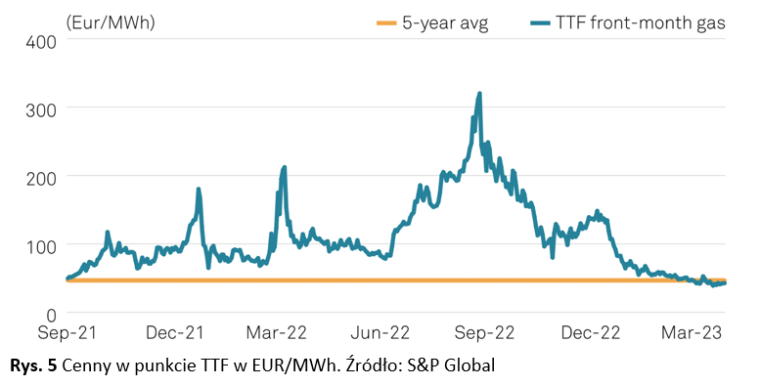

Stosunkowo łagodna zima w Europie oraz umiarkowany popyt powodował, że cena holenderskiego TTF Gas Futures spadła w styczniu z około 22,3 do 17,6 dol./mmBtu notowanej 27 stycznia. W lutym utrzymał się trend spadkowy ceny spowodowany głównie wysokimi poziomami podziemnych magazynów gazu ziemnego w Europie. Na początku marca cena wynosiła około 16,4 dol./mmBtu. Chwilowe wzrosty ograniczyły doniesienia o pożyczce szwajcarskiego banku centralnego dla Credit Suisse Bank orz przejęcie go przez Bank UBS co częściowo rozwiało obawy o możliwym pogorszeniu koniunktury gospodarczej wpływającej m.in. na popyt gazu ziemnego. Na cenę w Europie miała również wpływ sytuacja dot. strajków we francuskich terminalach LNG, lecz 27 marca osiągnęła poziom około 13,1 dol./mmBtu

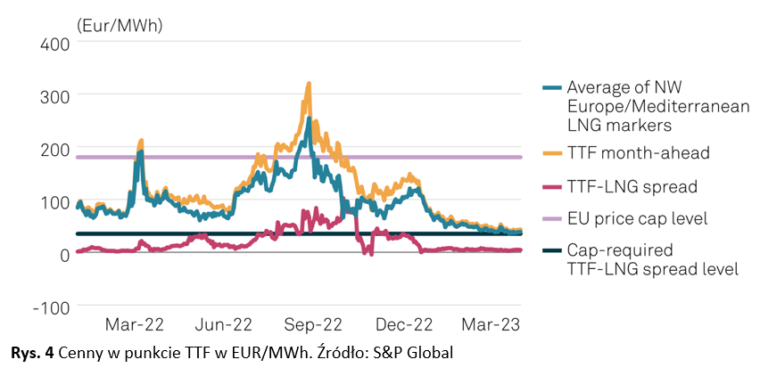

Warto tu także wspomnieć, że 15 lutego 2023 roku wszedł w życie limit cenowy zwany mechanizmem korygującym rynek gazu (ang. market correction mechanism – MCM) ustalony jeszcze w grudniu 2022 roku. Kraje UE ustaliły go na poziomie 180 EUR/MWh (1860 dol. za 1000 m sześc.). 31 marca 2023 roku Komisja Europejska przedłużyła funkcjonowanie mechanizmu .

Co ciekawe, ceny w punkcie TTF utrzymują się znacznie poniżej poziomu limitu (Rys. 4 i Rys. 5). Platts, oszacował referencyjną holenderską cenę TTF month-ahead na najwyższym w historii poziomie wynoszącym 319,98 EUR/MWh 26 sierpnia 2022 roku. Od tego czasu zauważalny jest, regularny spadek cen. 30 marca 2023 roku cena dla TTF month-ahead wynosiła 43,28 EUR/MWh.

Sytuacja jest różnie komentowana. Może wydawać się, że osiągnęliśmy już dolne granice ceny. Jednakże ceny gazu muszą pozostać wystarczająco wysokie, aby utrzymać dostawy LNG do Europy, a jednocześnie wystarczająco ograniczyć europejski popyt, aby umożliwić magazynowanie gazu na docelowym poziomie w okresie letnim.

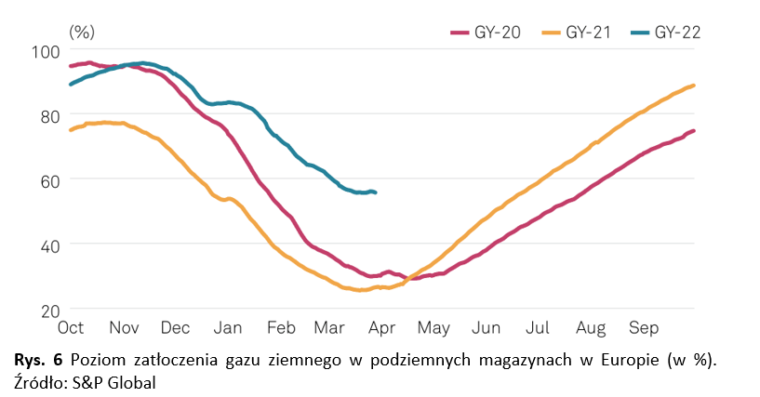

Na dzień 28 marca podziemne magazyny gazu ziemnego w Europie są nadal zapełnione w 56 procent pojemności (Rys. 6). Należy przypomnieć, że Państwa członkowskie UE są zobowiązane do osiągnięcia 90 procent zapełnienia do 1 listopada każdego roku. Natomiast według prognoz S&P Global do końca czerwca europejskie podziemne magazyny gazu ziemnego mają być zapełnione w 67 procentach. S&P Global prognozuje, że całkowite zapotrzebowanie na gaz w UE-27 i Wielkiej Brytanii wyniesie średnio 799 mln m sześc. dziennie w drugim kwartale, co oznacza spadek o 6 procent w porównaniu z 848 mln m sześc. dziennie w drugim kwartale 2022 roku. Najważniejszą zmienną będą przede wszystkim dostawy LNG do Europy w okresie letnim, podobnie jak możliwy wzrost zakupów LNG w Azji (głównie w Chinach, Japonii oraz Korei Południowej, ale także w Indiach), który może spowodować przekierowanie ładunków z rynków europejskich na rynki azjatyckie.

Na zakończenie podsumowania pierwszego kwartału 2023 roku jeszcze krótka refleksja.

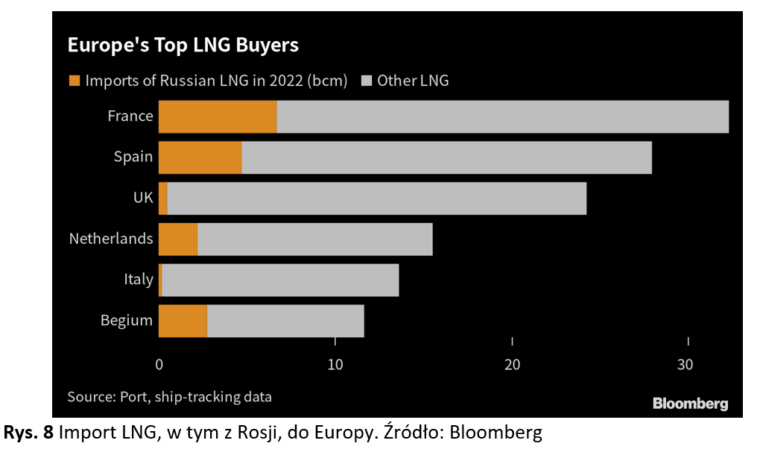

Import LNG do Europy wzrósł w 2022 roku o 60 procent w porównaniu z 2021 roku, głównie z trzech największych kierunków: USA (+143 procent), Kataru (+23 procent) i niestety Rosji (+12 procent). Belgia odnotowała największy wzrost importu LNG (+136 procent) w 2022 roku w porównaniu z 2021 roku, obok Francji (+96 procent), Holandii (+94 procent), Litwy (+88 procent) i Wielkiej Brytanii (+ 71 procent) .

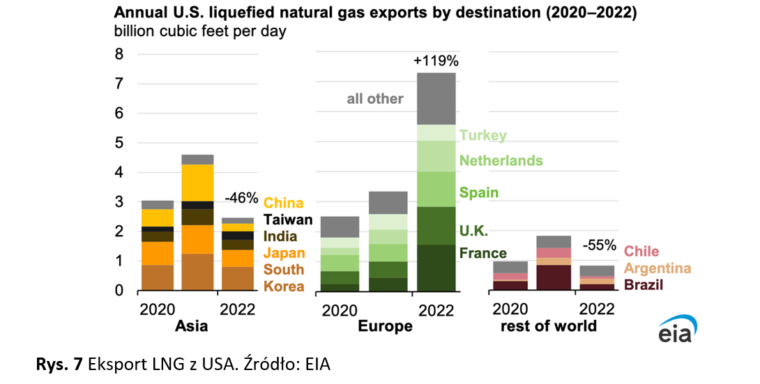

Europa była głównym kierunkiem eksportu LNG z USA w 2022 roku. Według danych EIA eksport skroplonego gazu ziemnego (LNG) z USA wynosił średnio 10,6 miliarda stóp sześciennych dziennie (Bcf/d) w 2022 roku, co oznacza wzrost o 9 procent (0,8 Bcf/d) w porównaniu z 2021 roku. Europa stała się głównym celem eksportu LNG z USA w 2022 roku, odpowiadając za 64 procent (6,8 Bcf/d) całkowitego eksportu. Cztery kraje — Francja, Wielka Brytania, Hiszpania i Holandia — odpowiadały za łącznie 74 procent (5,0 Bcf/d) eksportu LNG z USA do Europy (Rys. 7) . Cheniere Energy, poinformował, że wyeksportował rekordowe 638 ładunków LNG ze swoich terminali Sabine Pass i Corpus Christi w 2022 roku, w porównaniu do 566 w 2021 roku. Średnio z USA miesięcznie wypływa około 100-110 metanowców.

W 2022 roku Rosja wyeksportowała do Europy 20,2 mld m sześc. wobec 18 mld m sześc. w 2021 roku (wzrost o 12 procent) i stała się trzecim co do wielkości dostawcą LNG do Europy (Rys. 8).

Rosyjskie LNG trafiało głównie do Francji (prawie 6,71 mld m sześc.), Hiszpanii (4,74 mld m sześc.), Belgii (2,74 mld m sześc.), Holandii (2,2 mld m sześc.), Wielkiej Brytanii (0,45 mld m sześc.) i Włoch (0,17 mld m sześc.). Podczas gdy zatłaczanie gazu ziemnego z Rosji znacząco zmalało, import LNG – który nie jest ograniczony – gwałtownie wzrósł. Niektóre kraje, takie jak Wielka Brytania i Kraje bałtyckie, już zakazały tego importu. Wydaje się, że rośnie wreszcie presja, a UE powinna dążyć do tego, aby umożliwić krajom członkowskim efektywną blokadę. Niestety, ale UE nie wprowadza żadnych nowych sankcji ani nie ogłasza konkretnych środków. A wojna trwa.

Jakóbik: Jak lepiej chronić gazoport i nie zniszczyć turystyki Świnoujścia (FELIETON)