W lutym prezydent USA Donald Trump zapowiadał wojnę handlową z Chinami mającą zaradzić deficytowi w wymianie handlowej z drugą na świecie potęgą gospodarczą. Obecnie wybrał inne rozwiązanie – w ubiegłym tygodniu została zawarta umowa handlowa, dzięki której Chiny mają importować z USA zwłaszcza gaz i wołowinę.

Szef China National Petroleum Corp. (CNPC) największego chińskiego koncernu państwowego Wang Yilin powiedział w wywiadzie dla agencji Bloomberg, że CNPC zamierza zwiększyć import amerykańskiej ropy i LNG. Chiny realizują swój program dywersyfikacji dostaw ropy i koncerny z USA będą jednym ze źródeł. Yilin wspomniał też, że obie strony rozważą współpracę przy projektach instalacji skraplania gazu oraz transporcie LNG.

Popyt na energię w Chinach rośnie szybko. Pekin już obecnie jest największym importerem ropy z USA. Wyprzedził Kanadę sprowadzając w lutym br. 8,08 mln baryłek. Co prawda Chiny importują dużo więcej baryłek ropy dziennie, więc import z USA to obecnie kropla w morzu, ale ponieważ Pekin dąży do dywersyfikacji dostaw, wolumen surowca z USA będzie wzrastać. Jeszcze lepsze są perspektywy eksportu gazu z USA do Chin. Dostawy LNG od Cheniere Energy ( obecnie jedynego eksportera LNG w USA) wzrosły o 3,3 proc. Zawarta umowa będzie prawdopodobnie istotnym impulsem także dla innych dostawców amerkańskiego LNG.

Krytyka potencjału

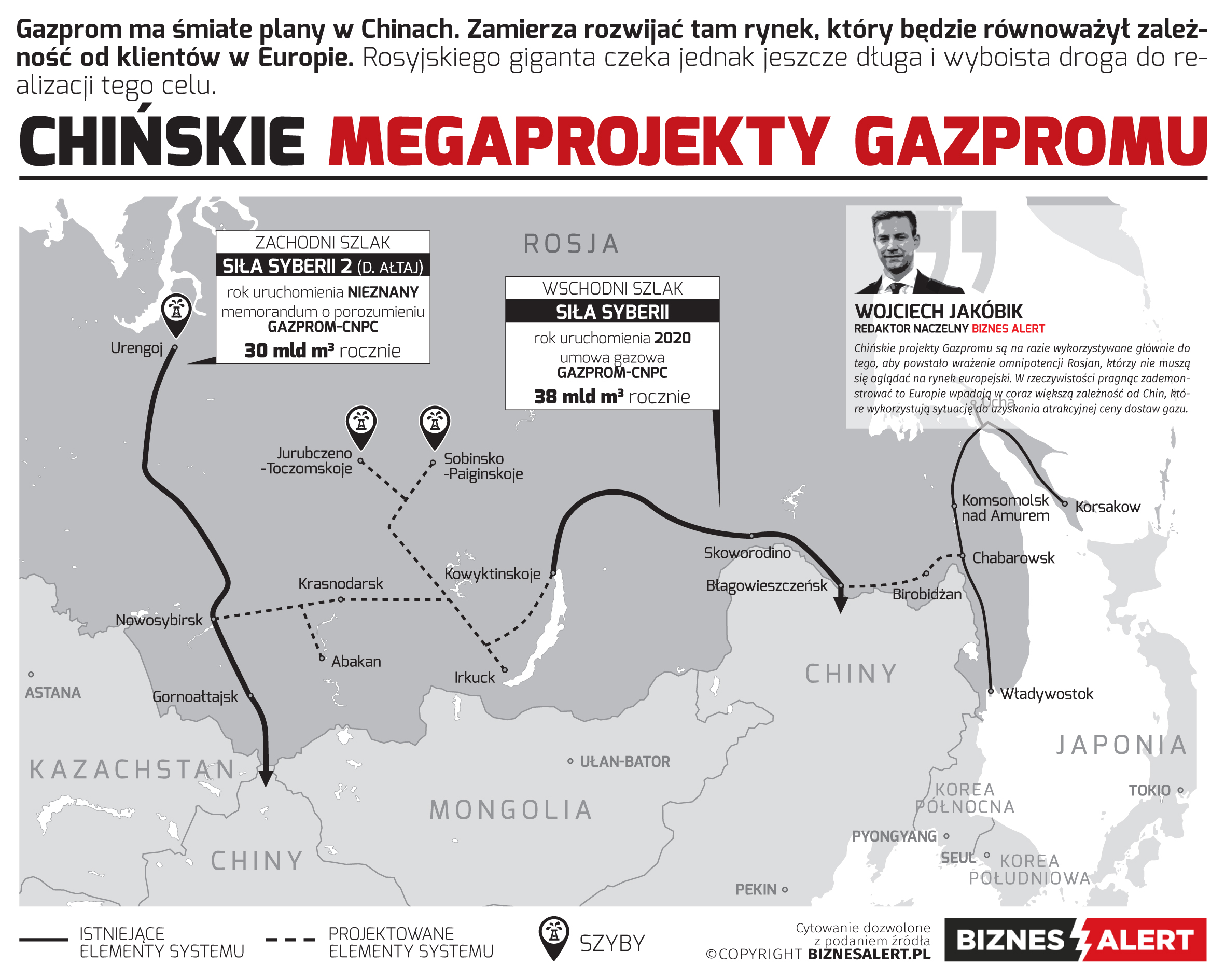

Jednak perspektywy handlu z Chinami wcale nie są w istocie tak korzystne dla Stanów Zjednoczonych. Przede wszystkim, dywersyfikacja dostaw energentów do Chin nie ogranicza się tylko do kierunku z USA. Wręcz przeciwnie, jest mało pradopodobne, aby Pekin ograniczył sie tylko do tego kierunku. Co więcej – amerykański gaz skroplony nie wygra konkurencji z dostawcami z Australii i z Kataru ( krótsza trasa transportu – zauważają niektórzy analitycy) . Nie mówiąc już o rosyjskim gazociągu Siła Syberii, który będzie eksportować do Chin rosyjski gaz w ilości 38 mld m3 rocznie, począwszy od 2025 r. umacniając więzi między Pekinem a Moskwą – pisze autorka OilPrice.com, Irina Slav. Nie wspomina jednak o problemach tego projektu rurociągowego, który stracił priorytet na rzecz Nord Stream 2 i Turkish Stream, przedsięwzięć w Europie.

Alan Banniser, analityk cen energii S&P twierdzi, że dla gazu z USA naturalnym rynkiem jest Europa. Massimo Di-Odoardo, analityk Wood Mackenzie, ocenia, że CNPC może importować LNG z USA za 26 mld dol. rocznie, ale ostrożnie dodał, że będzie to ostatecznie zależało od konkurencyjności amerykańskiej oferty dla chińskiego rynku.

Średnia cena za 1 tys. stóp sześciennych amerykańskiego LNG w lutym br. wynosiła 5,99 dol., co oznacza pewien wzrost od ceny w październiku 2016 r – 3,65 dol. Ale cena jest wciąż niższa niż była w listopadzie 2015 r. Od tego czasu wartość gazu w USA bardzo spadła wskutek nadpodaży na rynku krajowym.

Nadmiar gazu jest też na rynku światowym; nie ma natomiast na tym rynku międzynarodowej organizacji, która tak jak OPEC mogłaby próbować temu zaradzić. Trzeba się więc liczyć z tym, że ceny gazu będą niskie przez dłuższy czas. Dobrą wiadomością jest, że popyt na LNG rośnie – według pierwszego Raportu o rynku LNG opracowanego przez Shell, wzrost ten średnio wyniesie 4-5 proc. rocznie do 2030 r. Opanowanie pewnego segmentu chińskiego rynku gazu może być wyzwaniem, ale z pewnością będzie opłacalne.

Tekst został opublikowany na portalu OilPrice.com jest autorstwa Iriny Slav, współpracownika amerykańskiej firmy konsultingowej Divergente LLC. Od ponad dziesięciu lat Slav specjalizuje się w przemyśle naftowym i gazowym.