Konsolidacja może być remedium na dynamiczne zmiany zachodzące na globalnym rynku. W Europie proces ten postępuje już od kilku dekad, co widać na przykładzie wielkich graczy paliwowych. Polska pozostaje raczej w ogonie zmian. Doświadczenia krajów europejskich pozwalają stwierdzić, że dzięki działaniom urzędów antymonopolowych i Komisji Europejskiej, po fuzjach nie dochodziło do nadmiernej koncentracji rynku. Wręcz przeciwnie, odnotowywano niekiedy efekt „urynkowienia poprzez konsolidację”. Oficjalny wniosek o przejęcie Lotosu przez PKN Orlen, który ma wkrótce wpłynąć do Komisji oznacza, że Komisja wykazuje zrozumienie dla tej propozycji – pisze Bartłomiej Sawicki, redaktor portalu BiznesAlert.pl.

Rok wielkich zmian

Kiedy ropa naftowa osiągnęła cenę około 100 dolarów za baryłkę, gospodarki krajów świata zaczęły szukać nowych źródeł energii. Spadające od 2015 roku ceny ropy naftowej zmieniły obraz rynku. Pokazało to wyraźnie firmom naftowym, że światowa gospodarka stara się uniezależnić od ropy naftowej. Ograniczenie konsumpcji energii z paliw kopalnych doprowadziło do spadku cen poniżej 30 dolarów za baryłkę. Koncerny naftowe zrozumiały, że świat zaczyna poszukiwać możliwości ograniczenia zależności od ropy poprzez większą efektywność i rodzący się rynek paliw alternatywnych.

To przeorientowanie rynku ropy naftowej napędzało także zmiany, które zaszły od początku tego dziesięciolecia w USA wskutek rewolucji łupkowej. Spadek konsumpcji energii z paliw kopalnych przełożył się na działania firm naftowych, które, żeby zabezpieczyć się przez spadkami, łączą się, by wykorzystywać efekt skali. W rezultacie firmy z sektora wydobywczego i serwisu wiertniczego zostały wchłonięte przez większe przedsiębiorstwa lub przez wielkie koncerny naftowe jak ExxonMobil. Był to przykład odpowiedzi sektora na zmieniającą się sytuację na rynku, gdzie włączenie do grup energetycznych firm z sektora upstream pozwoliło im zoptymalizować koszty i produkcję. Takie tendencje z podobnych przyczyn obserwujemy także w Polsce. Dotyczy to np. PKN Orlen. W 2006 roku w Grupie PKN Orlen powstała spółka córka – Orlen Upstream. W ten sposób Grupa Orlen zaczęła tworzyć własną bazę surowcową i instrument, który da spółce odporność na ryzyko wahań cen ropy naftowej. PKN Orlen w kolejnych latach przejął spółkę FX Energy, poszukującą ropy i gazu w Polsce. Orlen Upstream poprzez akwizycję TriOil Resources i Brichill Exploration posiada aktywa wydobywcze także w Kanadzie. Odpowiedź na wyzwania stawiane przez ewolucyjne zmiany na rynku, wielokrotnie prowadzi przez fuzje.

Europa pod znakiem konsolidacji

Przy postępującej konsolidacji w przemyśle naftowym, większe przedsiębiorstwa wchłaniają mniejsze firmy, łącząc się lub konsolidując, aby lepiej odpowiadać na rynkowe wyzwania.

Podczas gdy świat obserwował znaczące zmiany w ciągu ostatnich kilku lat, sektor energetyczny odczuł je we własnej działalności. Wybór Donalda Trumpa na prezydenta Stanów Zjednoczonych, cięcia wydobycia ropy przez OPEC, wpływające na stan zapasów ropy, wzrost liczby pojazdów elektrycznych oraz planowane wyjście Wielkiej Brytanii z Unii Europejskiej przyczyniły się do braku pewności co do przyszłości ropy i gazu.

Już w 2017 roku prestiżowe media jak Forbes czy Financial Times zaznaczały, że przyspieszanie transakcji w sektorze naftowym będzie w kolejnych latach postępować, w odpowiedzi na dynamicznie zmieniające się otoczenie rynkowe. Wielkie koncerny nie widzą jeszcze horyzontu, za którym jawi się koniec paliw kopalnych, w tym ropy naftowej. Jednak spadające przed 4. laty ceny ropy dały wiele do zrozumienia, trafiając do świadomości prezesów firm naftowych z ostrzeżeniem, że koniec tego paliwa wcześniej czy później nastąpi. Do tego czasu należy więc przygotować firmę, którą się zarządza, na zmiany. Koncerny naftowe zaczynają przejmować mniejsze spółki, wyspecjalizowane w określonych usługach, jak serwis upstream, czy nowe technologie, w tym paliwa alternatywne. Jednak, aby uzyskać „efekt skali” i bardziej efektywny proces przejęcia mniejszych firm, koncerny od ponad 20 lat łączą się między sobą. Dzięki większej kapitalizacji inwestują i są odporne na zmiany. Można by więc rzec, że postępuje „dywersyfikacja źródeł przychodu poprzez konsolidację”, a sytuacja w sektorze usług naftowych jest na to dowodem.

Te dynamiczne zmiany w wielu krajach odczuły szczególnie koncerny naftowe z udziałem skarbu państwa. Zareagowały one na niższe ceny ropy naftowej, obniżając koszty i poprawiając efektywność działań wydobywczych ropy naftowej i gazu. W ciągu ostatnich kilku lat kontynuowały długofalowy trend dążenia do większej kontroli nad własnymi zasobami z wykorzystaniem dostawców usług w bardziej zintegrowany sposób.

Fuzja w segmencie paliw i ropy postępuje także Europie Środkowo–Wschodniej. W Polsce, z dwoma dużymi państwowymi podmiotami rafineryjnymi i detalicznymi, trudno zauważyć zmiany na rynku. W poprzednich latach w Europie następowała budowa silnych podmiotów, jak francuski Total, norweski Equinor, węgierski MOL, hiszpański Repsol czy austriacki OMV. To poprawiło ich konkurencyjność i odporność na wahania rynku, o czym wspominano wyżej. Silną pozycję buduje także brytyjsko-holenderski Shell. Warto więc podać kilka przykładów fuzji, które nie tylko nie zaszkodziły konkurencji, ale dały impuls do zmian na rynku.

W grudniu 2006 roku dwa największe norweskie koncerny energetyczne — Statoil (dzisiaj Equinor) i Norsk Hydro podjęły decyzję o fuzji wartej około 28 mld dolarów. Francuski koncern Total od ponad 20 lat nabywa kolejne mniejsze firmy, na przykład na rynku tureckim i belgijskim (Petrofina). W 2000 roku Francuzi kupili rodzimą spółkę Elf Aquitaine za 54 mld dolarów (krótko potem zmieniła ona nazwę na TotalFinaElf, aby następnie powrócić do nazwy Total). W 2017 roku także Francuzi dokonali przejęcia duńskiego Maersk Oil. Powstał w ten sposób drugi co wielkości operator na polach wydobywczych Morza Północnego i siódma firma naftowa na świecie. Co więcej, w 2019 roku Komisja Europejska zatwierdziła przejęcie Chevron Denmark właśnie przez Total Holdings USA. Chevron Denmark prowadzi działalność w zakresie poszukiwania i wydobycia ropy naftowej i gazu ziemnego w duńskiej części Morza Północnego. Dochodzenie Komisji koncentrowało się na rynkach hurtowej i detalicznej dostawy gazu, na rynku wyższego i niższego szczebla w Danii i w sąsiednich państwach członkowskich. Komisja w tym przypadku jednoznacznie stwierdziła, że planowane nabycie nie budzi obaw o konkurencję, a na rynku hurtowych dostaw gazu podmiot powstały w wyniku połączenia nie miałby zwiększonej siły rynkowej.

Innym przykładem z ubiegłego roku było przejęcie przez kanadyjski Irving Oil Tedcastle, irlandzkiej firmy Top Oil, zajmującej się marketingiem i dystrybucją energii. Firma ta dysponowała w ubiegłym roku ponad 200. placówkami benzynowymi. Jest także głównym dostawcą benzyny, oleju napędowego, paliwa lotniczego i oleju opałowego w Irlandii.

Poniżej opisano trzy przykłady połączeń w sektorze ropy i paliw. Doświadczenia krajów europejskich pozwalają stwierdzić, że poprzez działania urzędów antymonopolowych i Komisji Europejskiej, po przejęciach aktywów nie dochodziło do monopolizacji rynku, a wręcz przeciwnie, w niektórych segmentach otwierał się on na nowych graczy. Efektem konsolidacji było więc postępujące urynkowienie.

Norwegia – połączenie Statoila z Norsk Hydro

W grudniu 2006 roku dwa największe norweskie koncerny energetyczne — Statoil (dzisiaj Equinor) i Norsk Hydro podjęły decyzję o fuzji wartej około 28 mld dolarów.Statoil przed fuzją był zintegrowaną spółką naftowo-gazową, zajmującą się poszukiwaniem i wydobyciem gazu ziemnego i ropy naftowej (głównie w Norwegii), a także produkcją oraz sprzedażą detaliczną paliw i innych produktów ropopochodnych. Był on wówczas kontrolowany przez rząd Norwegii, który posiadał 70,9 procent akcji koncernu. Ponadto Statoil sprzedawał ropę i gaz wydobywany przez Petoro AS, spółkę będącą własnością państwa norweskiego.Norsk Hydro Group działała w tych samych obszarach, co Statoil, z wyjątkiem produkcji rafineryjnej, z której spółka zrezygnowała. Ponadto Norsk Hydro prowadziła działalność w zakresie energii wiatrowej i planowała budowę i eksploatację elektrowni gazowych. Rząd Norwegii posiadał 43,82 procent udziałów w Norsk Hydro Group, ale ani państwo norweskie, ani żadne inne przedsiębiorstwo nie miały pełnej kontroli nad firmą.

Proponowana w 2006 roku transakcja polegała na połączeniu Statoil i Hydro, stanowiła zatem koncentrację w rozumieniu prawa Unii Europejskiej (Norwegia należy do Europejskiego Obszaru Gospodarczego, a więc podlega prawu wspólnotowemu w zakresie konkurencji jak członkowie UE). Po fuzji państwo norweskie miało ostatecznie posiadać 62,5 procent akcji spółki. Przed transakcją strony osiągały łączny światowy obrót w wysokości 52,8 mld euro w przypadku Statoila i 12,6 miliarda euro w przypadku Norsk Hydro. Giełdowa wartość nowej spółki w momencie ogłaszania połączenia była szacowana na 64,7 – 65,5 mld euro. Komisja Europejska badała więc działalność spółek we wspominanych segmentach na rynku europejskim. Poniżej przedstawiono dwa obszary, gdzie udział w rynku obu łączących się podmiotów był największy i mógł być elementem zagrażającym konkurencji.

Obie strony były obecne na większości rynków w całym łańcuchu wartości przerobu gazu ziemnego i ropy naftowej, takich jak poszukiwania, dostawy, transport, magazynowanie gazu i ropy naftowej (rynki upstream), jak również handel gazem, detaliczne i niedetaliczne dostawy gazu oraz gotowe produkty naftowe (rynki niższego szczebla). Statoil był ponadto aktywny w przerobie ropy naftowej na gotowe produkty naftowe, gdzie Hydro nie było obecne.

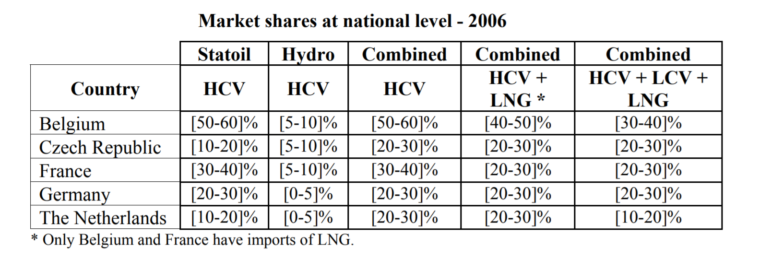

Jak wynika z dokumentów Komisji Europejskiej, w związku ze sprzedażą gazu ziemnego do Europy, biorąc pod uwagę gaz HCV (wysokokaloryczny), gaz LCV (niskokaloryczny) i LNG, transakcja połączenia obu firm norweskich miałaby wpływ na rynki w Belgii, Czechach, Francji i Niemczech a także Holandii. Transakcja miałaby największy wpływ na rynek belgijski, gdzie w przypadku rynku gazu wysokokalorycznego udział połączonego podmiotu wyniósłby 50 – 60 procent. Poniżej w tabeli pokazano udział łączących się podmiotów w poszczególnych rynkach.

Jednak, pomimo wysokiego udziału dostaw, przy ujęciu rynku gazu HCV w szerokiej palecie dostaw, Komisja uznała, że negatywne skutki dla konkurencji są mało prawdopodobne.

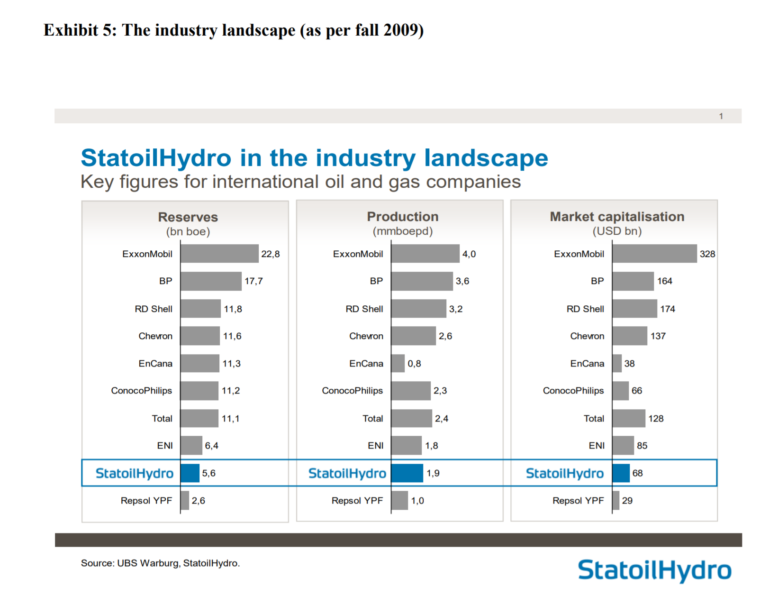

Innym, ważnym szczegółem, także w ujęciu fuzji PKN Orlen z Grupą Lotos, był badany wówczas przez Komisję udział obu norweskich firm w rynku paliw silnikowych w Szwecji. Wynosił on łącznie 30-40 procent pod względem wielkości sprzedaży. Pozostałymi graczami na rynku byli OK-Q8 z udziałem na poziomie 20-30 procent, Shell – 10-20 procent, Preem – 10-20 procent i Jet 5-10 procent, a także kilku innych, mniejszych konkurentów. Nowy podmiot z Norwegii byłby właścicielem największej liczby stacji, sięgającej ponad 30 procent, OK-Q8 miałaby udział 24,1 procent, Preem – 13 procent i Shell – 10 procent. Mimo wysokiego udziału w rynku w wyniku połączenia, nowy podmiot borykałby się nadal ze znaczącą konkurencją. Ponadto, jak wskazywała Komisja, sieć stacji Hydro różniła się od stacji Statoila. Około 80 procent sieci Hydro składało się ze stacji bezzałogowych, podczas gdy 86 procent stacji Statoila to załogowe punktu usługowe. Komisja postanowiła nie sprzeciwiać się połączeniu i uznała tę transakcję za zgodną ze wspólnym rynkiem i umową EOG. Po pozytywnej decyzji Komisji Europejskiej powstała największa na świecie firma prowadząca wydobycie ropy i gazu z dna morskiego, o nazwie StatoilHydro.

Wkrótce po oficjalnej dacie połączenia, kapitalizacja nowego podmiotu była szacowana na 98 mld dolarów. Transakcja pozwoliła na stworzenie konkurenta dla głównych koncernów naftowych takich jak Exxon Mobil, Royal Dutch Shell, Chevron Texaco, Total i BP.

To jednak nie koniec istotnych doświadczeń ze skandynawskiej fuzji dla PKN Orlen i Grupy Lotos. Rok później, w 2008 roku, Komisja wszczęła kolejne postępowanie sprawdzające. Tym razem dotyczyło ono przejęcia przez nowo powstały podmiot StatoilHydro stacji benzynowych w Szwecji od ConocoPhillips pod marką Jet.

StatoilHydro był już wówczas największym, detalicznym dostawcą paliw w Szwecji, posiadając pod koniec 2007 roku ponad 1000 stacji paliw. Udział w rynku sięgał ponad 30 procent całkowitej sprzedaży. Jet był szóstym co do wielkości sprzedawcą detalicznym paliw silnikowych, z 10 procentowym udziałem w rynku. Co ważne, były to stacje charakteryzujące się dużą liczbą obsługiwanych klientów. Po tej transakcji największy konkurent StatoilHydro, OK-Q8, miał mieć o połowę mniejszy udział w rynku, niż nowy podmiot. Drugi i trzeci co do wielkości Shell i Preem, mieliby udział po 10 procent. Jak sygnalizowała Komisja, StatoilHydro, przejmując Jet, umocniłby swoją pozycję wiodącego właściciela stacji na rynku szwedzkim.

Aby złagodzić obawy Komisji, StatoilHydro zaproponował zbycie sieci składającej się ze 158 bezzałogowych stacji, w tym 118 najczęściej odwiedzanych, obsługiwanych przez Norsk Hydro i 40 stacji Jet. Pod względem średniej liczby obsługiwanych klientów w Szwecji, byłaby to trzecia co do wielkości liczba przeznaczonych na sprzedaż stacji o szerokim zasięgu geograficznym, z dużą ich liczbą na południu kraju, gdzie znajdują się największe aglomeracje. Ponadto StatoilHydro zaproponował pozbycie się wszystkich stacji Jet w Norwegii w celu usunięcia obaw Komisji.

Francja: Połączenie spółki Total z Elf Aquitaine

Jesienią 1999 roku Komisja Europejska rozpoczęła procedurę badania przejęcia przez francuski Total innego gracza na rynku paliw – Elf Aquitaine. TotalFina (ówczesna nazwa koncernu) spółka publiczna zajmowała się wówczas (podobnie jak obecnie) wydobyciem ropy naftowej i gazu, produkcją paliw, dystrybucją produktów naftowych, produktów petrochemicznych i specjalistycznych chemikaliów. Zakres działalności firmy miał charakter globalny. Elf Aquitaine była zaś spółką publiczną, obecną także w segmencie wydobycia ropy naftowej i gazu oraz dystrybucji ropy naftowej, produktów petrochemicznych, specjalistycznych chemikaliów. Podobnie jak Total była obecna na całym świecie.

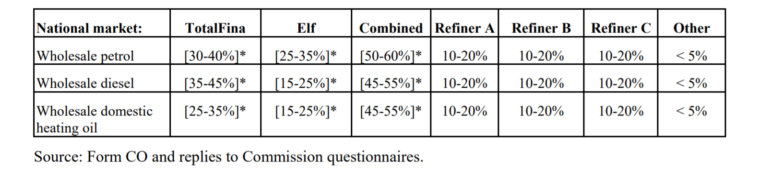

Koncentracja składała się z publicznej oferty przejęcia przez TotalFina wszystkich akcji Elf Aquitaine, będących rękach publicznych. Obie firmy miały światowy obrót sięgający w przypadku TotalFina 34 981 mln euro, a firmy Elf 32 251 mln euro. TotalFina i Elf pod koniec XX wieku miały udział w rynku benzyny sięgający 45-55 procent sprzedawanego na rynku francuskim wolumenu. Firmy te były też eksporterem paliwa. Udział przy produkcji olejów silnikowych był podobny. Sięgał także 45-55 procent, ale rynek francuski był importem tego paliwa.

Powyższa tabela podaje szacunkowe udziały w rynku, obliczone przez Komisję na podstawie informacji zebranych w badaniu rynku.

Komisja, mimo powyższych liczb, pokazujących znaczący udział obu podmiotów w rynku, dała zielone światło TotalFina do przejęcia kontroli nad Elf Aquitaine, z zastrzeżeniem znacznych zmian w pierwotnie zgłoszonym planie. Zobowiązania podjęte przez TotalFina miały umożliwić utrzymanie skutecznych warunków konkurencji na rynku detalicznym paliw i na rynku oleju opałowego. Miało się to dokonać poprzez zwiększenie możliwości logistycznych przesyłu produktów naftowych. TotalFina zobowiązała się również do wyeliminowania skutków fuzji na rynku detalicznym paliw na autostradach, poprzez pozbycie się 70 stacji paliw. Do sprzedaży przeznaczono także firmę Elf Antargaz, drugiego co wielkości dostawcę LPG we Francji. Sprzedaży miał także podlegać biznes zaopatrzenia w paliwo lotnicze Elf na lotniskach w Lyonie i Tuluzie.

Co więcej, jak pisała 20 lat temu Komisja, w poprzednich latach konkurencja na francuskim rynku produktów rafinowanych wzmogła się poprzez rywalizację pomiędzy dwiema krajowymi firmami, to jest TotalFina i Elf. Jednak pojawienie się supermarketów jako głównych, detalicznych dostawców paliw, z łącznym udziałem w rynku wynoszącym 52 procent, pozwoliło na pobudzenie konkurencji i rozproszenie rynku. Udział w rynku stacji paliw połączonych podmiotów wynosiłby 20-30 procent. Z analizy Komisji wynikało jednak, że połączenie TotalFina i Elf poważnie zagroziłoby równowadze przy produkcji paliw. Doprowadziłoby to do stworzenia jednej, zintegrowanej firmy rafineryjnej, która posiadałaby 55 procent zdolności produkcyjnych. Obawy Komisji dotyczy także równowagi na rynku oleju opałowego. Nowy podmiot kontrolowałby także większość francuskich magazynów paliw, trzy główne rurociągi przesyłające ropę w każdy zakątek Francji i zaopatrujące znaczną część lokalnych magazynów. Taka kombinacja dałaby TotalFina / Elf znaczną siłę rynkową, której ani strona popytowa (supermarkety, główni klienci końcowi), ani konkurenci w przemyśle rafineryjnym nie mogliby sprostać. Pozwoliłoby to firmie TotalFina / Elf podnieść ceny, początkowo na rynkach hurtowych, a następnie, osłabiając konkurencję ze strony supermarketów, na rynku detalicznym sprzedaży paliw i oleju opałowego.

W tych okolicznościach jedynie znaczące otwarcie rynku mogłoby pozwolić detalistom na wykorzystanie presji importowej, aby zapewnić utrzymanie warunków konkurencji we Francji. TotalFina zobowiązał się zatem do sprzedaży dużej części swoich aktywów logistycznych w transporcie i magazynowaniu, aby uzyskać zgodę Komisji na planowane połączenie.

Jak stwierdziła Komisja, sprzedaż paliwa na autostradach stanowiła odrębny rynek charakteryzujący się cenami znacznie wyższymi niż ceny poza nim. Sieci supermarketów ledwo pojawiały się na tym rynku, który był zasadniczo podzielony między pięciu operatorów wszystkich rafinerii: Total (40 procent udziału w rynku), Elf (20 procent) oraz Shell, Esso i BP (od 10 do 15 procent sprzedaży). Badanie przeprowadzone przez Komisję wykazało, że konkurencja, już zredukowana przez połączenie TotalFina i Elf, zostałaby praktycznie wyeliminowana, gdyby ci operatorzy zdołali skoncentrować prawie dwie trzecie rynku w swoich rękach.

Biorąc pod uwagę obawy Komisji dotyczące tego ryzyka, firma TotalFina zaproponowała rezygnację z 70 stacji paliw. 17 z 70 sprzedanych stacji paliw trafiło do sieci supermarketów Carrefour. Włoskie Agip SPA miało objąć 21 stacji, niezależny dystrybutor Avis – 21, Shell 4, podobnie jak ExxonMobil Corp., a BP – 3. Firma Antargaz, która wcześniej należała do Elf Aquitaine, miała zostać przejęta przez konsorcjum złożone z sektora bankowego Paribas SA w sektorze przemysłowym, amerykańskiego dystrybutora LPG UGI AmeriGas oraz włoskiego Medit SPA.

Niemcy: Przejęcie stacji Aral przez BP

W lipcu 2001 roku Komisja Europejska otrzymała powiadomienie o planowanej koncentracji na rynku niemieckim poprzez przejęcie od niemieckiego koncernu E.ON AG firmy Veba Oel AG przez BP. Do tej firmy należały stacje paliw Aral.

Przedmiotem działalności gospodarczej przedsiębiorstw biorących udział w koncentracji w przypadku BP było poszukiwanie, produkcja, rafinacja i sprzedaż produktów naftowych i gazu ziemnego, produkcja i sprzedaż chemikaliów, a także produkcja energii słonecznej,E. ON z wyłączeniem firmy Veba Oel zajmowała się produkcją i dostawą energii, gazu ziemnego i wody, usługami telekomunikacyjnymi i zarządzaniem nieruchomościami. Firma Veba Oel, będąca przedmiotem przejęcia zajmowała się poszukiwaniem, produkcją, przerobem i sprzedażą produktów naftowych oraz produkcją i sprzedażą chemikaliów.

W dokumentacji Komisji czytamy, że w sierpniu 2001 roku niemiecki urząd ds. Konkurencji Bundeskartellamt poinformował Komisję, że koncentracja grozi stworzeniem lub umocnieniem pozycji dominującej, w wyniku czego skuteczna konkurencja byłaby znacznie utrudniona na rynku w Niemczech. Zakres badania Komisji dotyczył rynku paliw, sprzedaży hurtowej i detalicznej benzyny, oleju napędowego i lekkiego oleju opałowego, paliwa lotniczego, ciężkiego oleju opałowego, czy smarów. Wniosek nie dotyczył rynków produktów petrochemicznych, rynków dla działalności wydobywczej ropy naftowej, a także segmentu produktów naftowych niższego szczebla poza granicami Niemiec.

Jak czytamy w dokumentacji Komisji i niemieckiego urzędu ds. Konkurencji, Bundeskartellamt stwierdził, że transakcja stwarza ryzyko powstania sytuacji, w której nowy podmiot, wraz z przejęciem przez Shell stacji DEA (kolejnej transakcji która odbywała się w tym samym czasie w Niemczech), z innymi koncernami naftowymi, będzie posiadał zbiorową pozycję dominującą, w szczególności na rynku sprzedaży paliw silnikowych u naszych zachodnich sąsiadów. Ustalenia Komisji potwierdziły wstępną ocenę, przeprowadzoną przez niemiecki organ ochrony konkurencji.

Komisja uważała, że Bundeskartellamt jest najlepiej przygotowany do oceny wpływu tej sprawy na konkurencję na rynkach produktów naftowych w Niemczech, ponieważ będzie to wymagało zbadania lokalnych rynków i stosunków podaży. Sygnalizowano także, w kontekście zagrożenia dla konkurencji, że Bundeskartellamt zakończył wówczas dochodzenie w sprawie rzekomych nadużyć cenowych głównych przedsiębiorstw naftowych w Niemczech.

Ostatecznie więc Bundeskartellamt zgodził się na przejęcie stacji DEA przez Shell oraz przejęcie przez BP firmy Veba Oel. Postawiono jednak warunki. Firmy zobowiązały się do zmniejszenia swoich udziałów na rynku poprzez sprzedaż części stacji benzynowych i zagwarantowania, że w przyszłości dostawa paliwa do niezależnych operatorów stacji benzynowych odbywać się będzie bez zakłóceń. Po działaniach podjętych przez niemieckiego regulatora, BP musiało pozbyć się m.in. części stacji, po nabyciu 51 procent udziałów w firmie Veba Oel, właściciela największego, niemieckiego, detalicznego sprzedawcy paliw – Aral. Brytyjczycy za 1,63 mld dolarów przejęli 2400 stacji benzynowych. Po tym zakupie udział BP w rynku sprzedaży paliw wyniósłby 26 procent. Niemiecki regulator ds. konkurencji postawił warunek. Za zgodę na sfinalizowanie transakcji zaproponowano sprzedaż przez BP tylu stacji, by obniżyć udział o 4 procent w rynku detalicznym. Brytyjczycy po zakończeniu tej transakcji i tak mieli największą liczbę stacji na niemieckim rynku.

Shell po przejęciu stacji DEA i BP po przejęciu Veba Oel miały sprzedać odpowiednio 5,3 procent i 4 procent udziału w rynku stacji benzynowych na rzecz firm trzecich. Z sieci 16 000 stacji benzynowych na sprzedaż trafiło 1500 stacji benzynowych, ujmując dwa koncerny. Aby dać nabywcom stacji benzynowych możliwość konkurowania, Shell miał dostarczać paliwo niezależnym nabywcom na korzystnych warunkach przez okres do pięciu lat. Operator stacji benzynowej miał być traktowany tak, jakby sam prowadził rafinerię. Alternatywnie mogli oni kupować paliwa na podstawie średniej krajowej wyceny. Inną opcją był zakup paliw na podstawie międzynarodowej oferty cenowej. W efekcie BP sprzedał 494 stacji PKN Orlen w lutym 2003 roku i 247 stacji austriackiej firmie OMW w lipcu 2003.

Dodatkowo Shell miał dostarczać przez okres 10 lat 1,3 miliona metrów sześciennych paliw rocznie, będących w magazynach, poprzez ropociąg w zachodnich Niemczech, co miało poprawić bazę logistyczną dostaw paliwa dla stacji, będących w rękach niezależnych dostawców. BP po przejęciu Veba Oel musiała sprzedać 45 procent udziałów w spółce Bayernoil Raffineriegesellschaft GmbH. Transakcja ta stanowiła 6,6 procent wolumenu paliwa sprzedawanego przez stacje benzynowe. Otwierało to możliwości zakupu dla niezależnych operatorów stacji benzynowych, którzy nie byli powiązani z rafineriami. Obowiązki te znacznie zmniejszył wysoki poziom koncentracji, sięgającej 60 procent, firm takich jak Shell/ DEA, BP / Veba Oel i Esso. Ograniczone możliwości infrastruktury na lotnisku we Frankfurcie, które konsumowało ok. 60 procent całkowitego wolumenu sprzedanego paliwa lotniczego, zostały złagodzone dzięki dostawom od firmy Shell, która za pośrednictwem rurociągu RMR (Rhein-Main-Rohrleitungstransportgesellschaft), miała dostarczać na lotnisko 200 000 m sześc. paliwa Jet A1 rocznie, na korzystnych warunkach przez 10 lat. Ponadto BP / Veba Oel zapewnić miał kolejne 100 000 ton rocznie na porównywalnych warunkach przez 3 lata. Dodatkowo Shell / DEA wycofał się z jednej z trzech firm paliwowych na lotnisku we Frankfurcie. W wyniku sprzedaży 45-procentowego udziału w Bayernoil-Raffineriegesellschaft przez BP, nabywca miał zyskać rocznie około 100 000 ton Jet A1, które mógłby również udostępnić na dostawy we Frankfurcie.

BP w 2003 roku podpisało także umowę na sprzedaż 45 procent rafinerii Bayernoil i 247 stacji paliw w swojej sieci w Niemczech, a także 55 stacji na Węgrzech i 11 stacji na Słowacji. Nabywcą został OMV, jedna z największych spółek przemysłowych w Austrii. Ponadto OMV nabył 18 procent udziałów ropociągu TAL, który z portu we włoskim Trieście zaopatrywał bawarskie rafinerie.

Jak pisał niemiecki urząd ds. konkurencji, dzięki podjętym działaniom na rynku, ceny paliw są praktycznie jedynym czynnikiem konkurencyjnym na otwartym rynku detalicznym. Urząd stwierdzał w raporcie, że stopień przejrzystości rynku jest wysoki, a sam urząd jest w stanie monitorować wszystkie ruchy cen konkurentów, szybko zidentyfikować i ukrócić zachowanie zagrażające konkurencji.

Tendencja także w Polsce. Drugi gracz na rynku konsoliduje rynek

PKN Orlen ma obecnie 1787 stacji paliw w Polsce. Po przejęciu Grupy Lotos liczba ta zwiększy się do 2382 punktów. W przeliczeniu na udziały rynkowe, stacje Orlenu mają w Polsce około 34 procent, a po przejęciu sieci Lotosu udział ten wzrósłby do ponad 40 procent.

To, paradoksalnie, może okazać się szansą na zwiększenie konkurencyjności na polskim rynku. Dlaczego? Ponieważ decyzją Urzędu Ochrony Konkurencji i Konsumentów lub Komisji Europejskiej (jeśli uzna, że to konieczne dla dobra rynku) część stacji będzie można kupić. Będzie to także szansa dla kolejnych uczestników rynku, takich jak BP, który jest drugą firmą w Polsce pod względem liczby stacji paliw – ma ich ponad 550.

Brytyjska firma sama zresztą zmierza w stronę konsolidacji rynku. Przykłady są dwa – z rynku polskiego i niemieckiego. Pod koniec maja tego roku UOKiK wydał zgodę na przejęcie kontroli nad Arge Paliwa i Arge Nieruchomości przez BP Europa.

Transakcja może dojść do skutku pod warunkiem sprzedaży przez spółkę przejmującą dwóch stacji paliw w Cieszynie. – Dzięki temu koncentracja nie spowoduje zagrożenia dla konkurencji – podawał urząd. Kolejnym przykładem z polskiego rynku jest przejecie przez kanadyjską firmę Couche-Tard stacji Statoil, które obecnie działają pod nazwą Circle K.

Warto zatem pokazać, jak wygląda obecnie sytuacja na detalicznym rynku paliw. Zgodnie z danymi Polskiej Organizacji Przemysłu i Handlu Naftowego, w 2018 roku PKN Orlen był liderem rynku i posiadał 1787 stacji paliw, co dawało mu udział w rynku na poziomie ok. 34 procent. Druga pozycja należała do BP z 552 stacjami. Trzecie miejsce zajęła Grupa Lotos z 495 stacjami. Pierwszą piątkę uzupełniał Shell z 420 stacjami i Circle K z 349 punktami. Po przejęciu Grupy Lotos nowy podmiot liczyłby więc ok. 2282 punktów, a jego udział w rynku detalicznym wzrósłby do poziomu powyżej 40 procent, co zgodnie z przepisami antymnopolowymi, gwarantuje konkurencję na rynku. W przypadku rynku hurtowego poziom ten wyniósłby ok. 75 procent.

Wnioski z fuzji dla polskiego rynku

Doświadczenia z rynku europejskiego pokazują, że każde przejęcie lub połączenie na rynku paliw różni się od siebie, tak jak różnią się krajowe rynki, które porównujemy. Nie ma jednego sposobu na utrzymanie konkurencji po dokonanym przejęciu. Każdy wniosek Komisja Europejska, stojąca na straży konkurencji, bada indywidualnie i dobiera dostosowane do rynku narzędzia. Przydatne są tu doświadczenia na rynku szwedzkim, francuskim i niemieckim. W zakresie rynku detalicznego stacji paliw, jeśli Komisja uzna, że poziom 40 procentowego udziału w rynku jest przekroczony po fuzji PKN Orlen z Lotosem, może okazać się, że konieczna będzie sprzedaż części stacji. Mowa jest o ok. 200 obiektach. Doświadczenia z europejskich fuzji uczą, że Komisja kategoryzuje stacje, na te położone bliżej i dalej od autostrad. To będzie miało wpływ na wskazanie, które stacje musiałby zostać sprzedane i. otworzy drogę do przejęcia atrakcyjnych stacji przez pozostałych graczy na rynku. Może się także pojawić szansa na zaistnienie nowego gracza na polskim rynku detalicznym. Tak się stało, kiedy w po przejęciu stacji Aral, BP sprzedało 1500 stacji w Niemczech. Wówczas na tamtejszym rynku pojawił się PKN Orlen. Sprzedaż stacji przez BP, nie zamknęła, a wręcz otworzyła rynek na nowych graczy i zwiększyła konkurencję na rynku detalicznym. Podobnie było we Francji i w Norwegii, gdzie pozycje umocnili pozostali gracze na rynku.

Przejęcie przez Total firmy Elf rodziło wyzwania na rynku hurtowym. Chodzi o stronę zaopatrzeniowo-infrastrukturalną. Na przykładzie Francji, gdzie przewaga na rynku hurtowym obu podmiotów przewyższała 40 procent, można sądzić, że także i w Polsce możliwe jest wypracowanie odpowiednich rozwiązań. We Francji problem ten rozwiązano poprzez zbycie części aktywów logistycznych w transporcie i magazynowaniu. W Niemczech, gdzie problem także się pojawił przy przejęciach dokonanych przez BP i Shell, wprowadzono czasowe gwarancje dostaw paliw. Warto przy tym pamiętać o możliwości importu paliw. Zgodnie z danymi POPiHN, produkcja paliw płynnych w roku 2018 wyniosła 27,4 mln m sześc., a oficjalny import paliw płynnych wyniósł 11 mln m sześc. Główne kierunki importowe benzyny to Niemcy i Słowacja, zaś w przypadku oleju napędowego to Rosja i Niemcy. Drugi i czwarty gracz na rynku, a więc BP i Shell dysponują za zachodnią granicą udziałami odpowiednio w trzech i w pięciu niemieckich rafineriach. Dlatego też tacy gracze jak te firmy mają potencjał i zasoby, by wykorzystywać możliwości importowe.

Wyzwaniem może się okazać rynek paliwa lotniczego, produkcją którego zajmują się Lotos i Orlen. Warto przy tym zauważyć, że za sprzedaż paliwa lotniczego z Grupy Lotos odpowiada spółka Spółka LOTOS-Air BP, gdzie udziałowcem jest właśnie brytyjski koncern. To ta firma może być potencjalnym beneficjentem warunków, jakie wyznaczy Orlenowi Komisja Europejska.

PKN Orlen złożył wniosek do KE o zgodę na przejęcie kontroli nad Grupą Lotos

Produkcja, elastyczność zakupu, poziom zadłużenia

Postępująca konsolidacja na rynku europejskim, szanse na kolejne rynkowe przejęcie części stacji paliw i jednocześnie umocnienie bezpieczeństwa energetycznego to argumenty przemawiające za fuzją. Ponadto należy wspomnieć o synergii produktowej. Grupa Lotos ma mniejsze moce przerobowe niż rafineria w Płocku, z drugiej strony Lotos ma bezpośredni dostęp do terminala naftowego. To pozwoli na synergię produktową, ale również zakupową. Łatwiej jest bowiem negocjować wolumen, elastyczność i cenę za dostawę dla dwóch rafinerii niż dla jednej.

Dzięki połączonym zdolnościom rafineryjnym, PKN Orlen i Grupa Lotos będą w stanie wyprodukować we wszystkich zakładach ok. 12 mln ton produktów lekkich (głównie benzyny) i 20 mln ton średnich destylatów (głównie oleju napędowego i paliwa lotniczego) rocznie. Z tej ilości około 2/3 zostanie wyprodukowane w polskich zakładach.

Kolejnym skutkiem jest obniżenie średniego ważonego kosztu kapitału i poprawa warunków finansowych kredytowania. PKN Orlen jest bowiem na niskim poziomie zadłużenia. Lotos zaś boryka się z wysokim poziomem zadłużenia, co przy stosunkowo niewielkiej bazie aktywów, ogranicza możliwości inwestycyjne spółki. Fuzja może więc przełożyć się na wyższy łączny budżet rozwojowy, a więc otworzy zupełnie nowe możliwości inwestycji w innowacyjne projekty badawczo-rozwojowe, bez szkody dla podstawowej działalności.

Sprostać regionalnej konkurencji

PKN Orlen rozwija się w Europie w kierunku południowym. PKN Orlen obecny jest od 2005 roku w Czechach, poprzez przejęcie Unipetrolu, a od 2019 roku pierwsze stacje z Grupy Orlen pojawiły się na Słowacji. Te rynki to obszar działalności austriackiego OMV i węgierskiego MOL-a, który działa na Słowacji, ale i w Polsce w postaci koncernu Slovnaft. Grupa MOL, nawiasem mówiąc, powstała w wyniku konsolidacji 9 węgierskich firm z sektora naftowo-gazowego, mimo problemów nadal jest współwłaścicielem chorwackiej spółki INA. Przejęcie tej firmy pozwoliło Węgrom na pojawienie się na chorwackich złożach ropy i gazu, a także na uzyskanie bezpośredniego dostępu do infrastruktury odbioru i przesyłu poprzez chorwacki terminal naftowy Omišalj. Możliwość wyjścia Węgrów z Chorwacji nie wynika z przewagi rynkowej, jaką daje ta transakcja, ale z powodów w dużej mierze politycznych. OMV jest obecne w tej części Europy, w Bułgarii, czy w Rumunii, gdzie jest właścicielem tamtejszej firmy naftowej Petrom. OMV, dzięki obecności na wspomnianych rynkach, jest aktywny w pracach poszukiwawczych i wydobywczych węglowodorów na Morzu Czarnym. Fuzje i przejęcia tych dwóch koncernów pokazują, że połączenie PKN Orlen z Lotosem może pomóc w sprostaniu lokalnej konkurencji. Patrząc na doświadczenia wspominanych firm, PKN Orlen powiększyłby znacząco bazę surowcową, dzięki koncesjom Lotosu nad polskim Bałtykiem i w Norwegii.

Warto także zwrócić uwagę, że kapitalizacja obu podmiotów PKN Orlen i Grupy Lotos, zdaniem ekspertów, może wynieść ponad 13 mld euro, co jest wartością zbliżoną do OMV. Pod tym względem sam PKN Orlen już teraz wyprzedza węgierskiego MOL-a.

Bezpieczeństwo

Kolejnym argumentem za połączeniem PKN Orlen z Grupą Lotos były trwające od końca kwietnia problemy z dostawami czystej ropy naftowej z Rosji poprzez ropociąg Przyjaźń. Mimo prawie 50 dni przerwy w dostawach ropy naftowej, dwie największe polskie rafinerie w Gdańsku i w Płocku poradziły sobie z dostawami surowca z głównego kierunku, jakim jest ropociąg Przyjaźń. Planowana budowa drugiej nitki ropociągu pomorskiego przez PERN (polskiego operatora sieci przesyłowej ropy naftowej w Polsce.) oraz rozbudowa terminala naftowego da szansę, aby zwiększyć synergię obu firm. Fuzje i przejęcia które dokonywały się na europejskim rynku naftowym w ostatnich 20 latach pokazują, że przy należytym dbaniu o konkurencję przez podmioty za to odpowiedzialne, można uzyskać pozytywną decyzję. Jednocześnie instytucje antymonopolowe wyraziły zrozumienie dla kolejnego celu, którym jest bezpieczeństwo dostaw ropy naftowej. Efekt skali pozwolił wielu koncernom utrzymać rentowność produkcji w rafineriach, mimo dynamicznych zmian na rynku ropy, a także utrzymać wydobycie ropy przez europejskie firmy na Starym Kontynencie czy na nowych rynkach. W polskich warunkach wiosenne przerwy w dostawach czystej ropy z Rosji ropociągiem Przyjaźń wykazały, że efekt synergii obu firm zwiększyłby pewność zachowania ciągłości produkcji i ułatwiłby przesył ropy. To finalnie umocniłoby bezpieczeństwo dostaw. Aby jednak zadbać o konkurencję na rynku, polski UOKiK oraz Komisja muszą przeprowadzić badanie rynku i wprowadzić ewentualnie mechanizmy zaradcze, co jest praktykowane, jak pokazują przykłady z Europy.

W lipcu PKN Orlen ma złożyć oficjalny wniosek do Komisji Europejskiej. Prace nad nim trwają od zeszłego roku, a przedstawiciele Orlenu wielokrotnie spotykali się z urzędnikami Komisji, odpowiedzialnymi za konkurencję. Od tego czasu ze strony Komisji nie padły żadne komentarze. Słychać jednak informacje o kolejnych planowanych spotkaniach w sprawie przejęcia. To znaczy, że prace postępują. Złożenie oficjalnego wniosku po pracach nad wcześniejszym projektem fuzji świadczy, że Komisja współpracuje z PKN Orlen nad kompleksowym wnioskiem, który zapewni, że połączenie firm nie wpłynie na zmniejszenie konkurencyjności na rynku.

Instytut Jagielloński: Orlen i Lotos będą komplementarne czy substututywne?