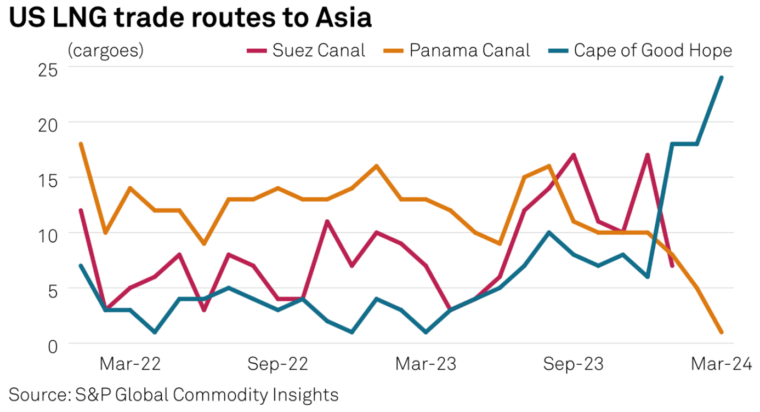

– Od połowy 2023 roku, dostawcy LNG coraz częściej wykorzystują Przylądek Dobrej Nadziei jako preferowany szlak handlowy roku, kiedy to historyczna susza w Panamie wynikająca z zjawiska pogodowego El Nino doprowadziła do obniżenia poziomu wody w Kanale Panamskim. Od początku 2024 roku tylko 14 transportów LNG z USA dotarło na rynek azjatycki przez Kanał Panamski, w porównaniu z 40 ładunkami w tym samym okresie w 2023 rok – pisze doktor inżynier Andrzej Sikora z Instytutu Studiów Energetycznych w BiznesAlert.pl.

- Według danych amerykańskiej Energy Information Administration (EIA), obecnie około 45 krajów na świecie importuje LNG. EIA zakłada, że w 2024 roku dołączą do nich cztery kolejne: Antigua, Australia, Cypr i Nikaragua, które rozpoczną import LNG.

- Mimo, że dominacja Stanów Zjednoczonych nad europejskim importem LNG utrzymuje się już kilka lat, to Rosja i Katar są nadal kluczowymi źródłami dostaw, a eksport LNG z Algierii do Europy wzrósł w 2023 roku o około 22 procent rok do roku.

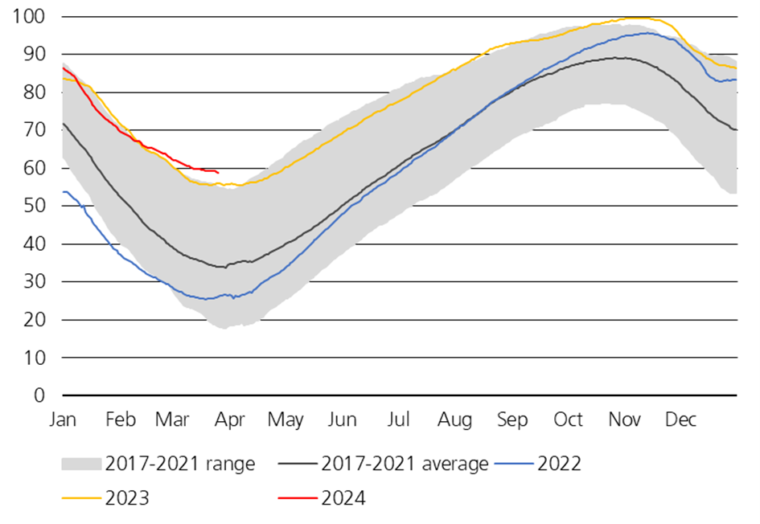

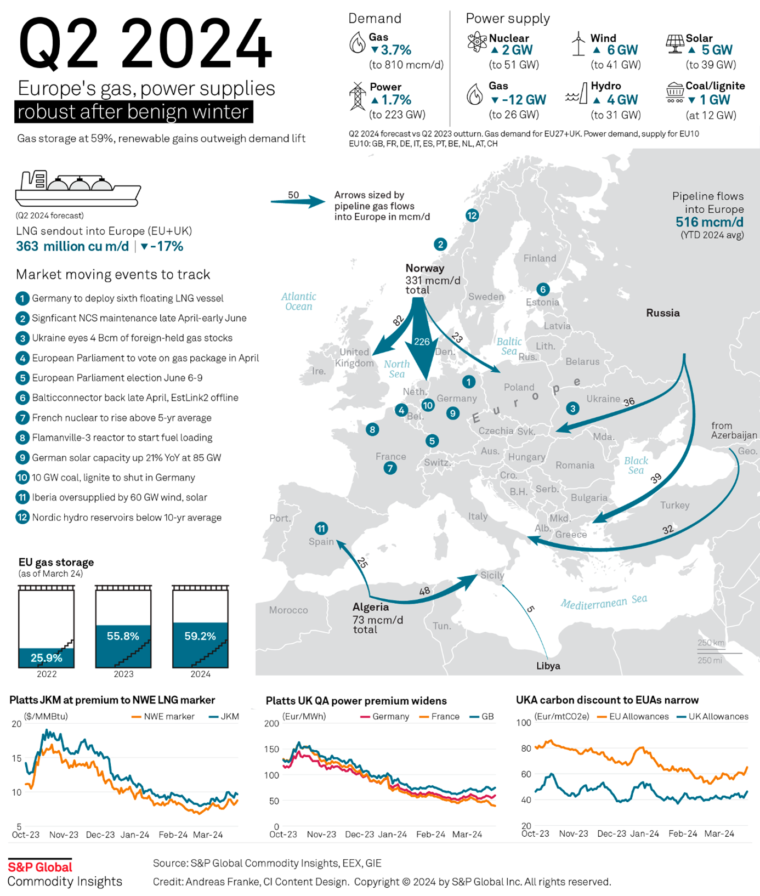

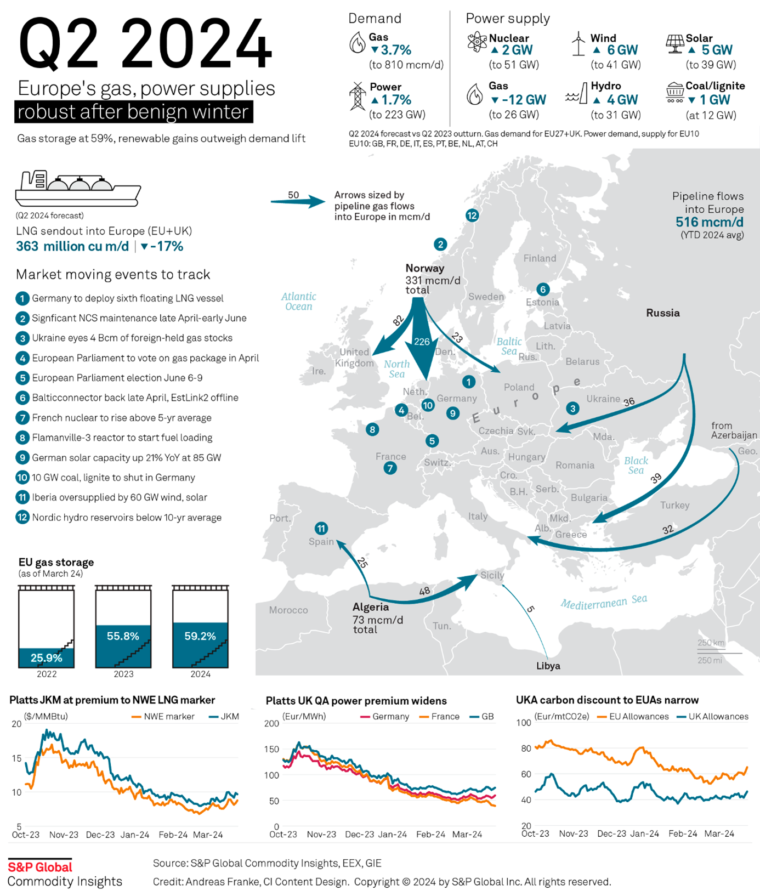

- Na koniec marca 2024 roku zapasy gazu ziemnego w Unii Europejskiej utrzymują się na bardzo wysokim poziomie 58,90 procent – Polska 44 procent, Niemcy 65,40 procent, Włochy 57,82 procent, Francja 37,44 procent, Holandia 53,76 procent, Austria 74,52 procent, Hiszpania 79,75 procent.

- Od połowy 2023, dostawcy LNG coraz częściej wykorzystują Przylądek Dobrej Nadziei jako preferowany szlak handlowy roku, kiedy to historyczna susza w Panamie wynikająca z zjawiska pogodowego El Nino doprowadziła do obniżenia poziomu wody w Kanale Panamskim. Od początku 2024 roku tylko 14 transportów LNG z USA dotarło na rynek azjatycki przez Kanał Panamski, w porównaniu z 40 ładunkami w tym samym okresie w 2023 roku.

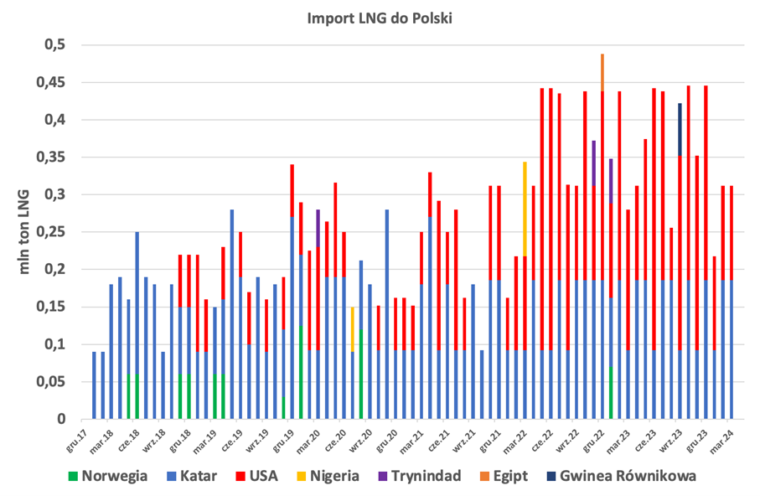

Według wyliczeń Instytutu Studiów Energetycznych (ISE) w pierwszym kwartale 2024 roku ORLEN (wcześniej PGNiG) odebrał w terminalu w Świnoujściu 11 transportów LNG o łącznym wolumenie około 0,85 mln ton LNG (około 1,17 mld metrów sześciennych). W porównaniu z pierwszym kwartałem 2023 roku to spadek o 0,22 mln t LNG (około 0,30 mld metra sześciennego – prawie 20 procent metra rok do roku)

W pierwszym kwartale 2023 roku[2] odebrano 15 transportów co dało wolumen, na poziomie około 1,07 mln ton LNG (1,47 mld metra sześciennego), natomiast w pierwszym kwartale 2022 roku[3] odebrano 10 transportów co dało wolumen, na poziomie około 0,73 mln ton LNG (1,1 mld metrów sześciennych).

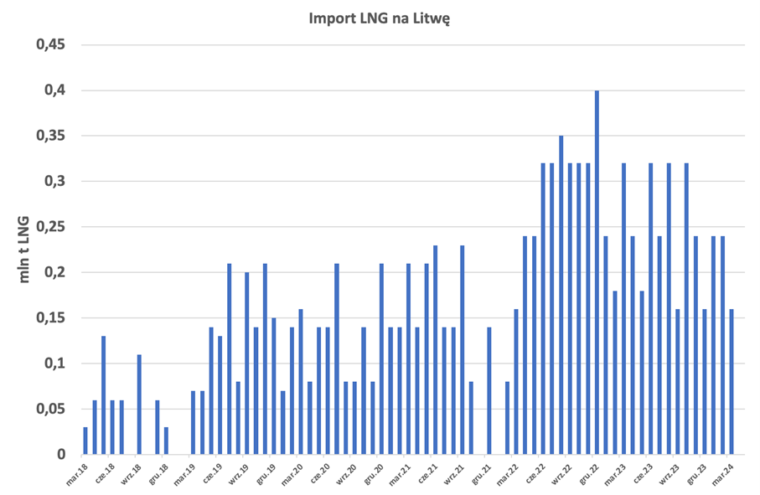

Mniejszy wolumen i 4 transporty mniej w pierwszym kwartale 2024 roku to głównie efekt ciepłej, łagodnej zimy oraz stabilnego, zmniejszonego zapotrzebowania, ale także przekierowania dostaw z Kataru wynikających z ataków Huti na Morzu Czerwonym. Od 17 stycznia ani jeden tankowiec, w tym z LNG, nie przepłynął przez Kanał Sueski. Dostawy w pierwszym kwartale 2024 roku były realizowane z terminali w USA (6 dostaw) i Kataru (5 dostaw), odpowiednio około 0,39 i 0,46 mln ton LNG. Litewski terminal FSRU Independence również pozwolił na regularne odbiory LNG (Rys. 2), 8 transportów LNG o łącznym wolumenie około 0,65 mln ton LNG (około 0,9 mld metrów sześciennych).

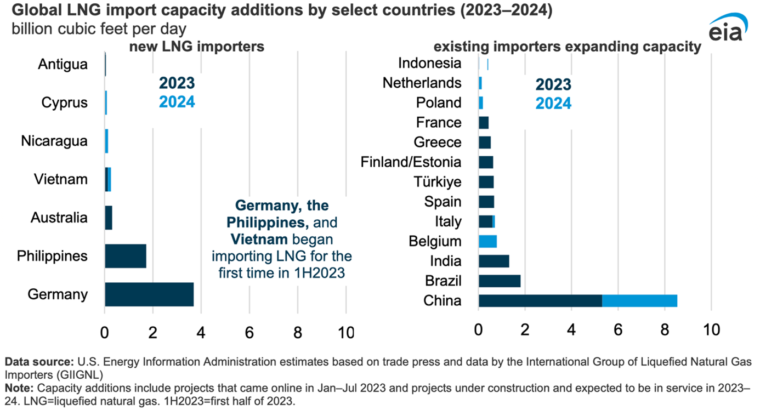

Według danych amerykańskiej Energy Information Administration (EIA)[4], obecnie około 45 krajów na świecie importuje LNG. EIA zakłada, że w 2024 roku dołączą do nich cztery kolejne: Antigua, Australia, Cypr i Nikaragua, które rozpoczną import LNG (Rys. 3). EIA podaje, że w ciągu ostatnich 10 lat (2013–22) światowe zdolności importowe LNG – zwane zdolnościami regazyfikacji – wzrosły o 49 procent (45,8 Bcf/d – około 1,30 mld metrów sześciennych/d), osiągając 140,0 Bcf/d (około 4 mld metrów sześciennych/d) w 48 krajach. Zakłada się, że do końca 2024 roku 55 krajów będzie posiadało terminale regazyfikacyjne LNG o łącznej przepustowości 163 Bcf/d (około 4,6 mld metrów sześciennych/d). W skali światowej, dostępne moce regazyfikacyjne znacznie przewyższają import LNG. Statystycznie, każdego roku wykorzystywane jest około 39 procent światowych mocy regazyfikacyjnych. Wolne moce regazyfikacyjne, z których większość znajduje się w Japonii, Korei Południowej i Chinach, pozwalają tym krajom zaspokoić okazjonalne skoki popytu, szczególnie zimą.

Rozwój europejskich zdolności importowych również będzie kontynuowany – w 2024 roku spodziewane jest zwiększenie kolejnych zdolności pływających w Niemczech, a w lutym Grecja przyjęła pierwszy transport LNG do swojego nowego FSRU w Alexandroupolis.

Mimo, że dominacja Stanów Zjednoczonych nad europejskim importem LNG utrzymuje się już kilka lat, to Rosja i Katar są nadal kluczowymi źródłami dostaw, a eksport LNG z Algierii do Europy wzrósł w 2023 roku o około 22 procent rok do roku. Z danych Departamentu Energii Stanów Zjednoczonych (DOE) wynika, że w 2023 roku amerykańskie terminale wysłały 1387 transportów do 37 krajów (około 123 mld metrów sześciennych). Od 2016 roku do końca stycznia 2024 roku z USA wypłynęło 5770 transportów do 41 krajów (około 520 mld metrów sześciennych). Szczegółowe dane DOE pokazują, że Korea Południowa pozostaje głównym odbiorcą amerykańskiego LNG z 584 ładunkami, za nią plasuje się Japonia z 462 ładunkami, Francja z 464 ładunkami (Francja odebrała więcej ładunków niż Japonia, ale o mniejszych wolumenach), Wielka Brytania z 447 ładunkami i Holandia z 401 ładunkami.

Na koniec marca 2024 roku zapasy gazu ziemnego w Unii Europejskiej utrzymują się na bardzo wysokim poziomie 58,90 procent (Rys. 4) – Polska 44 procent, Niemcy 65,40 procent, Włochy 57,82 procent, Francja 37,44 procent, Holandia 53,76 procent, Austria 74,52 procent, Hiszpania 79,75 procent. Oznacza to, że tegoroczny sezon zatłaczania gazu do europejskich magazynów będzie stosunkowo krótki, by do 1 listopada 2024 roku całkowicie je zapełnić będzie trzeba zatłaczać jedynie około 79 procent średniej z pięciu lat. To między 44-45 mld metrów sześciennych, jednak należy je uwzględnić w kontekście utraty większości rosyjskiego gazu zatłaczanego gazociągami.

Zbiega się to z informacją od TotalEnergys, który poinformował, że wznowienie produkcji w instalacjach Tyra przebiega zgodnie z planem, a pierwszy gaz został wyeksportowany na rynek duński z nowego systemu Tyra II 28 marca 2024 roku. Obecnie oczekuje się, że zwiększenie wydajności z 0 mln metrów sześciennych/d mocy technicznej do 8,1 mln m3/d zajmie cztery miesiące, w zależności od wydajności operacyjnej przebudowanej Tyry.

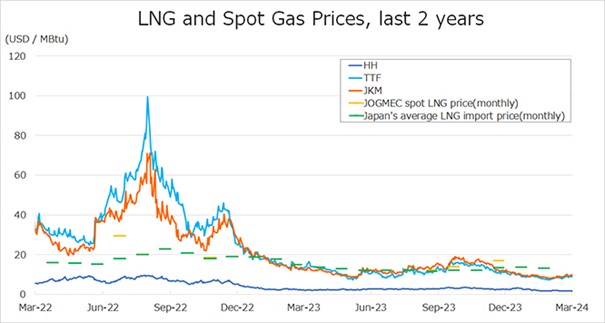

Od początku roku cena dla markera JKM spadała z 11 doloarów/mmBtu do 8 dol./mmBtu pod koniec stycznia, najniższego poziomu od siedmiu miesięcy. W lutym i do połowy marca oscylowała na poziomie 8-9 dolarów/mmBtu by skoczyć do 10 dolarów/mmBtu pod koniec marca głównie w związku z wiadomościami o wystąpieniu cyklonu w Australii.

Cena gazu ziemnego w punkcie Henry Hub wrosła na początku stycznia z 2,6 dolarów/mmBtu do 3,3 dol./mmBtu, ze względu na niższe temperatury i większe zapotrzebowanie na gaz. Następnie cena spadła wraz ze wzrostem temperatury, osiągając 26 stycznia 2,7 dolarów/mmBtu. Trend spadkowy utrzymał się do końca lutego i 27 lutego cena osiągnęła poziom 1,6 dolarów/mmBtu. Do końca marca cena utrzymywała się poniżej 2 dolarów/mmBtu, a 28 marca wynosiła 1,6 dolarów/mmBtu.

Stosunkowo łagodna zima w Europie oraz umiarkowany popyt powodował, że cena holenderskiego TTF Gas Futures spadła w styczniu z około 9,8 dolarów/mmBtu w dniu 2 stycznia do 8,9 dolarów/mmBtu w dniu 26 stycznia. Tendencja spadkowa utrzymała się w lutym, a 27 lutego wyniosła 7,8 dolarów/mmBtu. W marcu cena oscylowała na poziomie 8 dolarów/mmBtu.

Spora różnica między cenami gazu w USA i Europie oznacza, że Europa pozostaje atrakcyjnym miejscem docelowym dla amerykańskiego LNG. Cena gazu w punkcie TTF jest obecnie około czterokrotnie wyższa niż cena kontraktowa w USA. Do Europy w dalszym ciągu docierają także znaczne ładunki rosyjskiego LNG, które obecnie stanowią około 13–15 procent całkowitego importu gazu do Europy.

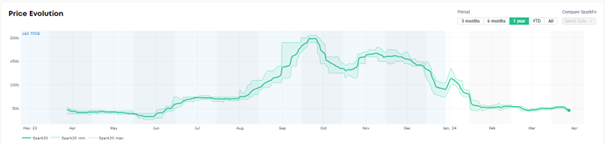

Ceny spot dla frachtu dla transportów LNG spadły pod koniec marca do poniżej 50 000 dolarów/d. Ma to miejsce po raz pierwszy od maja 2023 roku. Fracht w rejonie Atlantyku spadł o 7 tysięcy dolarów/d do 46 500 dolarów/d, podczas gdy fracht w rejonie Pacyfiku spadł o 750 dolarów/d do 48 500 dolarów/d. Stawki za fracht LNG pozostają niskie pomimo faktu, że przewoźnicy LNG w dalszym ciągu unikają tras Kanału Sueskiego ze względu na sytuację na Morzu Czerwonym oraz ograniczony tranzyt LNG przez Kanał Panamski ze względu na suszę.

Według danych S&P Global Commodity Insights, rekordowa liczba 24 amerykańskich ładunków LNG przepłynęła w tym miesiącu przez Przylądek Dobrej Nadziei do Azji (według stan na 27 marca). To największa liczba ładunków przemieszczanych miesięcznie w tę podróż, odkąd S&P Global zaczęła rejestrować dane w 2010 roku.

Od połowy 2023 roku, dostawcy LNG coraz częściej wykorzystują Przylądek Dobrej Nadziei jako preferowany szlak handlowy roku, kiedy to historyczna susza w Panamie wynikająca z zjawiska pogodowego El Nino doprowadziła do obniżenia poziomu wody w Kanale Panamskim (Rys. 7). Od początku 2024 roku tylko 14 transportów LNG z USA dotarło na rynek azjatycki przez Kanał Panamski, w porównaniu z 40 ładunkami w tym samym okresie w 2023 roku. Tylko jeden ładunek, Diamond Gas Orchid, odbył podróż w marcu, opuszczając Cameron LNG w Luizjanie 28 lutego i przybył do Japonii 27 marca.

Na koniec, jako bardzo dobre podsumowanie, zostawiam Państwa z dwoma grafikami prognozami i podsumowaniem dla gazu ziemnego[5] i ropy naftowej[6] w Q2 od S&P Global.

[1] https://www.eia.gov/todayinenergy/detail.php?id=60262#

[2] Sikora A., „Polskie LNG w pierwszym kwartale 2023″, CIRE, 4.04.2023 – https://www.cire.pl/artykuly/opinie/polskie-lng-w-pierwszym-kwartale-2023

[3] Sikora A., Sikora M., „Polskie LNG w pierwszym kwartale 2022″, CIRE, 4.04.2022 – https://www.cire.pl/artykuly/opinie/polskie-lng-w-pierwszym-kwartale-2022-r

[4] https://www.eia.gov/todayinenergy/detail.php?id=60262#

Kasparow: Dla Rosji to jest wojna nawet nie z Ameryką, ale coś więcej – wojna ze sposobem życia