Tauron przekazał dane finansowe za trzeci kwartał tego roku. Przychody ze sprzedaży wzrosły o 6 procent do 14,9 mld zł. O 43 procent wzrost produkcji energii elektrycznej ze źródeł odnawialnych. Spółka oszacowała negatywny wpływ koronawirusa na EBITDA na 171 mln zł.

Stalowa Wola i Jaworzno

– Wyniki finansowe i operacyjne wypracowane przez Grupę Tauron w pierwszych trzech kwartałach 2020 roku oceniam pozytywnie. W tym okresie odnotowaliśmy 8-procent wzrost EBITDA oraz solidny przyrost produkcji energii z OZE. Rozwój segmentu OZE jest dla nas szczególnie ważny, dlatego też podejmujemy szereg inicjatyw, aby Zielony Zwrot Taurona przebiegał zgodnie z założeniami przyjętymi w strategii Grupy. Realizujemy Program Tauron PV, który zakłada budowę farm fotowoltaicznych o łącznej mocy do 150 MW. Do końca roku oddamy do użytku pierwszą farmę budowaną w ramach tego programu – mówi Wojciech Ignacok, prezes zarządu Tauron Polska Energia.

– Obok koncentrowania się na rozwoju odnawialnych źródeł energii, w tym roku skończyliśmy budowę ostatnich projektów w energetyce konwencjonalnej – bloku gazowo-parowego w Stalowej Woli i bloku węglowego w Jaworznie. Są to nowoczesne jednostki wytwórcze, które stanowią istotny element bezpieczeństwa energetycznego Polski – podkreśla Wojciech Ignacok, prezes Zarządu Tauron Polska Energia.

– Pomimo wymagającej sytuacji w otoczeniu rynkowym sytuacja finansowa Grupy Tauron jest stabilna. Chciałbym podkreślić, że od początku roku pozyskaliśmy finansowanie w wysokości 2 mld zł, które przeznaczymy przede wszystkim na transformację energetyczną Grupy. W ostatnich tygodniach wyemitowaliśmy na polskim rynku obligacje o wartości 1 mld złotych zł. Na uwagę zasługuje fakt, że była to pierwsza w Polsce emisja obligacji zrównoważonego rozwoju – mówi Marek Wadowski, wiceprezes zarządu Tauron Polska Energia ds. finansów.

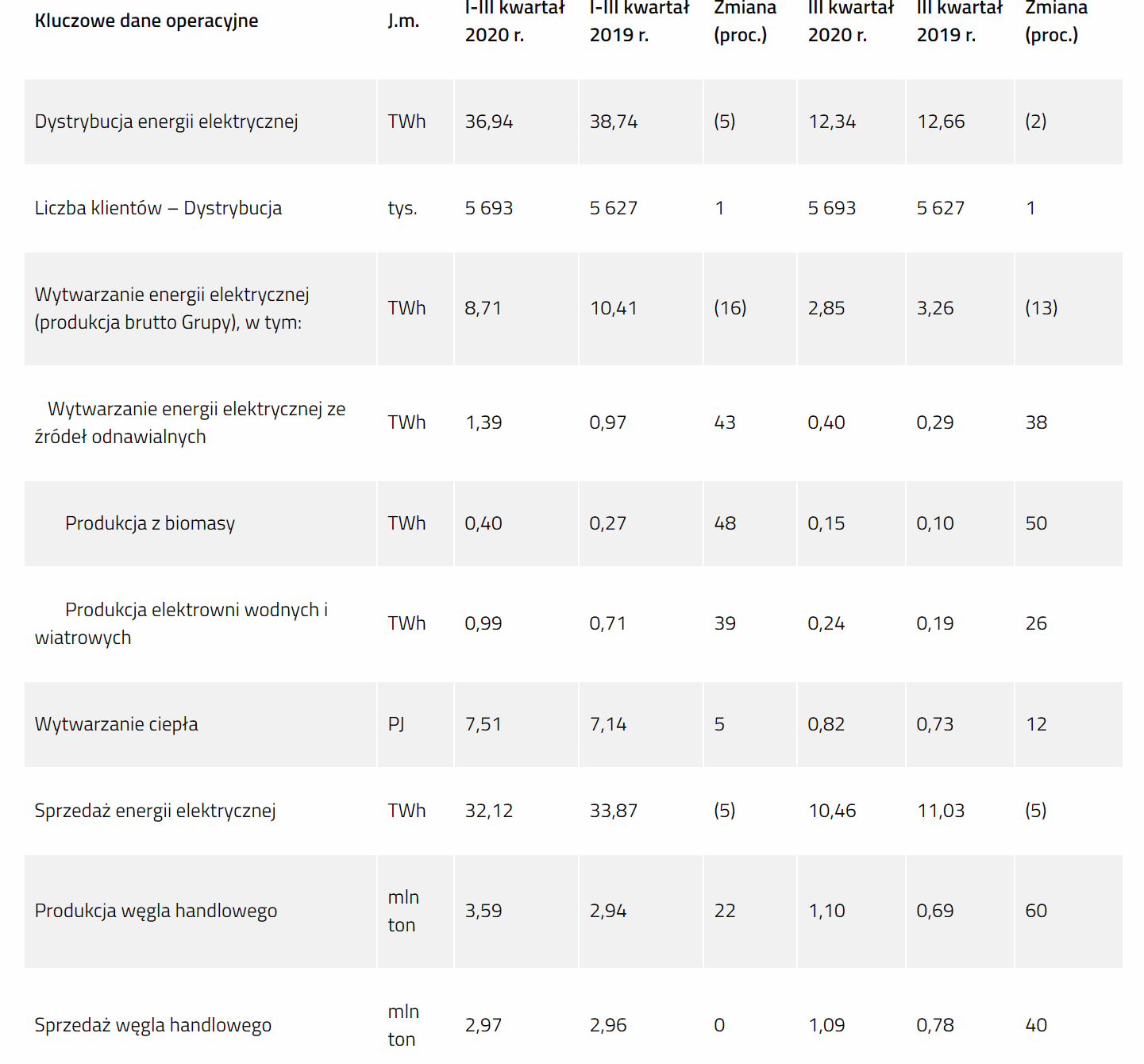

Dane operacyjne

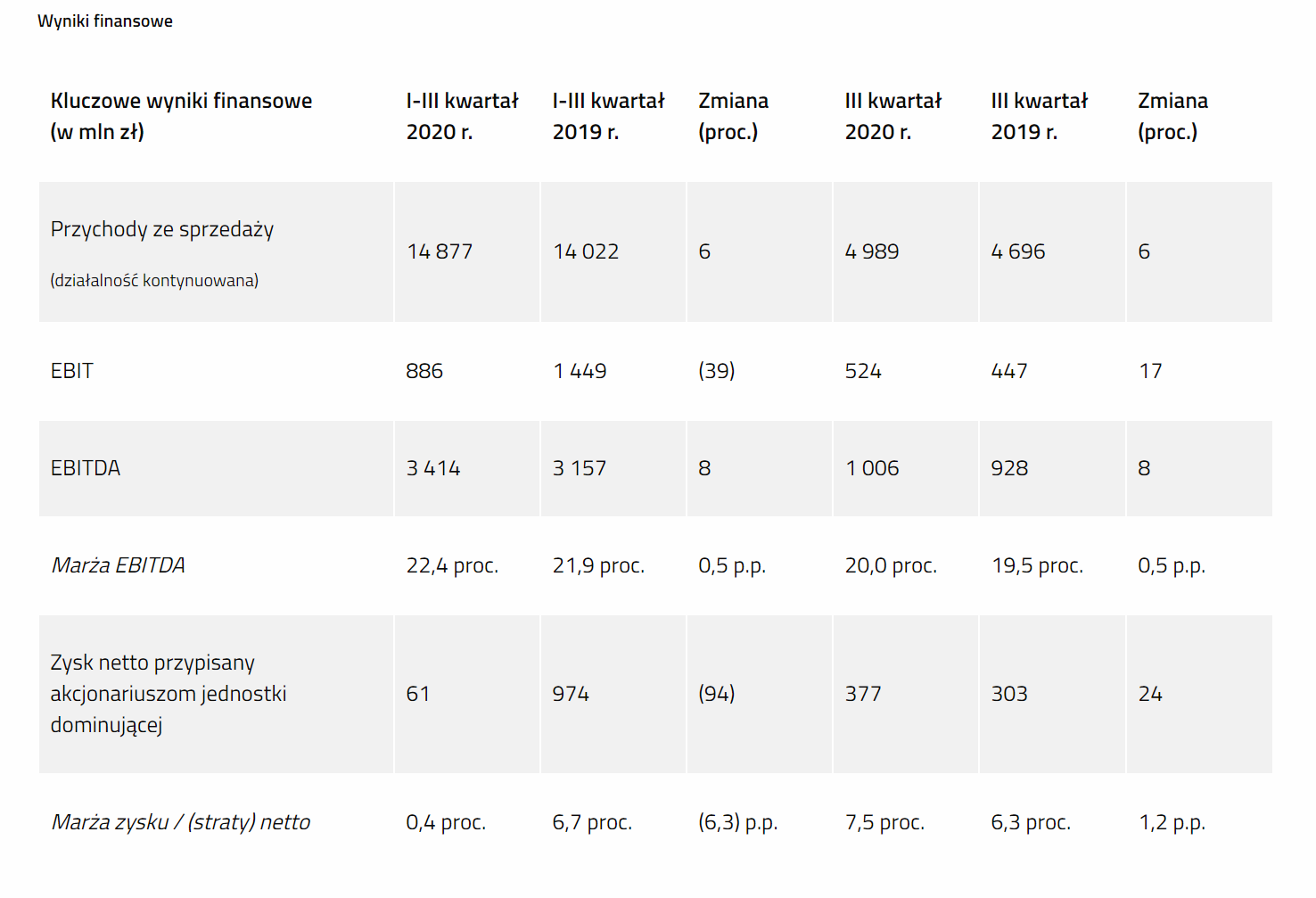

Tauron przekazał, że przychody ze sprzedaży wzrosły o sześć procent, do 14,9 mld zł. EBITDA podniosła się o osiem procent, do 3,4 mld zł, a marża EBITDA o 22,4 procent. Produkcja energii elektrycznej ze źródeł odnawialnych wzrosła o 43 procent.

Negatywny wpływ koronawirusa na EBITDA wyniósł 171 mln zł.

Wydatki wyniosły 2,7 mld zł. Najwyższy capex odnotowano segmentach Dystrybucji (1,3 mld zł) i Wytwarzania (955 mln zł). Wskaźnik dług netto/EBITDA kształtował się na poziomie 2,53x.

Wzrost produkcji energii ze źródeł odnawialnych

W okresie trzech kwartałów 2020 roku Grupa Tauron dostarczyła łącznie 36,9 TWh energii elektrycznej, na rzecz 5,7 mln klientów. W analogicznym okresie 2019 roku segment Dystrybucja dostarczył łącznie 38,7 TWh energii elektrycznej do 5,6 mln odbiorców.

Zgodnie z założeniami Aktualizacji kierunków strategicznych, Grupa Tauron konsekwentnie zwiększa produkcję energii z OZE. W analizowanym okresie produkcja energii elektrycznej Grupy Tauron (razem Segment Wytwarzanie, OZE oraz z działalności zaniechanej) wyniosła 8,7 TWh (spadek o 16 procent), z czego 7,3 TWh pochodziło ze źródeł węglowych (spadek o ponad 20 procent), a 1,4 TWh z OZE (wzrost o 43 procent). Wzrost wytwarzania energii elektrycznej w elektrowniach wodnych i farmach wiatrowych wynikał z korzystnych warunków wietrznych oraz produkcji energii elektrycznej przez farmy wiatrowe nabyte we wrześniu 2019 roku. Produkcja ciepła wyniosła 7,5 PJ, tj. o pięć procent więcej w stosunku do analogicznego okresu 2019 roku. W okresie trzech kwartałów 2020 roku, 64 procent zapotrzebowania na węgiel do produkcji energii elektrycznej i ciepła segmentu Wytwarzanie zostało zaspokojone węglem kamiennym z własnych zakładów górniczych Grupy Tauron. Pozostała część została pokryta ze źródeł zewnętrznych.

Wyniki finansowe

Grupa Tauron wypracowała w okresie trzech kwartałów 14,9 mln zł przychodów ze sprzedaży tj. o 6 procent więcej niż w analogicznym okresie 2019 roku. Na wzrost przychodów pozytywnie wpłynęły wyższe przychody ze sprzedaży energii elektrycznej oraz wyższe stawki usług dystrybucyjnych.

EBITDA Grupy Tauron wyniosła ponad 3,4 mld zł. Największy udział w EBITDA ma Segment Dystrybucja (71 procent) który w okresie trzech kwartałów 2020 roku wypracował 2,4 mld zł EBITDA oraz Segment Sprzedaż (19 procent), którego wynik EBITDA osiągnął poziom 641 mln zł. Segment OZE odpowiada za ponad 6 procent EBITDA Grupy (217 mln zł). Marża EBITDA wyniosła 22,4 procent i była wyższa o 0,5 p.p. od wypracowanej w analogicznym okresie 2019 roku.

Zysk netto przypadający akcjonariuszom jednostki dominującej wyniósł 61 mln zł, wobec 974 mln zł rok wcześniej. Spadek jest efektem odpisu utraty wartości aktywów Tauron Ciepło (-822 mln zł) oraz kosztów różnic kursowych.

Inwestycje

W okresie trzech kwartałów 2020 roku nakłady inwestycyjne Grupy Tauron wyniosły 2 728 mln zł i były niższe o 13 mln zł od poniesionych w analogicznym okresie 2019 roku. Wynika to z niższych nakładów w segmencie Wydobycie (spadek o 142 mln zł) i wyższych w segmentach Wytwarzanie konwencjonalne (wzrost o 43 mln zł) oraz Pozostała Działalność (wzrost o 76 mln zł).

Największe nakłady zostały poniesione w segmencie Dystrybucja (1 316 mln zł), gdzie środki przeznaczone zostały m.in. na budowę nowych przyłączy (639 mln zł) oraz na modernizację i odtworzenie sieci dystrybucyjnej (597 mln zł). W segmencie Wytwarzanie konwencjonalne nakłady inwestycje wyniosły 955 mln zł i związane były przede wszystkim z budową bloku o mocy 910 MW na parametry nadkrytyczne w Jaworznie (429 mln zł) oraz dostosowanie jednostek wytwórczych do konkluzji BAT (199 mln zł). Warto zaznaczyć, że blok w Jaworznie został oddany do eksploatacji 13 listopada 2020 roku, a Elektrociepłownia Stalowa Wola rozpoczęła prace w polskim systemie elektroenergetycznym 30 września 2020 roku.

Zadłużenie i finansowanie

Grupa Kapitałowa Tauron posiada stabilną płynność finansową. W październiku 2020 roku w oparciu o wyniki zakończonego procesu budowania księgi popytu, Tauron wyemitował obligacje o łącznej wartości miliarda złotych. Grupa ma zagwarantowane finansowanie na kwotę ponad 3,5 mld zł. Wskaźnik długu netto/EBITDA spadł do poziomu 2,53x.

Tauron/Bartłomiej Sawicki

Tauron pomoże Małopolsce pozyskać środki na transformację energetyczną