Pierwszy w historii, a zarazem pierwszy transport skroplonego gazu ziemnego LNG z Stanów Zjednoczonych Ameryki Północnej do Europy miał miejsce 20 lutego 1959 roku [1]. Po 27 dniach podróży, metanowiec „Methane Pioneer”, będący pilotażowym projektem, dopłynął do brytyjskiego portu w Canvey Island i pozwolił na transport 2000 ton LNG (około 5000 m³ LNG). Sukces jaki osiągnął British Gas Council spowodował, że Royal Dutch Shell zainwestował w dwa metanowce „Methane Princess” i „Methane Pioneer” (pozwalające już na dostawy 27,500 mln m3 skroplonego gazu ziemnego, a do 1990 roku, kiedy zostały zezłomowane, odbyły około 1000 transportów). W ten sposób zapoczątkował się międzynarodowy handel skroplonym gazem ziemnym – piszą w analizie Andrzej P. Sikora i Mateusz P. Sikora z Instytutu Studiów Energetycznych.

Polska dołączyła do tego elitarnego grona handlującego LNG na rynku światowym dopiero ponad 50 lat później, w grudniu 2015 roku, wraz z wpłynięciem do terminala LNG w Świnoujściu metanowca “Al Nauman” transportującego tzw. techniczny gaz niezbędny do rozruchu instalacji. Co bardzo cieszy, od tego momentu, regularnie odbierany i zatłaczany jest do polskiej infrastruktury katarski gaz ziemny, a dodatkowo pojawił się również norweski gaz zakupiony w ramach umowy krótkoterminowej. PGNiG podpisał niedawno kolejny kontrakt z Qatargas na dostawy LNG z tego kierunku, natomiast Gaz-System poinformował o podjęciu decyzji dotyczącej rozbudowy mocy regazyfikacyjnych polskiego terminala LNG do 7,5 mld m3 gazu ziemnego rocznie.

W naszej opinii kolejną bardzo ważną decyzją jest zakup pierwszej dostawy LNG z Stanów Zjednoczonych Ameryki Północnej. 26 kwietnia 2017 Polskie Górnictwo Naftowe i Gazownictwo w swoim komunikacie (nie był to w myśl prawa giełdowego tzw. „Raport bieżący” a informacja prasowa) poinformowało o podpisaniu przez biuro handlowe PGNiG w Londynie z Cheniere Energy umowy na pierwszą dostawę LNG od amerykańskiego dostawcy do Polski. Ładunek wypłynie z terminala skraplającego Sabine Pass w Luizjanie i w pierwszej połowie czerwca zawinie do Terminalu LNG im. Prezydenta Lecha Kaczyńskiego w Świnoujściu. To pierwsza (jednorazowa) dostawa skroplonego gazu ziemnego od amerykańskiej firmy do Polski. (Warto przypomnieć, że ponad dwa lata wcześniej długoterminową umowę na dostawy amerykańskiego LNG podpisał także z Cheniere litewski Lietuvos Energija, ale oficjalnie dostawy zostały zawieszone do momentu, kiedy dostawca będzie mógł spełnić wymagania dotyczące składu gazu. Amerykańskie LNG ma dużo wyższą kaloryczność – zawiera wyższe węglowodory – nie tylko metan, a to nie odpowiada wymogom litewskiego operatora [2] i [3].) Jest to o dobry i długo oczekiwany przez nas ruch ze strony polskiej spółki. Jeszcze w listopadzie 2015 roku pisaliśmy, że polskie podmioty takie jak PGNiG, PKN Orlen, Grupa Lotos, ale także spółki energetyczne powinny aktywnie włączyć się w wyścig o amerykańskie LNG[4]. To dobrze, że PGNiG zdecydował się na zakupu pierwszego metanowca z kierunku amerykańskiego, by pokazać Rosji, ale i europejskim partnerom, że także amerykańskie LNG to nasz możliwy kierunek. I to bardzo dobrze, że jest to dostawa jednorazowa i natychmiastowa. Już nie możemy się doczekać pierwszego swapu LNG/dostawy gazociągiem![5] Niestety, prócz informacji o tym, że dostawa od Cheniere oczekiwana jest w połowie czerwca, nic nie wiadomo, gdyż komunikat PGNiG jest tak lakoniczny, że nie precyzuje nawet nazwy statku, zakontraktowanego wolumenu, warunków dostawy (wiemy tylko, że to tzw. „spot”), ceny jednostkowej.

Warto przypomnieć, że cena surowca w pierwszym ładunku LNG wysłanym z USA do Europy, który dodarł pod koniec kwietnia 2016 roku do Portugalii, wynosiła 3,41 dol./mmBtu czyli około 126,17 dol./1000m3. Tańszy był tylko pierwszy transport do Brazylii, gdzie cena wyniosła 3,35 dol./mmBtu czyli około 123,95 dol./1000m3. Oczywiście, należy do tych kwot doliczyć, koszt frachtu oraz opłaty regazyfikacyjne, ale już dziś widać, że amerykański gaz LNG może być konkurencyjny. Warunki do zakupu amerykańskiego gazu LNG dla Europy mogą być korzystne, a jak już wspominaliśmy[6] ekonomicznym uwarunkowaniem powinien być dzień 22 czerwca 2016 roku. Ogłoszony 42 dniowy przestój zatłaczania gazu ziemnego do największego w Wielkiej Brytanii magazynu Rough (kod EIC21W000000000094P) spowodował skok kwotowań notowanego na brytyjskiej giełdzie NBP kontraktu Winter 16 (zima 16) do poziomu 6,411 dol./mmBtu. Cena była na tyle wysoka, że pozwoliła nie tylko pokryć klasyczną opłatę dla eksportu, czyli: 115% ceny gazu na Henry Hub lecz także 2,25 dol./mmBtu opłaty technicznej za skroplenie gazu ziemnego zapisanej w kontrakcie (2011 r.) między Cheniere i Shell oraz fracht, a dodatni spread cenowy wyniósł 0,119 dol./mmBtu.

Jednak dopiero po upublicznieniu danych dla polskiej transakcji będzie można stwierdzić, czy oferta, na którą zdecydował się PGNiG była nie tylko strategicznie (politycznie?) ale ekonomicznie i technologicznie interesująca. (Amerykańskie LNG może mieć dużo wyższą kaloryczność – zawiera wyższe węglowodory – nie tylko metan.). Ze strategicznego punktu widzenia jest ona bezcenna. Pierwszy raz w historii amerykańskie LNG pojawi się w basenie Morza Bałtyckiego, bezpośredniej strefie wpływów rosyjskiego Gazpromu, ale także katarskiego i… norweskiego dostawcy. Jednocześnie, Polska wypuszcza dość jasny przekaz na rynek, że także polskie firmy są w stanie zakupić, sprowadzić i wykorzystać „łupkowe LNG”.

Rys. 1. Kraje, do których dostarczono amerykańskie LNG z terminala Sabine Pass,

Źródło: Cheniere Energy, Inc, ANALYST DAY, 19 kwietnia 2017

W ciągu roku od pierwszego transportu z terminala Sabine Pass eksportowano około 5,2 mld m³ amerykańskiego gazu ziemnego pochodzącego z niekonwencjonalnych formacji zostało wyeksportowanych na 61 metanowcach (37 różnych jednostek) do 18 krajów na całym świecie[7] (Rys 1). W efekcie, spółka dysponuje aktualnie mocami skraplającymi na poziomie 9 mln t/rok, czyli możliwością eksportu 12,4 mld m3 gazu ziemnego rocznie, a moc będzie systematycznie wzrastać wraz z oddawaniem do użytków kolejnych instalacji skraplających, tzw. Trains (Rys. 2). Dodatkowo, amerykański Departament Energii przyznał pozwolenie na eksport LNG do krajów spoza strefy wolnego handlu z Stanami Zjednoczonymi z gazoportu Golden Pass. W efekcie, amerykańskie LNG będzie mogło być eksportowane z kolejnego już terminala w USA i trafić również do Polski [8].

Rys. 2. Obecny plan i możliwa rozbudowa terminala Sabine Pass,

Źródło: Cheniere Energy, Inc, ANALYST DAY, 19 kwietnia 2017

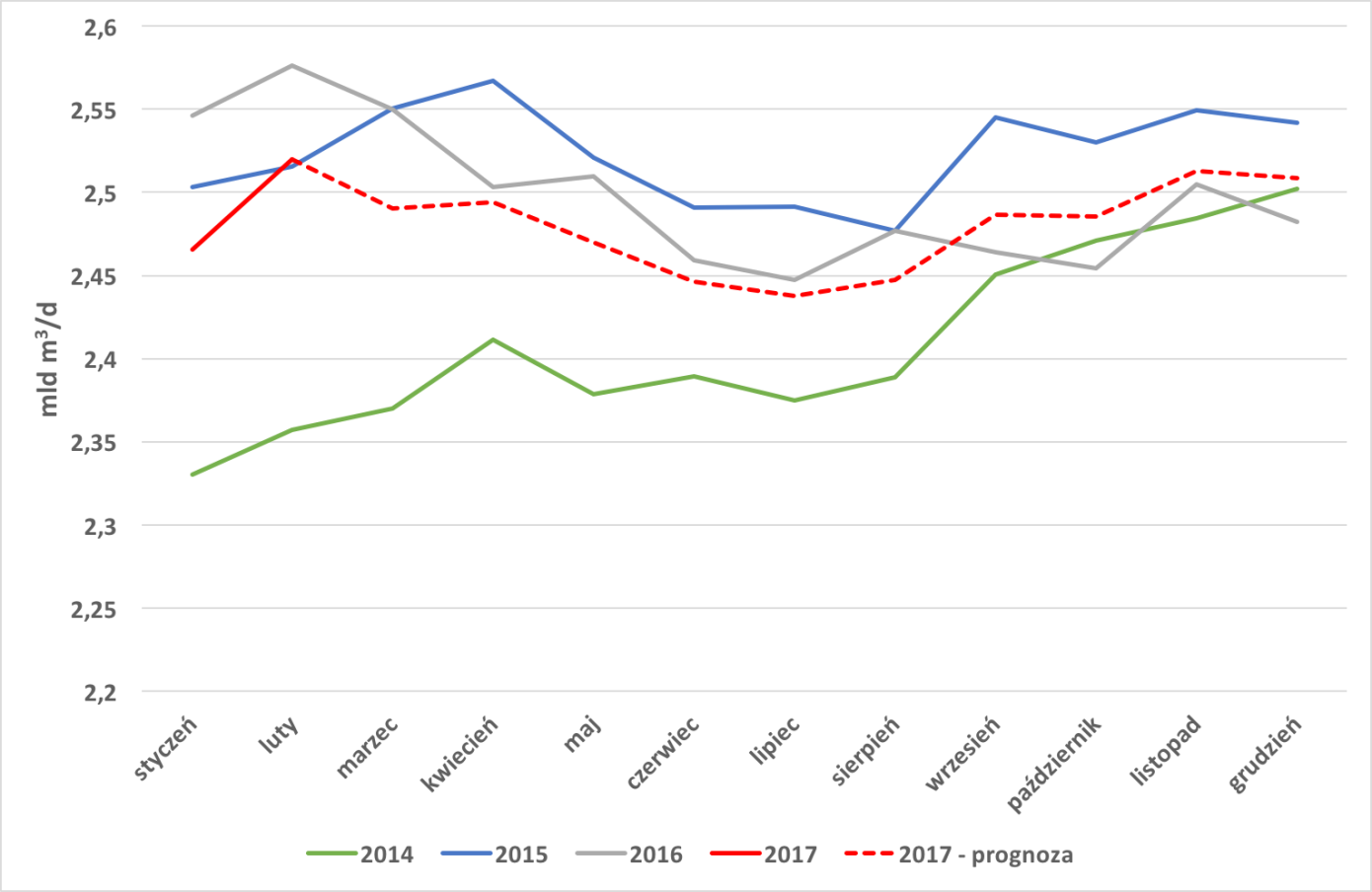

Analizując średnie dzienne wydobycie gazu ziemnego w USA na przestrzeni ostatnich 3 lat widać, że prócz 2014 roku utrzymuje się ono na poziomie około 2,5 mld m3 (Rys. 3) przy czym była ono wyższe w roku 2015 niż w roku poprzednim, co de facto, spowodowane jest niższymi cenami ropy naftowej na światowych rynkach i zmniejszeniem ilości działających instalacji wiertniczych.

Rys. 3. Średnia dzienna produkcja gazu ziemnego w USA,

Opracowanie: Instytut Studiów Energetycznych na podstawie danych EIA

*1 billion cubic feet NG x 0,028 = 1 Billion cubic metres NG

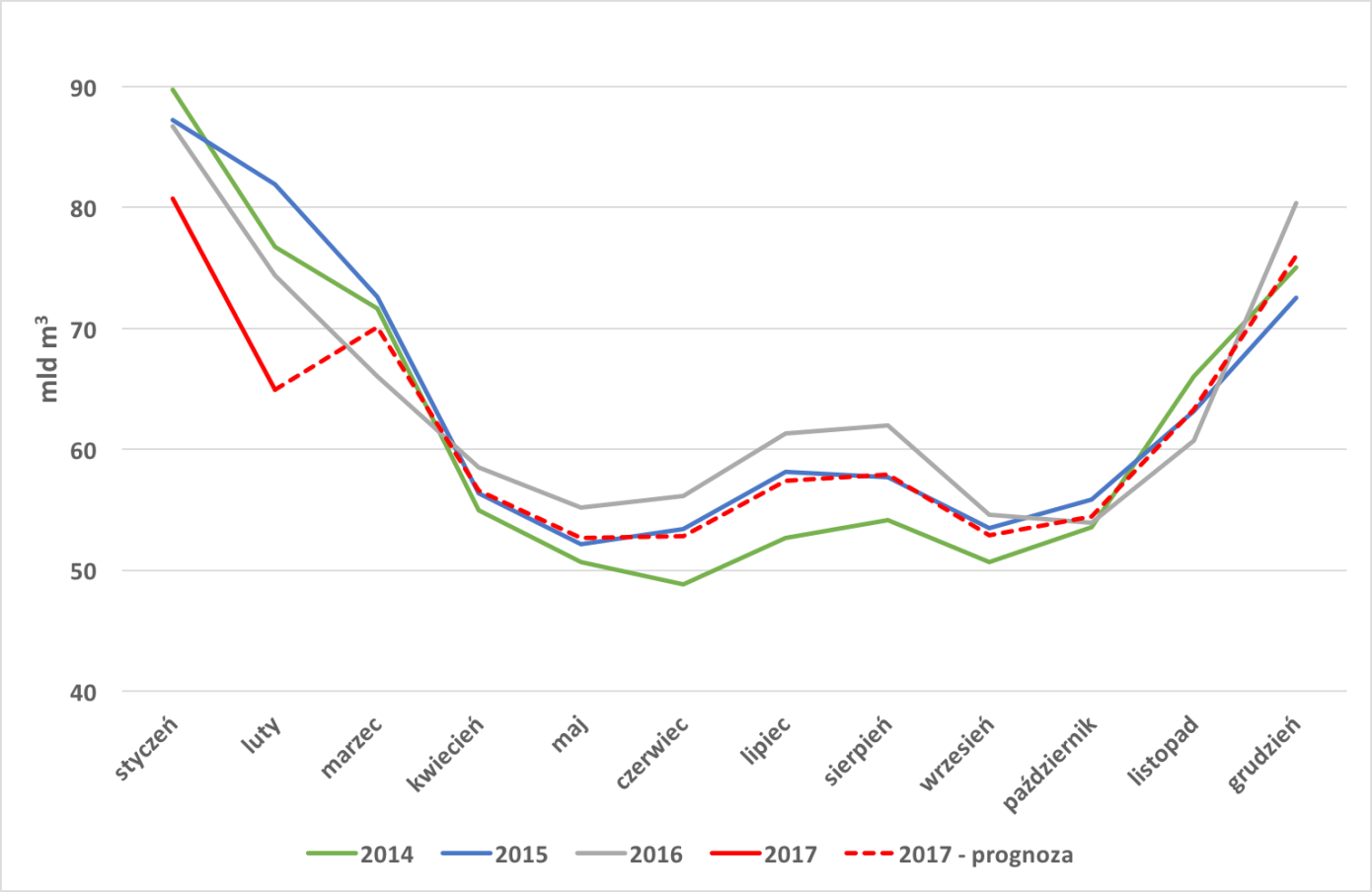

Równie ciekawie prezentują się wykresy dotyczące średniego miesięcznego zapotrzebowania na gaz ziemny w USA (Rys. 4). Przede wszystkim widać na nich klasyczną sezonowość związaną ze znaczymy wzrostem zapotrzebowaniem na gaz ziemny w okresie zimowym oraz lekkimi wzrostami w okresie największych upałów. Jednocześnie od razu widać, w których miesiącach spada zapotrzebowanie i kiedy cena w punkcie Henry Hub powinna być najkorzystniejsza do transakcji spotowych (maj, czerwiec oraz wrzesień i październik).

Warto pokreślić rysujący się wzrost zapotrzebowania między 2014 a 2016 rokiem oraz fakt, że do końca 2017 roku zakłada się przyrost zainstalowanych mocy w amerykańskich elektrowniach gazowych do poziomu 459 GW (na koniec 2012 roku ich moc wynosiła 423 GW [9]). Dla porównania, 99 amerykańskich rektorów jądrowych, znajdujących się w 61 elektrowniach daje łączną zainstalowaną moc 99 GW (95 GW zostało włączonych w latach 1970-1990 i średni wiek to dziś 37 lat).

Rys. 4. Średnie miesięczne zużycie gazu ziemnego w USA,

Opracowanie: Instytut Studiów Energetycznych na podstawie danych EIA

*1 billion cubic feet NG x 0,028 = 1 Billion cubic metres NG

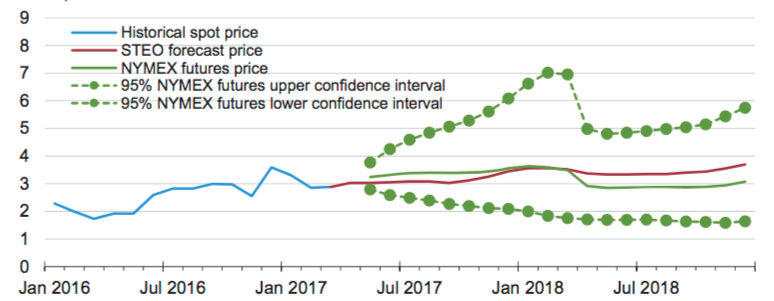

Oznacza to, że popyt na gaz ziemny w USA będzie wzrastał i bez zwiększania wydobycia oraz przy obecnej dziennej produkcji mogą rosną jego ceny, mimo że trendu tego nie obserwujemy w dostępnej prognozie cenowej (Rys. 5). Średnia cena gazu zmiennego w punkcie Henry Hub ma być nadal stosunkowo niska i w 2017 roku ma utrzymywać się poniżej wynosić 3,5 dol./mmBtu i 3,70 dol./mmBtu w 2018 roku.

Rys. 5. Prognoza cenowa gazu zmiennego w punkcie Henry Hub,

Źródło: EIA, Short-Term Energy Outlook, kwiecień 2017

Dodajmy jeszcze, że jeśli wszystkie planowane terminale LNG w USA zostaną oddane do użytku w zakładanym czasie, to do 2020 roku mogą wytworzyć nawet 105 mld m3 dodatkowej podaży gazu ziemnego. Jest to około 13% z 810 mld m3 gazu zużytego w USA w 2016 roku [10]. Nie powinno to jednak wpływać znacząco na eksport amerykańskiego LNG, gdyż większość firm już dziś dysponuje znacznymi zakontraktowanymi ilościami surowca (por. nasza analiza z 2015 r.[11]).

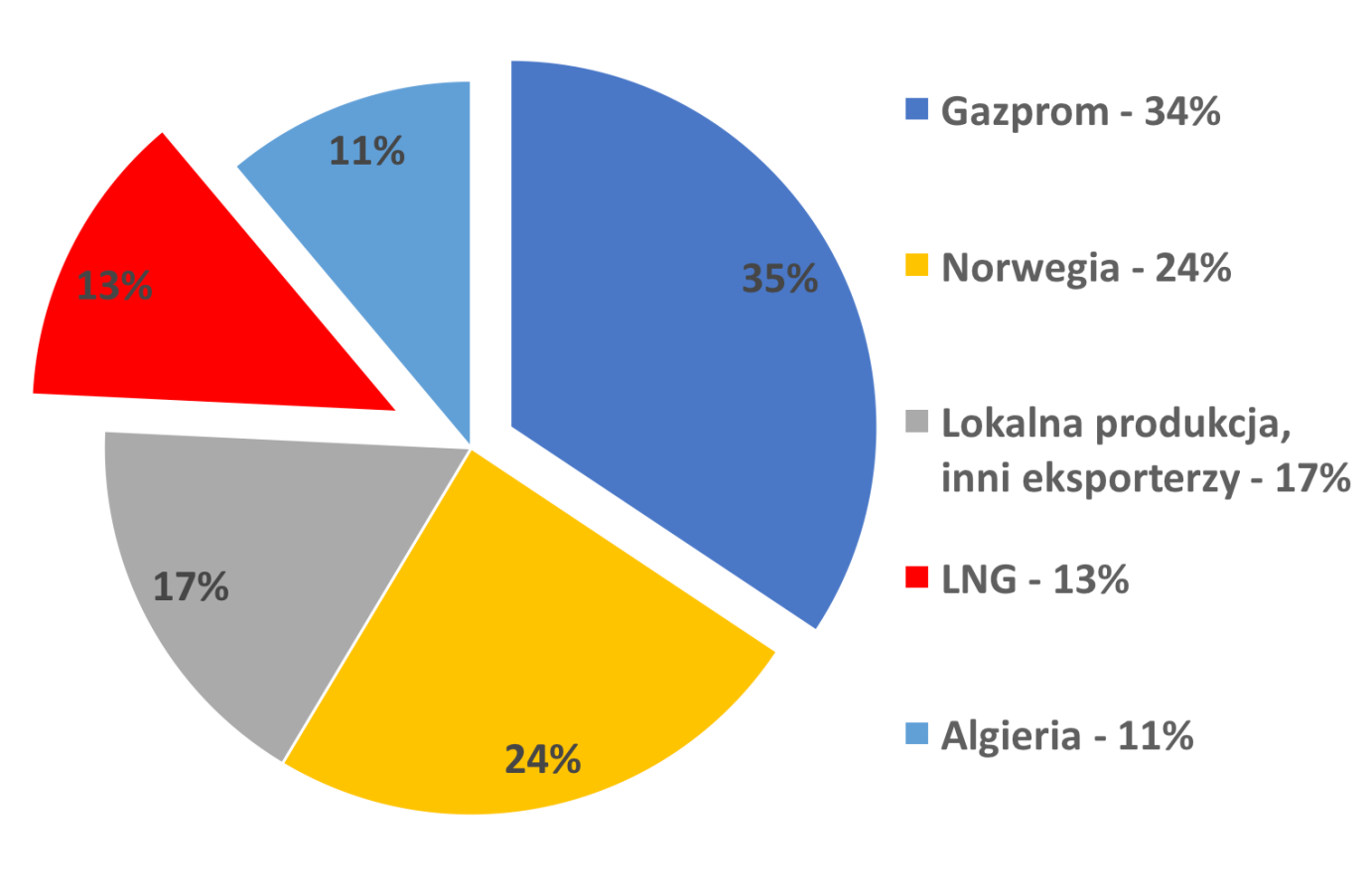

Rys. 6 Główne kierunki dostaw gazu do Unii Europejskiej w 2016 roku,

Opracowanie: Instytut Studiów Energetycznych na podstawie danych: Gazprom, Gassco, Eurogas, Gas Exporting Countries Forum.

Niezmiennie, największym dostawcą gazu ziemnego do krajów Unii Europejskiej jest Gazprom, a główną formą dostaw jest zatłaczanie gazu przez system gazociągów. Dostawy gazu ziemnego w formie LNG do Europy stanowiły w 2016 roku już około 13% (Rys. 6) lecz nadal są de facto dodatkiem do klasycznego „podziału sił”. Z roku na rok sytuacja LNG znacząco się poprawia i jego udział na europejskim rynku może się systematycznie zwiększać. Obecnie ma on już znaczący wpływ na ceny gazu ziemnego w Europie. Podnosiliśmy tą kwestie pisząc, że mimo, iż „amerykańskiego LNG w europejskiej infrastrukturze prawie w ogólnie jeszcze nie ma, to oddziaływanie, efekt „łupkowego LNG” na Europę jest oczywiste”[12]. Rosyjski Gazprom do znudzenia powtarza, iż amerykański LNG nie jest konkurentem na rynku europejskim… Wręcz przeciwnie, amerykański gaz ziemny jest bardzo groźnym konkurentem z czego doskonale zdaje sobie sprawę nie tylko Rada Nadzorcza Gazpromu, ale także sam Putin oraz także rosyjscy obywatele patrząc na spadek wpływów do budżetu1. Potwierdzają to opublikowane przez Gazprom dane finansowe za rok 2016 [13]. Pomimo wzrostu o 6,8% wielkości sprzedaży gazu ziemnego w 2016 roku (476 mld m3), Gazprom odnotował łączne przychody niższe o 3,6%. Aleksiej Miller, szef Gazpromu, nadal bagatelizuje konkurencję ze strony LNG chwaląc się zwiększonym zatłaczaniem gazu o 10% w porównaniu do 2016 roku oraz chowając się za kolejnym możliwym rekordem dostaw do krajów Unii Europejskiej. Promując nowo podpisane porozumienie ze swoimi europejskimi partnerami dotyczące budowy projektu gazociągu Nord Stream 2, przypominając o możliwym spadku zatłaczania gazu przez Ukrainę po 2020 roku, dopowiada, iż Gazprom wierzy, że przez następne 15 lat zdoła dostarczać dodatkowo 100 mld m3 rocznie (to wzrost o tyle o ile łącznie jest w stanie w tym samym czasie dostarczyć Norwegia! – por. przypis 8), których Europa będzie potrzebowała do 2035 roku z powodu spadku własnej produkcji [14].

Gazprom czuje presję jaką powoduje właśnie „nowe commodity” – LNG – na ceny gazu ziemnego w Europie (oczywiście jest to połączone ze spadkami ceny ropy naftowej na światowych rynkach) i w konsekwencji, musi sam obniżać ceny na swój surowiec. Europejscy klienci korzystają z układu sił na rynku i kupują więcej gazu ziemnego (odsprzedając vide Hiszpania – największy eksporter LNG w Europie oraz zatłaczając również ten rosyjski gaz na Ukrainę). W całej tej zawiłej rozgrywce obecnie panującej w Europie, rodzi się bardzo interesujący, możliwy plan… Jeśli niska cena gazu ziemnego na świecie zostanie utrzymana przez kilka najbliższych lat, to w konsekwencji Gazprom będzie zmuszony gwarantować niską cenę swojego gazu. Chcąc blokować dostawy z innych kierunków oraz po to aby utrzymywać swoją strefę wpływów, a także realizować głoszony plan zwiększania wolumenu o 100 mld m3 rocznie to nawet z wybudowanym do końca 2019 roku Nord Stream 2 oraz Tureckim Potokiem będzie musiał utrzymać tranzyt przez spłaconą już infrastrukturę w Polsce oraz na Ukrainie, by dosłownie zalewać Europę rosyjskim gazem. Będzie on tańszy i po prostu będzie go więcej. To może być rosyjska racja stanu.

[1] Warto przypomnieć, że największe europejskie pokłady gazu ziemnego, holenderskie złoże Groningen zostało odkryte 22 lipca 1959 roku w wyniku odwiercenia otworu Slochtern-1.

[2] http://www.lngworldnews.com/lithuania-delays-lng-imports-from-u-s/ dostęp 30.04.2017.

[3] http://www.lngworldnews.com/lithuania-delays-lng-imports-from-u-s/ dostęp 30.04.2017.

[4] Sikora M., Sikora A., „Lithuanian “Independence””, CIRE, 20.11.2015 – http://www.cire.pl/item,120686,13,0,0,0,0,0,litewskie-independence.html.

[5] Por Sikora A., 2017: Konferencja ADVENTURE „GAZ dla Polski – XI edycja konferencji”. Warszawa 2017.03.30 “Przesył gazu z zagranicy w praktyce. Uwarunkowania zakupu gazu zagranicą i importu gazu do Polski”.

[6] Sikora M., Sikora A., „Nadchodzą ciekawe czasy?”, CIRE, 4.07.2016- http://www.cire.pl/item,131532,2,0,0,0,0,0,nadchodza–ciekawe-czasy.html.

[7] Sikora A., Sikora M., „Quo vadimus?”, CIRE, 27.02.2017 – http://cire.pl/item,141968,13,0,0,0,0,0,quo-vadimus-.html.

[8] https://energy.gov/articles/us-department-energy-authorizes-golden-pass-export-liquefied-natural-gas-golden-pass.

[9] http://blogs.platts.com/2017/04/28/us-natgas-could-put-squeeze-on-lng/.

[10] Ibidem.

[11] Sikora A., Sikora M., „LNG wyrusza na poszukiwanie nowych rynków”, CIRE, 21.01.2016 http://www.cire.pl/item,123748,2,0,0,0,0,0,lng-wyrusza-na-poszukiwanie-nowych-rynkow.html.

[12] Sikora A., Sikora M., „Gaz ziemny – Rosja łatwo nie odda swojej strefy wpływów”, CIRE, 24.10.2016 – http://cire.pl/item,136160,13,0,0,0,0,0,gaz-ziemny—rosja-latwo-nie-odda-swojej-strefy-wplywow.html.

[13] http://www.gazprom.com/press/news/2017/april/article327552/.

[14] http://www.reuters.com/article/us-russia-gas-europe-idUSKBN17R12M.