Krystian Krupa, Kamil Moskwik i Marcin Roszkowski z Instytutu Jagiellońskiego przyglądają się wynikom PGE, Tauronu, Enei i Energi za pełne 12 miesięcy minionego roku.

Kontekst giełdowy: WIG vs WIG Energia, kursy akcji spółek

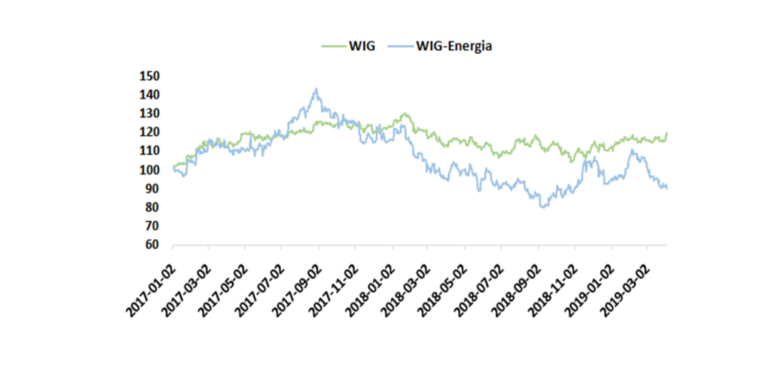

Aby uzyskać wstępny obraz giełdowej wyceny sektora elektroenergetycznego w Polsce w okresie od stycznia 2017 roku do chwili obecnej, warto prześledzić ewolucję indeksu WIG-Energia na tle indeksu WIG. Zaprezentowane na Rys. 1 trajektorie indeksów pozwalają zauważyć, iż po okresie znacznych wzrostów (styczeń 2017-sierpień 2017), kolejne 12 miesięcy (do września 2018) w przypadku WIG-Energia upłynęło w trendzie spadkowym. Następne miesiące charakteryzowały się fluktuacją indeksu, z ponowną silną tendencją spadkową zaobserwowaną w pierwszych miesiącach 2019 roku.

W efekcie, od stycznia 2017 roku do początku kwietnia 2019 indeks WIG Energia stracił na wartości ok. 10 procent, natomiast od stycznia 2018 do początku kwietnia 2019 – ok. 27 procent. Dla porównania, w analogicznym okresie (tj. styczeń 2018-kwiecień 2019), wycena indeksu WIG zmniejszyła się o ok. 6 procent.

Rys. 1. Porównanie notowań indeksów WIG i WIG-Energia (02.01.2017 = 100)

Źródło: opracowanie IJ na podstawie danych Giełdy Papierów Wartościowych

Biorąc pod uwagę, iż skład WIG-Energia uwzględnia kluczowe podmioty zajmujące się wytwarzaniem, dystrybucją i sprzedażą energii elektrycznej (PGE, Tauron, Enea, Energa, CEZ, EC Będzin, Polenergia, ZEPAK, ZEW Kogeneracja), indeks ten można uznać za reprezentanta kondycji branży wzdłuż całego łańcucha wartości. Jednocześnie, ze względu na wagę podmiotów w ramach indeksu dalsza analiza oparta będzie głównie o kluczowych graczy, tj. PGE, Tauron, Eneę i Energę.

Analizując notowania akcji czterech ww. największych graczy krajowej energetyki (Rys. 2), można zaobserwować, iż po początkowym okresie wzrostów – trwającym ok. 8 miesięcy roku 2017 – energetyczne walory przez większą część roku 2018 znajdowały się pod wpływem niedźwiedzia. Pomimo wzrostów w końcówce roku 2018, początkowe miesiące roku 2019 wskazują na powrót do trendu spadkowego.

Warto zauważyć, że od stycznia 2018 roku do początku kwietnia 2019 roku, spółki straciły na wartości odpowiednio: Tauron – 40 procent, Energa – 35 procent, Enea – 30 procent, PGE – 22 procent.

Rys. 2. Porównanie notowań akcji spółek elektroenergetycznych (02.01.2017 = 100, kursy skorygowane o dywidendy)

Źródło: opracowanie własne na podstawie danych Giełdy Papierów Wartościowych

Zaobserwowane powyżej zjawiska w zakresie wyceny polskiej elektroenergetyki w naturalny sposób prowadzą do pytania o przyczyny tego stanu rzeczy. Przed przejściem do dalszej części analizy warto nadmienić, że rynek giełdowy to nie tylko fundamenty i „twarde” liczby, ale też w dużej mierze emocje i behawioryzm. Niemniej jednak, zaobserwowane trendy spadkowe wydają się na tyle silne, że przypisywanie ich emocjom nie wydaje się do końca uzasadnione. Z tego względu, aby poszukać przyczyn powyższych spadków, analizie poddane zostaną najnowsze wyniki grup energetycznych, a także kluczowe czynniki otoczenia determinujące kondycję elektroenergetyki i jej zdolność do tworzenia wartości, stanowiącej fundamentalne źródło wyceny giełdowej.

Kluczowe wyniki operacyjne PGE, Tauronu, Enei i Energi

W przypadku większości kluczowych parametrów operacyjnych charakteryzujących działalność polskich grup elektroenergetycznych (Tab. 1) można zaobserwować tendencje wzrostowe, które wpisują się we wzrost krajowego zużycia energii elektrycznej w 2018 roku (170,9 TWh, względem 168,1 TWh za rok 2017).

Najwyższe wzrosty w obszarze produkcji energii elektrycznej oraz sprzedaży energii elektrycznej odbiorcom końcowym odnotowały Enea oraz PGE (odpowiednio 26 procent r/r i 16 procent r/r w przypadku produkcji oraz odpowiednio 13 procent r/r i 5 procent r/r w przypadku sprzedaży).

Pomimo wspomnianego wzrostu zapotrzebowania w kraju, w analizowanym zestawieniu spadki w zakresie produkcji energii elektrycznej oraz sprzedaży energii elektrycznej odbiorcom końcowym odnotowały Tauron oraz Energa (odpowiednio -12 procent r/r i -9 procent r/r w przypadku produkcji oraz odpowiednio -1 procent r/r i -4 procent r/r w przypadku sprzedaży).

W przypadku obszaru dystrybucji energii elektrycznej, wszystkie grupy odnotowały stabilny wzrost wolumenu (między 1 a 3 procent r/r).

Tab. 1. Kluczowe wyniki operacyjne PGE, Tauronu, Enei i Energi za rok 2017 i 2018

*Tauron, Energa – produkcja brutto, PGE, Enea – produkcja netto. W przypadku PGE wolumeny produkcji uwzględniają produkcję pochodzącą z przejętych aktywów EDF Polska. W przypadku Enei wolumeny produkcji uwzględniają pracę nowego bloku nr 11.

Źródło: opracowanie IJ na podstawie raportów rocznych

Kluczowe wyniki finansowe PGE, Tauronu, Enei i Energi

Przegląd kluczowych parametrów finansowych charakteryzujących działalność polskich grup elektroenergetycznych (Tab. 2) pozwala zauważyć umiarkowany (Tauron, 4 procent r/r) lub znaczny (PGE, 12 procent r/r oraz Enea, 11 procent r/r) wzrost przychodów ze sprzedaży. Spadek przychodów ze sprzedaży (-2 procent r/r) odnotowała Energa.

W kontraście do powyższych obserwacji w zakresie przychodów, wszystkie polskie grupy elektroenergetyczne odnotowały spadek wyniku EBITDA, a także spadek rentowności EBITDA. Zjawisko to można interpretować jako pogorszenie ogólnej efektywności ekonomicznej, w tym zwłaszcza w zakresie zdolności do generowania przepływów pieniężnych (EBITDA stanowi ich przybliżone odzwierciedlenie).

Uwagę przyciąga także skala spadków wyniku na poziomie operacyjnym (EBIT) oraz wyniku netto, jak również wzrosty wskaźnika dług netto / EBITDA, które interpretować można jako pogorszenie zdolności grup do obsługi zadłużenia przez generowane przepływy pieniężne.

Tab. 2. Kluczowe wyniki finansowe PGE, Tauronu, Enei i Energi za rok 2017 i 2018

Źródło: opracowanie własne na podstawie raportów rocznych

Kluczowe czynniki wpływające na EBITDA polskiej elektroenergetyki za rok 2018

Rys. 3 prezentuje kluczowe obszary składające się na wynik EBITDA polskich grup elektroenergetycznych. W przypadku PGE i Enei, kluczowymi obszarami budującymi EBITDA za rok 2018 są Wytwarzanie oraz Dystrybucja. W przypadku Tauron i Energi, wynik EBITDA roku 2018 tworzony jest przede wszystkim przez Obszar Dystrybucji.

Rys. 3. Kluczowe obszary generujące wynik EBITDA polskich grup elektroenergetycznych [mPLN]w roku 2017 oraz w roku 2018

*Wytwarzanie obliczone zostało jako suma EBITDA obszarów związanych z łączną produkcją energii elektrycznej (wydobycie, wytwarzanie w źródłach konwencjonalnych, wytwarzanie w źródłach odnawialnych).

Źródło: opracowanie własne na podstawie raportów rocznych

Spadki EBITDA odnotowane przez polskie grupy elektroenergetyczne (Tab.2) w naturalny sposób prowadzą do pytania o kluczowe przyczyny tego stanu rzeczy. Zestawienie najważniejszych czynników wpływających na wynik EBITDA Obszaru Wytwarzania, Obszaru Dystrybucji i Obszaru Sprzedaży prezentują odpowiednio poniższe tabele (Tab. 3, 4 oraz 5)

Tab. 3. EBITDA Obszaru Wytwarzanie (Wydobycie, Wytwarzanie Konwencjonalne, OZE)

– zmiany w roku 2018 względem roku 2017

* W roku 2018 Tauron odnotował wzrost gotówkowego kosztu produkcji węgla o 66 PLN/Mg

(z poziomu 204 PLN/Mg do 269 PLN/Mg).

**Bez uwzględnienia rezerwy na świadczenia pracownicze (zdarzenie o charakterze jednorazowym), szacowana EBITDA za rok 2018 wyniosłaby 294 m PLN (zamiast 524 m PLN), co oznacza spadek o ok. 160 mPLN (-35 procent).

Źródło: opracowanie własne na podstawie raportów rocznych

Jak wynika z powyższego zestawienia (pomijając czynniki o charakterze jednorazowym), kluczowymi przyczynami spadku EBITDA Obszaru Wytwarzania wykazanymi przez większość grup (poza Eneą) były czynniki związane ze wzrostem kosztów paliw, a także wzrost uprawnień do emisji CO2. W powyższym kontekście warto przeanalizować rozwój kosztów węgla kamiennego w Polsce oraz notowań uprawnień do emisji CO2 na przestrzeni roku 2018, a także prześledzić ewolucję wskaźnika Clean Dark Spread (CDS), ilustrującego – w ujęciu średnim dla rynku – efektywność wytwarzania energii elektrycznej i będącego pochodną cen paliwa, uprawnień do emisji dwutlenku węgla oraz cen hurtowych energii elektrycznej (Rys.4).

Na przestrzeni od stycznia do grudnia 2018 roku, indeks cen węgla kamiennego dla energetyki (tzw. PSCMI 1) wzrósł z poziomu 10,4 PLN/GJ do poziomu 11,1 PLN/GJ (ok. 6,6 procent), a w okresie sierpień 2018-listopad 2018 oscylował nawet między poziomami 11,3-11,4 PLN/GJ. Rok 2018 był okresem silnych wzrostów notowań uprawnień do emisji CO2, które w styczniu 2018 kosztowały średnio 8,8 EUR/Mg, podczas gdy w grudniu 2018 ich średnia miesięczna cena przekroczyła 25,5 EUR/M (wzrost o 168,3 procent).

W ślad za wzrostami cen węgla oraz CO2 w roku 2018, istotnych wzrostów doświadczyły ceny energii na rynku hurtowym (np. cena terminowa BASE_Y) – z poziomu 179,0 PLN/MWh w styczniu 2018 roku do ok. 282,0 PLN/MWh w grudniu 2018, przy czym najwyższe ceny BASE_Y+1 notowano w okresie wrzesień 2018-grudzień 2018.

Po okresie znaczącego spadku Clean Dark Spread w pierwszej połowie 2018 roku (poniżej 30,0 PLN/MWh, względem ok. 40,0-45,0 PLN/MWh w roku 2017), wzrosty hurtowych cen energii elektrycznej przełożyły się na wzrost CDS do poziomów 70,0-80,0 PLN/MWh w okresie wrzesień 2018-grudzień 2018. Od początków roku 2019 CDS wykazuje tendencję spadkową (do poziomu nieznacznie poniżej 50,0 PLN/MWh), co wiąże się głównie ze spadkami cen hurtowych energii elektrycznej, przy utrzymujących się wysokich cenach paliwa (11,9 PLN/MWh) oraz CO2 (20,6 EUR/Mg).

Rys. 4. Miesięczna dekompozycja* hurtowej ceny energii elektrycznej BASE na koszt paliwa, uprawnień do emisji dwutlenku węgla oraz Clean Dark Spread [PLN/MWh]

*Obliczenia wykonano dla sprawności wytwarzania netto 34% oraz emisyjności netto dwutlenku węgla rzędu 1,011 Mg/MWh.

Źródło: opracowanie IJ na podstawie danych Towarowej Giełdy Energii oraz CIRE.pl

Równolegle do CDS, warto prześledzić jego ewolucję w ujęciu względnym – tj. w odniesieniu do ceny hurtowej energii elektrycznej – obrazującą orientacyjną rentowność 1. stopnia w zakresie wytwarzania energii elektrycznej (Rys.5).

Rys. 5.Średnia sektorowa rentowność wytwarzania energii elektrycznej w Polsce [%]

Rentowność wytwarzania energii elektrycznej w Polsce (mierzona jako CDS w odniesieniu do ceny energii) charakteryzuje się zauważalnym trendem spadkowym, który pomimo epizodycznych wzrostów w ostatnich miesiącach 2018 roku powrócił do poziomu 18 procent (przy średniej wielookresowej od początku 2017 roku wynoszącej 22 procent).

Oprócz analizy czynników kształtujących EBITDA w zakresie wytwarzania energii elektrycznej, warto zapoznać się ze zjawiskami kształtującymi EBITDA działalności dystrybucyjnej (Tab. 4) oraz sprzedażowej (Tab. 5).

Tab. 4. EBITDA Obszaru Dystrybucja – zmiany w roku 2018 względem roku 2017

Źródło: opracowanie własne na podstawie raportów rocznych

Jak wynika z powyższego zestawienia (pomijając czynniki o charakterze jednorazowym), kluczowymi przyczynami wzrostu EBITDA Obszaru Dystrybucja (poza Energą) był przede wszystkim wzrost wolumenu dystrybuowanej energii.

Czynniki związane z kosztami pracowniczymi (z których część można zaklasyfikować jako zdarzenia o charakterze jednorazowym) były przyczyną spadku EBITDA w przypadku Energi oraz przyczyniły się do zmniejszenia skali wzrostu EBITDA Obszaru Dystrybucja w Enei.

Tab. 5. EBITDA Obszaru Sprzedaż – zmiany w roku 2018 względem roku 2017

Jak wynika z powyższego zestawienia (pomijając czynniki o charakterze jednorazowym), kluczową przyczyną spadku EBITDA Obszaru Sprzedaż była ujemna marża na sprzedaży energii (poza Energą).

Czynnikiem o charakterze jednorazowym – natury legislacyjnej – była konieczność utworzenia rezerwy na umowy rodzące obciążenia związane z wejściem w życie Ustawy o zmianie ustawy o podatku akcyzowym oraz niektórych innych ustaw. Dodatkowo, czynnikiem jednorazowym w przypadku Tauron była rezerwa na skutek wejścia w życie Porozumienia zawartego pomiędzy TAURON i PGNiG w zakresie umowy gazowej i elektrycznej dotyczących projektu budowy bloku gazowo-parowego Elektrociepłownia Stalowa Wola.

Krótka konkluzja i kierunek strategiczny

Polska elektroenergetyka w zakresie wytwarzania pozostaje nadal silnie (ok. 77,0%) zależna od węgla [1] , co w obliczu rosnących kosztów tego paliwa, jak również w obliczu polityki klimatycznej Unii Europejskiej (dążenie do dekarbonizacji implikujące spodziewane dalsze wzrosty cen uprawnień do za emisji CO2) naraża krajowych graczy na ryzyko erozji wartości wyrażanej wskaźnikiem EBITDA dla Obszaru Wytwarzania.

Dystrybucja energii elektrycznej – jako segment regulowany – charakteryzuje się stabilnością i przewidywalnością EBITDA. Obszar Sprzedaż – stanowiący w przypadku polskiej elektroenergetyki w roku 2018 nie więcej niż 10,0% EBITDA grupy – jest silnie podatny na wahania marży (będące wynikiem wysokiego stopnia konkurencji w tym obszarze), jak również na wpływ czynników o charakterze jednorazowym.

Biorąc pod uwagę powyższe uwarunkowania we wszystkich trzech obszarach, jak również fakt, że energetyka nie jest w stanie opierać się tylko na sieciach elektroenergetycznych (EBITDA generowana w segmencie dystrybucji), kluczowym wydaje się podjęcie działań mających szansę pozwolić na odbudowę wartości w obszarze wytwarzania i sprzedaży.

W tym celu polskie spółki energetyczne powinny stworzyć i realizować strategie spójną na poziomie państwa zmierzają do odbudowy oraz znalezienia nowych źródeł wartości, a także uzyskania i utrzymania konkurencyjności na europejskim rynku energii. Kluczowymi czynnikami umożliwiającymi realizację powyższych postulatów wydaje się być dywersyfikacja źródeł energii (w kierunku nisko- oraz zeroemisyjnym), a także inwestycje w innowacyjne projekty, przy jednoczesnym uwzględnianiu światowych megatrendów.

Finalnie, kolejnym czynnikiem pozwalającym na długofalowe zorientowanie polskiej elektroenergetyki na budowanie wartości wydaje się być rozwój zarządzania opartego o analitykę (w tym big data), rozwój umiejętności coraz szybszej adaptacji (zarządzanie w duchu agile), jak również budowanie nowoczesnych, innowacyjnych rozwiązań w zakresie technologii sieciowych oraz interakcji z klientem.

[1] Według danych PSE, za rok 2018 elektrownie zawodowe na węgiel kamienny i brunatny, wytworzyły w Polsce łącznie ok. 77% energii elektrycznej. Obliczenie nie uwzględnia elektrowni przemysłowych, z których większość opalana jest węglem lub kilkoma paliwami, co powoduje trudności w jednoznacznej klasyfikacji.

Wyrażone w artykule opinie stanowią wyłącznie prywatne opinie Autorów i nie odzwierciedlają one stanowiska lub opinii jakichkolwiek organizacji współpracujących lub mogących współpracować z Autorami.