Przy okazji postępów jedynego nowego projektu LNG w Rosji, który idzie naprzód, Jamał LNG, pojawiło się wiele spekulacji na temat możliwego zagrożenia dla polskiego gazoportu. Sam operator terminalu przyznaje, że celuje jednak w Azję, bo ma o co walczyć – pisze redaktor naczelny BiznesAlert.pl Wojciech Jakóbik.

Cel: Azja

– Praktycznie cały wolumen LNG został już rozdysponowany w zgodzie z kontraktami długoterminowymi i innymi na rynek azjatycki. Yamal LNG (oficjalna nazwa – przyp. Red.) zakontraktował 2,5 mln ton LNG rocznie z Gas Natural Fenosa – przekazało portalowi BiznesAlert.pl biuro prasowe Novateku w Rosji.

Projekt Yamal LNG zakłada budowę terminalu o przepustowości 16,5 mln ton rocznie. Partnerami przy nim są rosyjski Novatek (60 procent), chińskie CNPC i francuski Total (po 20 procent), a także chiński Fundusz Jedwabnego Szlaku. Już sam dobór udziałowców wskazuje kierunek dostaw. Obecność francuskiej firmy to pozostałość po jej śmiałych planach wydobycia z Rosjanami ze złoża Sztokman, które nie doszło ostatecznie do skutku. Chińczycy wchodzą z akcjami firmy gazowej CNPC oraz pieniędzmi własnego Funduszu, bo liczą na tanie LNG z Rosji.

Perspektywy chińskiego rynku LNG są obiecujące. Import LNG do Państwa Środka wzrósł w czerwcu rok do roku o 95 procent. Chińczycy sprowadzili 3,12 mln ton. W okresie styczeń-czerwiec import gazu skroplonego wzrósł o 45 procent do 19 mln ton. Większość dostaw pochodziła z Australii i Kataru. Chiny to obecnie trzeci importer LNG na świecie.

Według obliczeń think tanku przy CNPC do 2030 roku konsumpcja gazu ziemnego w Chinach ma rosnąć o średnio 8,1 procent w porównaniu ze średnim globalnym wzrostem o 2,1 procent. Część tego rynku mogłaby przypaść Rosjanom. Według Międzynarodowej Agencji Energii w następnych pięciu latach Chiny będą odpowiadały za 40 procent globalnego wzrostu zapotrzebowania na gaz ziemny na świecie. Ten trend wesprze agenda promocji czystej energetyki w Państwie Środka. Najbardziej popularnym medium ma być LNG, ze względu na słabe perspektywy rozwoju wydobycia gazu, w tym łupkowego, w Państwie Środka, które mimo to jest trzecim liderem wydobycia niekonwencjonalnego po USA i Kanadzie. Zapasy gazu łupkowego w Chinach są szacowane na 764,3 mld m sześc.

Chiny to kierunek ciekawszy niż Japonia, która jest pierwszym importerem, ale przyjęła politykę zmniejszania zależności od importu poprzez powrót do energetyki jądrowej i rozwój OZE. Według Institute of Energy Economics Japan import LNG do Japonii ma spaść w roku fiskalnym 2017 o 3,1 procent do 82,1 mln ton. Do końca roku fiskalnego 2018 spadek ma wynieść 2,3 procent do 80,3 mln ton. To wszystko stanie się przy założeniu, że 10 z 19 reaktorów jądrowych wyłączonych po katastrofie w Fukushimie zostanie przywróconych do pracy do marca 2018 roku. To nie jest jednak pewne. Trend ma jednak wzmocnić spowalniający wzrost PKB szacowany na 1,4 w 2017 roku i 1,1 w 2018 roku fiskalnym. Zapotrzebowania na gaz nie zmienia na razie śmiały projekt gazociągu Sachalin-Hokkaido, który nadal nie zszedł z desek kreślarskich.

Cel: Biznes i polityka

Realizacja projektu Yamal LNG rozpoczęta w 2013 roku napotkała na szereg wyzwań. Podstawowe to trudne warunki atmosferyczne w obszarze arktycznym, w którym miał powstać gazoport. Wymagało to wywiercenia ponad 200 otworów na pale stabilizujące konstrukcje w wiecznej zmarzlinie. Należało także rozwiązać problemy logistyczne związane z odległością obiektu od zabudowań mieszkalnych. Z tego względu zbudowano port i lotnisko w Sabetcie. Będzie on służył odbiorowi sprzętu na budowę, a w przyszłości dostawom LNG.

Największym jednak wyzwaniem dla projektu było wprowadzenie sankcji wobec Rosji w związku z nielegalną aneksją Krymu i agresją na wschodzie Ukrainy. W lipcu 2014 roku został nimi personalnie objęty ówczesny prezes Novateku, Giennadij Timczenko, a także firma, którą w ten sposób wykluczony ze współpracy z zachodnimi partnerami. Mimo to francuski Total nie zrezygnował z udziału w przedsięwzięciu, a jego organizatorzy twierdzą, że sankcje nie będą miały wpływu na terminarz.

Na potrzeby Yamal LNG zaprojektowano flotę piętnastu tankowców-lodołamaczy o pojemności 170 tysięcy metrów sześc. Pierwszy statek na zamówienie Sowkomflotu dotarł do Sabetty pod koniec 2016 roku ze stoczni Daewoo w Korei Południowej za cenę 320 mln dolarów. Dziewiczy rejs tankowca-lodołamacza Christophe de Margerie, nazwanego imieniem tragicznie zmarłego szefa francuskiego Totalu, odbył się 30 marca, kiedy dotarł on do Sabetty po testach. To statek klasy ARC-7 o pojemności 173,600 metrów sześc. Został zaprojektowany specjalnie w celu pokonywania szlaku od Yamal LNG, przez Zatokę Ob, po Morze Karskie. Może łamać lód o grubości do 2,1 metra i pływać z LNG przez cały rok w kierunku zachodnim, a także od lipca do grudnia we wschodnim. Północny szlak dostaw przez wody okalające Rosję od północy pozwala skrócić czas dostaw z 30 do 15 dni. 16 sierpnia Christophe de Margerie z powodzeniem przepłynął przez ten szlak o długości ponad 4000 km. Zajęło mu to jednak 19, a nie 15 dni. Wciąż jednak czas podróży był krótszy o około 30 procent niż przez Kanał Sueski.

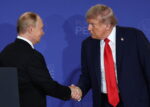

Rozwój dostaw przez Północny Szlak ma znaczenie polityczne dla Federacji Rosyjskiej. Prezydent Władimir Putin przekazał w liście do uczestników Rady Arktycznej z 30 sierpnia 2017 roku, że zrównoważona architektura bezpieczeństwa w Arktyce pomoże przezwyciężyć podziały i uwzględnić interesy wszystkich stron zainteresowanych eksploatacją tego obszaru. W tym kontekście wymienił projekt Yamal LNG jako symbol skutecznej współpracy multilateralnej. Jego zdaniem tylko podejście zaprezentowane przy tym przedsięwzięciu pozwoli podjąć skuteczny dialog o przyszłości Arktyki.

Region jest ważny nie tylko ze względu na tamtejsze złoża ropy i gazu, które mogą stanowić do kilkudziesięciu procent światowych zasobów. Rosjanie potrzebują ich, by uzupełniać stopniowo wyczerpujące się stare złoża i utrzymać poziom wydobycia, a razem z nim przychodów do budżetu. Arktyka jest jednak ważna także z punktu widzenia strategii militarnej. Bazy wojskowe na terenie Rosji są rozsiane wzdłuż całej linii koła podbiegunowego. W celu zarządzania tym potencjałem w 2014 roku Rosjanie stworzyli Arktyczne Połączone Dowództwo Strategiczne. W 2015 roku przeprowadzili w Arktyce ćwiczenia wojskowe z użyciem sprzętu projektowanego specjalnie na potrzeby działań w tamtejszych warunkach pogodowych.

Los projektu będzie miał zatem znaczenie ekonomiczne i polityczne dla rosyjskiej działalności w Azji oraz Arktyce. Jest to jasny punkt na zaciemnionej mapie innych projektów eksportowych Rosji. Rozbudowa terminalu LNG na wyspie Sachalin (Sachalin 2, Gazprom z Shellem, Mitsui, Mitsubishi, 10,5-15 mln ton rocznie) dzięki wydobyciu ze złoża Jużno Kirinskoje nie może iść naprzód przez to, że współpracę z Shellem blokują sankcje USA wobec tego projektu. Terminal na Sachalinie (Far East LNG – Rosnieft, Exxon Mobil, 5 mln ton rocznie) nie powstaje przez spór o dostęp do gazociągów wyspy z operatorem Sachalin Energy należącym do Gazpromu, niemożliwość kontynuacji współpracy z amerykańskim Exxon Mobil ze względu na sankcje USA wobec Rosnieftu, a także malejącą rentowność projektów eksportowych LNG w obliczu rosnącej nadpodaży. Podobnie jest w przypadku projektu Władywostok LNG (Gazprom, 10 mln ton rocznie). Gazprom sam przyznaje, że obecnie nie jest to dla niego priorytetowy projekt.

Rozwój eksportu LNG z Rosji na rynek azjatycki będzie miał znaczenie dla losu projektów gazociągów do Chin. Gazprom chce uruchomić dostawy przez gazociąg Siła Syberii (do 38 mld m sześc. rocznie) 20 grudnia 2019 roku i twierdzą, że zdążą z terminem. Mimo to nie jest jasne, czy strony porozumiały się ostatecznie odnośnie podziału kosztów budowy oraz ceny dostaw. Ze względu na niepewność tego projektu, zbyt wczesna byłaby analiza potencjału przedmiotu memorandum o porozumieniu Gazprom-CNPC w postaci Siły Syberii 2, czyli gazociągu do Chin (do 30 mld m3 rocznie) czerpiącego z bazy surowcowej oferowanej obecnie Europie. Jeżeli Rosjanie rozwiną eksport LNG przyszłość gazociągów do Państwa Środka będzie bardziej wątpliwa. Perspektywy rozwoju sektora gazu skroplonego są jednak ważne dla Rosjan z dwóch wymienionych wyżej powodów: ekonomia i polityka.

Cel: współpraca z Gazpromem

W polskich mediach pojawiła się jednak pokusa, aby stwierdzić, że skoro jedynym projektem LNG z potencjałem jest Yamal LNG Novateku, to oznacza nieuchronną konkurencję z byłym monopolistą z którym ta spółka ściera się na rynku wewnętrznym. Liberalizacja eksportu LNG pozwala na sprzedaż gazu skroplonego za granicą innym firmom, niż mający wyłączność na eksport gazociągami Gazprom.

Nie jest to jednak uprawniona teza. Należy ponownie przypomnieć, że baza surowcowa dla Yamal LNG należy do koncernu z Petersburga. Chodzi o złoże Południowe Tambejskoje w pobliżu portu w Sabetcie. W 2012 roku Novatek i Gazprom podpisały memorandum o powołaniu joint venture (Gazprom – 75 procent, Novatek – 25 procent akcji) zajmujące się eksploatacją złóż tambejskich na potrzeby Yamal LNG. W założeniu ma potencjał wydobycia pozwalający na eksport do 20 mln ton LNG rocznie. Spółka miała także wydobywać gaz z Półwyspu Gydańskiego. Chodzi o złoże Sztokman, które ostatecznie zostało opuszczone ze względu na brak opłacalności wydobycia. Gazprom i Novatek są partnerami przy Yamal LNG i to gaz tego samego dostawcy, który śle do Polski surowiec Gazociągiem Jamalskim będzie docierał do odbiorców gazu skroplonego z Jamału.

Wnioski dla Polski

Z polskiego punktu widzenia projekt Yamal LNG będzie miał małe znaczenie strategiczne. Jest istotny dla dyskusji o Arktyce i zwróci Rosji do Azji. Polacy nie mogą jednak liczyć na rywalizację Gazpromu i Novateku, ale raczej przygotować się na bardziej wyszukaną strategię Rosji wykorzystującą ich współpracę, która nie musi wykluczać wizerunkowej gry w rywalizację. Nie należy się jednak spodziewać, że kaczki dziennikarskie o wojnie pomiędzy spółkami znajdującymi się pod całkowitą kontrolą Kremla zamienią się rychło w rzeczywistość. Ten pomysł wraca okresowo jak informacje o bliskiej detronizacji Gazpromu w sektorze eksportu gazu przy użyciu gazociągów. Nigdy nie wszedł dotąd w fazę realizacji. Jeżeli Kreml nie planuje niespodzianek, stan gry na tym odcinku nie ulegnie zmianie.