Według najnowszych danych Refinitiv Eikon (Thomson Reuters), w marcu Europa pozostanie głównym odbiorcą amerykańskiego LNG (Rys. 1). W lutym, głównie przez problemy z pogodą i przerwy techniczne, 29 metanowców zostało załadowanych LNG w terminalach w USA. Natomiast w marcu mówimy już o 14, a to jeszcze nie połowa miesiąca – piszą Andrzej i Mateusz Sikora z Instytutu Studiów Energetycznych Sp. z o. o.

Według najnowszych danych Refinitiv Eikon (Thomson Reuters), w marcu Europa pozostanie głównym odbiorcą amerykańskiego LNG (Rys. 1). W lutym, głównie przez problemy z pogodą i przerwy techniczne, 29 metanowców zostało załadowanych LNG w terminalach w USA. Natomiast w marcu mówimy już o 14, a to jeszcze nie połowa miesiąca.

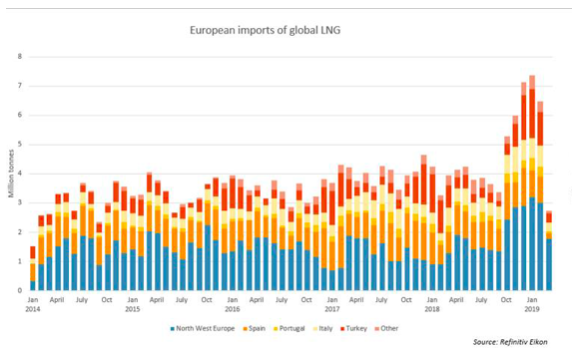

Z lutowych przerw technicznych skorzystał rosyjski Novatek, z terminala Yamal LNG dostarczono do Europy 19 transportów o łącznym wolumenie 1,41 mln t LNG. Z USA dopłynęło do Europy 9 transportów dostarczając tylko 0,64 mln t LNG (najmniej od listopada 2018). Katar dostarczył 18 transportów o łącznym wolumenie 1,33 mln t LNG. Po raz pierwszy w historii, Rosja stała się więc głównym dostawcą LNG do Europy w lutym 2019 r. (Rys. 2). I mówimy tu o rynku transakcji natychmiastowych tzw. „spot”, wskazywaliśmy już na takie możliwości 2015/16 roku.

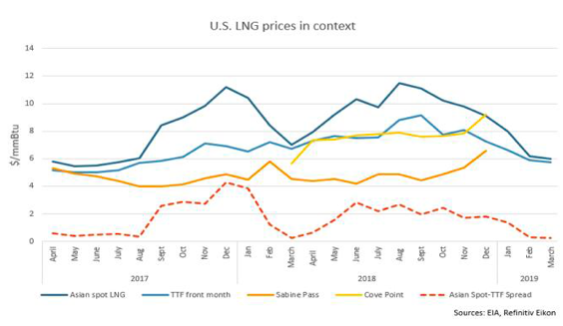

LNG to towar (commodity) jak ropa naftowa, węgiel, cukier, banany. Bezpośredni wpływ na zwiększone ilości LNG z USA czy z Rosji w Europie ma przede wszystkim cena. Pod koniec pierwszego tygodnia marca, cena gazu ziemnego na holenderskiej giełdzie TTF uznawanej za tzw. benchmark dla Europy Zachodniej wynosiła 5,60 dol./mmBtu w porównaniu do 5,80 dol./mmBtu, ceny spot za LNG na rynku azjatyckim (Rys. 3).

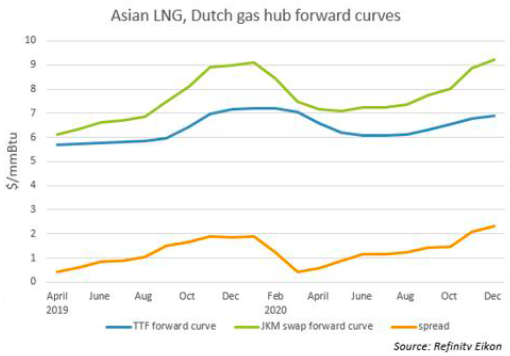

Oznacza to, że tzw. spread między tymi cenami wynosił niewiele ponad 0,20 dol./mmBtu (ok. 4 dol./mmBtu notowano zeszłej zimy), co w efekcie nie pozwala pokrywać kosztów frachtu (wspominaliśmy już o tym). Słaby ekonomicznie spread cenowy, nie przekraczający 2 dol./mmBtu jest obecnie prognozowany nawet do października 2020, a 1 dol./mmBtu może pojawić się dopiero w sierpniu 2019 r. (Rys. 4).

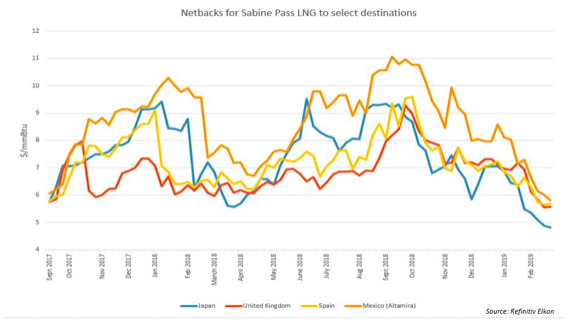

Wyliczone zwroty z inwestycji (netback) zawierające w sobie zebrane, wszystkie koszty, pokazują ile może zarobić sprzedawca LNG z terminala Sabine Pass kierując transport na różne rynki. Z obliczeń wynika, że to właśnie Europa (Wielka Brytania i Hiszpania) oraz Meksyk (tu głównym konkurentem jest cena z amerykańskich gazociągów) są znacznie bardziej korzystne cenowo niż Azja (Japonia) (Rys. 5 i Rys. 6).

Na obecnej sytuacji na rynkach LNG korzysta również PGNiG, która według przekazywanych informacji zakupiła już w tym roku 4 transporty spot (5 transportów spot w całym 2018 r.). Przedłużona, nietypowa jak dotychczas sytuacja na azjatyckim rynku, powoduje, że część powiązanych z LNG projektów znalazło się obecnie w tzw. zawieszeniu. Niska cena to idealny czas dla odbiorców i jednocześnie trudny czas dla sprzedawców. Silna konkurencja jest podstawą wolnego rynku, a z podobną sytuacją i niską ceną ropy naftowej rynek zderza się przecież już kolejny rok. Dostosował się do niej Chevron czy Shell, dostosuje Tokyo Gas czy Trafigura i Vitol. NextDecade już komunikuje, że w swojej ofercie dla projektu Rio Grande LNG w Teksasie ma kontrakty cenowe LNG z odniesieniem do ceny ropy (Brent-linked), ale także do TTF czy JKM (Japan Korea Marker). A Cheniere, przy całym kryzysie Trumpo-chińsko-amerykańskim, pracuje z chińskimi firmami (Sinopec) nad podpisaniem długoterminowego (20 lat) porozumienia – klasycznie, business as usual. Czekamy na pierwszy w Europie swap pomiędzy dostawami realizowanymi tankowcami LNG, a dostawami rurowymi. Pewnie bylibyśmy już ich świadkami, gdyby rynek niemiecki (największy rynek gazu ziemnego w UE) miał swoje terminale LNG, ale na to musimy jeszcze parę lat poczekać, a może warto wcześniej zająć taką pozycję?