(Prime/BiznesAlert.pl/Piotr Stępiński)

Brytyjsko-holenderski koncern energetyczny Shell w ramach transakcji przejęcia BG Group utworzy osobną spółkę odpowiedzialną za zarządzeniem aktywami gazowymi – czytamy w oświadczeniu koncernu.

W kwietniu Shell informował o osiągnięciu porozumienia w sprawie zakupu za 70 mld dolarów spółki BG Group. Jej przejęcie zwiększy potwierdzone zasoby ropy i gazu Shella o 25 procent, wolumen wydobycia o 20 procent, a także wzmocni pozycję koncernu w nowych projektach naftowych oraz gazowych, w szczególności w inwestycjach w sektorze LNG w Australii i wydobyciu głębinowym w Brazylii.

W kwietniu Financial Times powołując się na swoje źródła informował, że Shell prowadzi rozmowy o zakupie BG Group za ok. 46 mld funtów (68 mld dolarów).

Wówczas FT stwierdził, że od początku gwałtownego spadku cen na ropę w czerwcu 2014 roku pojawiały się przypuszczenia, że w sektorze naftowym dojdzie do nowej fali fuzji oraz przejęć. Podobna sytuacja była obserwowana pod koniec lat dziewięćdziesiątych i wówczas ta „fala” spowodowała transformację rynku naftowego.

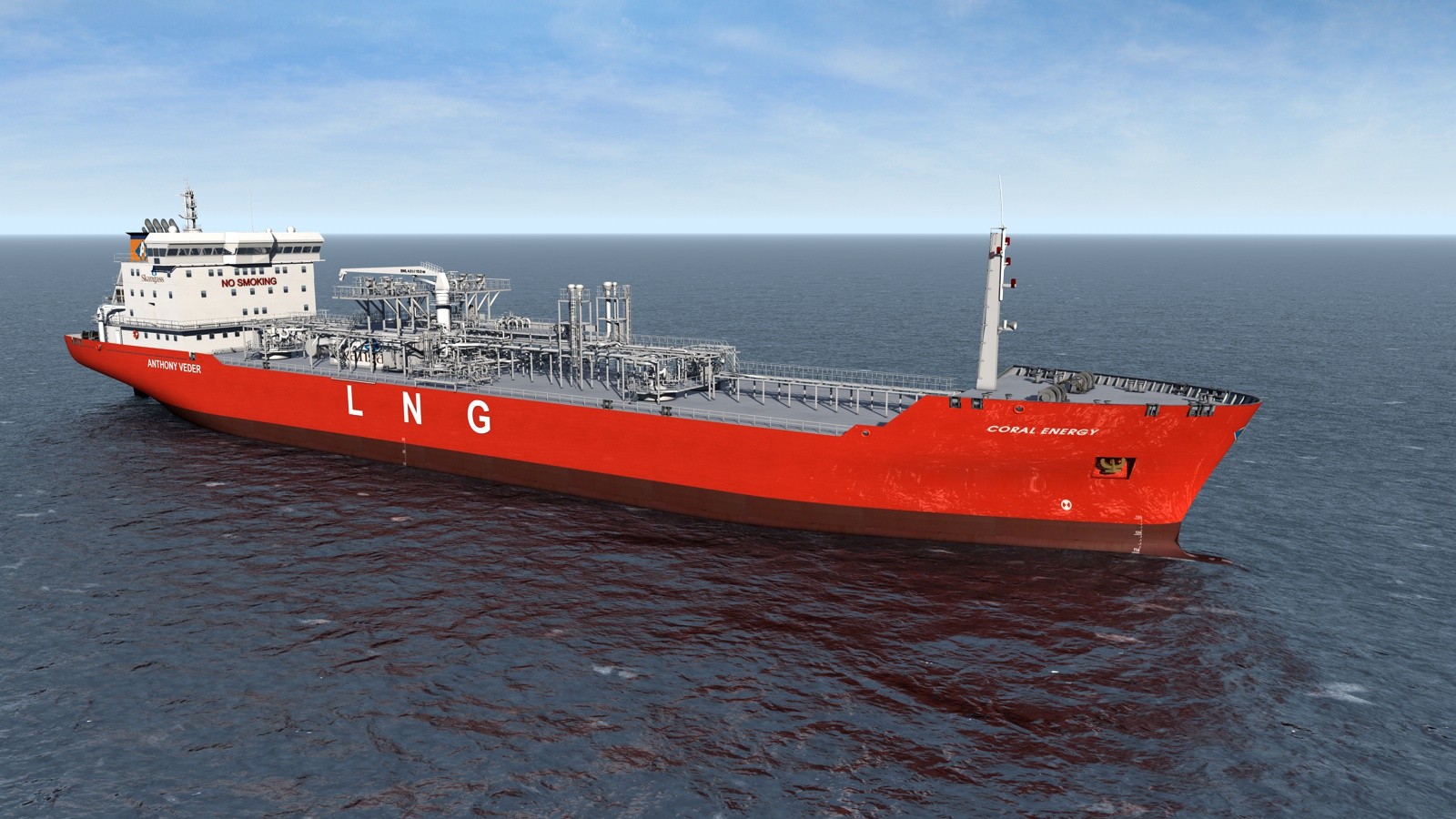

BG Group to jeden z największych producentów i handlarzy LNG. Shell zajmuje poważną pozycję w tym segmencie i według FT, jeśli transakcja doszłaby do skutku, to brytyjsko-holenderski koncern energetyczny zdominowałby światowy handel paliwem.

Na czele nowo powstałej spółki stanie Maarten Wetselaar – informuje Shell w swoim oświadczeniu opublikowanym tuż przed zaprezentowaniem zaktualizowanej strategii koncernu. Poprzez przejęcie BG Shell zamierza zaoszczędzić ok. 3,5 mld dolarów. W ocenie brytyjsko-holenderskiego koncernu transakcja zakupu BG pozostaje rentowna przy średnim poziomie ceny baryłki ropy Brent na poziomie 65 dolarów.

Ze względu na taniejącą ropę naftową Shell zamierza w tym roku zredukować wydatki całej grupy o 11 mld dolarów, w tym o 11 procent zmniejszy koszty operacyjne i aż o 20 procent inwestycje – czytamy w oświadczeniu spółki. W 2015 roku planowana jest redukcja zatrudnienia o ok. 7,5 tys. pracowników. Z tytułu sprzedaży aktywów w latach 2014-2015 koncern chce uzyskać 20 mld dolarów, w latach 2016-2018, po przejęciu BG – 30 mld dolarów.

Jak informował we wrześniu BiznesAlert.pl australijska Komisja ds. Ochrony Konsumentów oraz Konkurencji (ACCC) postanowiła do listopada odłożyć podjęcie decyzji w sprawie zakupu przez koncern Shell jego brytyjskiego konkurenta BG Group plc za 70 mld dolarów. Pierwotnie decyzja miała zostać podjęta 3 września lecz odłożono ją na 17 września.

Jednakże 17 września ACCC postanowiła ponownie opóźnić – do 12 listopada – podjęcie decyzji w tej sprawie wyrażając przy tym obawy dotyczące transakcji. W szczególności australijski regulator jest zaniepokojony tym, że może ona ograniczyć dostawy gazu dla miejscowych odbiorców i spowodować wzrost cen surowca. W związku z czym ACCC chce uzyskać dodatkowe informacje dotyczące transakcji i sytuacji na rynku..

Z kolei 2 września w swoim komunikacie prasowym Komisja Europejska, zatwierdziła wspomnianą wyżej transakcję.

Komisja uważa, że wspomniany zakup nie doprowadzi do osiągnięcia przez Shell pozycji dominującej na rynku naftowo-gazowym. Spółka nie utrudni swoim konkurentom, którzy dostarczają skroplony gaz ziemny (LNG) do państw należących do Europejskiego Obszaru Gospodarczego dostępu do mocy produkcyjnych LNG lub do infrastruktury transportowej oraz przetwórczej na Morzu Północnym.