Publikacja najnowszych wyników grup energetycznych to dobra okazja by zastanowić się, czy zauważalny trend spadkowy cen akcji PGE, Tauronu, Enei i Energi posiada uzasadnienie fundamentalne. Spółki sektora elektroenergetycznego w Polsce opublikowały niedawno wyniki za pierwsze półrocze 2018 roku (w przypadku Enei opublikowano dane wstępne, ostateczne wyniki mają ukazać się 13 września). Dokonując przeglądu najważniejszych danych finansowych i operacyjnych, warto prześledzić kluczowe czynniki wpływające na krajową energetykę, a także sprawdzić, jak czołowe podmioty branży postrzegane są przez rynek kapitałowy – piszą Kamil Moskwik i Krystian Krupa, analitycy Instytutu Jagiellońskiego.

Krajowa energetyka oczami GPW

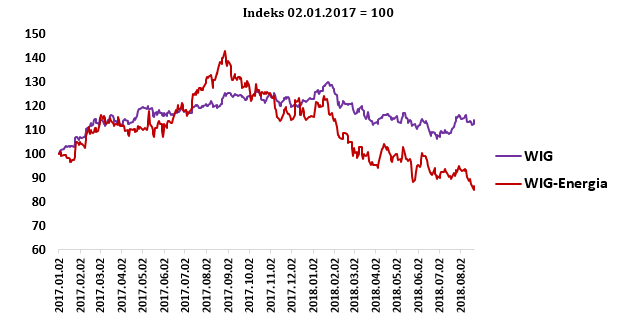

Aby uzyskać wstępny obraz giełdowej wyceny sektora elektroenergetycznego w Polsce w okresie od stycznia 2017 roku do chwili obecnej, warto prześledzić ewolucję indeksu WIG-Energia na tle indeksu WIG. Zaprezentowane na Rys. 1. trajektorie indeksów pozwalają zauważyć, iż po okresie znacznych wzrostów (styczeń – sierpień 2017 roku) ostatnie 12 miesięcy w przypadku WIG-Energia upływa w trendzie spadkowym, w efekcie którego indeks stracił na wartości ok. 38%. Dla porównania, w analogicznym okresie, tj. wrzesień 2017 – sierpień 2018, wycena indeksu WIG zmniejszyła się o ok. 8%.

Rys. 1. Indeks WIG-Energia na tle WIG

Źródło: opracowanie własne na podstawie danych Giełdy Papierów Wartościowych

Biorąc pod uwagę, iż skład WIG-Energia uwzględnia kluczowe podmioty zajmujące się wytwarzaniem, dystrybucją i sprzedażą energii elektrycznej (PGE, Tauron, Enea, Energa, CEZ, EC Będzin, Polenergia, ZE PAK, ZEW Kogeneracja), indeks można uznać za reprezentanta kondycji branży wzdłuż całego łańcucha wartości. Jednocześnie, ze względu na wagę podmiotów w ramach indeksu (ok. 88% po stronie PGE, Tauronu Enei i Energi), dalsza analiza oparta będzie głównie o kluczowych graczy.

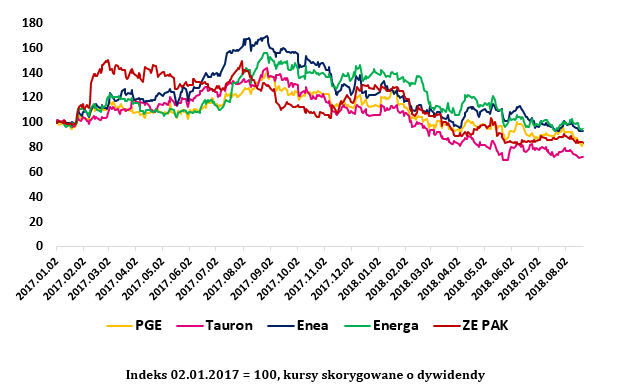

Analizując notowania akcji czterech największych graczy krajowej energetyki (Rys. 2.), można zaobserwować, iż po początkowym okresie wzrostów – trwającym ok. 8 miesięcy – energetyczne walory od niemal roku znajdują się pod wpływem niedźwiedzia. O sile tego wpływu dobitnie świadczy skala spadków – od września 2017 roku kapitalizacja Grupy Tauron zmalała o 49%, podczas gdy Enea, ZE PAK, Energa oraz PGE straciły odpowiednio 43%, 42%, 40% i 38% swej wartości.

Rys. 2. Trajektoria cen akcji polskich spółek elektroenergetycznych

Źródło: opracowanie własne na podstawie danych Giełdy Papierów Wartościowych

Zaobserwowane powyżej zjawiska w zakresie wyceny polskiej elektroenergetyki w naturalny sposób prowadzą do pytania o przyczyny tego stanu rzeczy. Przed przejściem do dalszej części analizy warto nadmienić, że rynek giełdowy to nie tylko fundamenty i „twarde” liczby, ale też w dużej mierze emocje i behawioryzm. Niemniej jednak zaobserwowane trendy spadkowe wydają się na tyle silne, że przypisywanie ich emocjom nie wydaje się uzasadnione. Z tego względu, aby poszukać przyczyn powyższych spadków, analizie poddane zostaną najnowsze wyniki grup energetycznych, a także kluczowe czynniki otoczenia determinujące kondycję elektroenergetyki i jej zdolność do tworzenia wartości stanowiącej fundamentalne źródło wyceny giełdowej.

Kluczowe wyniki operacyjne PGE, Tauronu, Enei i Energi

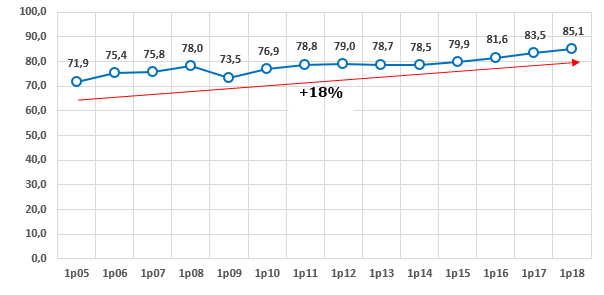

W ujęciu sumarycznym dane operacyjne PGE, Tauronu, Enei i Energi zaprezentowane w Tab. 1. (poniżej) wskazują na wzrost wolumenów produkcji, dystrybucji oraz sprzedaży energii elektrycznej przez analizowane grupy. Powyższe zjawiska traktować można jako odzwierciedlenie wykazanego przez PSE wzrostu krajowego zużycia energii elektrycznej za okres styczeń – czerwiec 2018, które w porównaniu do 1p2017 wzrosło z poziomu 83,5 TWh do poziomu 85,1 TWh (+1,9%) i było najwyższe od 2005 roku (Rys. 3).

Rys. 3. Krajowe zużycie energii elektrycznej za pierwsze półrocze w latach 2005–2018

W ujęciu indywidualnym istotnych spadków doświadczył jedynie Tauron oraz Energa – w przypadku Tauronu wolumen produkcji zmniejszył się o 20% rdr., natomiast w przypadku Energi spadek nastąpił w zakresie wolumenu produkcji (-8%) oraz sprzedaży (-1%).

Warto także nadmienić, że wykazany przez PGE wzrost produkcji za 1p2018 wynika z ujęcia wolumenów wygenerowanych przez przejęte aktywa EDF Polska (5,2 TWh), natomiast wzrost produkcji w przypadku Enei to efekt pracy nowego bloku nr 11 w Elektrowni Kozienice (według danych PSE, generacja bloku 11 za 1p2018 wyniosła ok. 2,3 TWh) oraz uwzględnienia wolumenów Elektrowni Połaniec przejętej przez Eneę w marcu 2017 roku (za pierwszy kwartał 2017 roku Enea uwzględniła produkcję na poziomie 0,3 TWh, natomiast za pierwszy kwartał 2018 roku – na poziomie 2,2 TWh).

Tab. 1. Kluczowe wyniki operacyjne PGE, Tauronu, Enei i Energi za pierwsze półrocze 2017 i 2018 roku

| [TWh] | Produkcja energii elektrycznej* | Dystrybucja energii elektrycznej | Sprzedaż energii elektrycznej odbiorcom końcowym | |

| PGE | 1p2018 | 32,9** | 18,0 | 20,7 |

| 1p2017 | 27,9 | 17,5 | 19,8 | |

| zmiana [%] | 18,0% | 3,0% | 5,0% | |

| Tauron | 1p2018 | 7,6 | 26,0 | 17,2 |

| 1p2017 | 9,5 | 25,7 | 17,2 | |

| zmiana [%] | -20,0% | 1,0% | 0,0% | |

| Enea | 1p2018 | 14,0*** | 10,1 | 10,7**** |

| 1p2017 | 9,3 | 9,7 | 9,5**** | |

| zmiana [%] | 50,0% | 4,0% | 10,0% | |

| Energa | 1p2018 | 1,9 | 11,4 | 10,0 |

| 1p2017 | 2,1 | 11,0 | 10,1 | |

| zmiana [%] | -8,0% | 4,0% | -1,0% | |

| RAZEM | 1p2018 | 56,4 | 65,5 | 58,6 |

| 1p2017 | 48,7 | 63,9 | 56,6 | |

| zmiana [%] | 15,6% | 2,5% | 3,5% | |

*Tauron, Energa – produkcja brutto, PGE, Enea – produkcja netto

**W przypadku PGE wolumeny produkcji za 1p2018 uwzględniają produkcję pochodzącą z przejętych aktywów EDF Polska (5,2 TWh).

***W przypadku Enei wzrost wolumenu produkcji wynika z pracy nowego bloku nr 11 o mocy 1075 MWe oraz pełnego ujęcia produkcji Elektrowni Połaniec za 1p2018.

****Dla Enei łączna sprzedaż energii elektrycznej i paliwa gazowego (dane wstępne).

Źródło: opracowanie własne na podstawie raportów półrocznych grup

Kluczowe wyniki finansowe PGE, Tauronu, Enei i Energi

Dane finansowe zaprezentowane w Tab. 2. (poniżej) pozwalają zauważyć, że największe spółki sektora elektroenergetycznego w Polsce odnotowały ok. dziesięcioprocentowy wzrost przychodów w stosunku do 1p2017 – w ujęciu łącznym grupy wygenerowały ok. 33,1 mld PLN (względem 30,1 mld PLN za 1p2017).

Powyższe zjawisko jest z jednej strony wynikiem wskazanego wcześniej wzrostu wolumenów, a z drugiej strony pochodną obserwowanych w 1p2018 silnych wzrostów cen energii elektrycznej na rynku hurtowym.

W przypadku rocznych kontraktów terminowych (Rys. 4.) średni poziom cen kontraktu base wzrósł z ok. 162 PLN/MWh (1p2017) do ok. 198 PLN/MWh (1p2018), natomiast średni poziom cen kontraktu peak wzrósł z ok. 209 PLN/MWh (1p2017) do poziomu 259 PLN/MWh (1p2018). W przypadku Rynku Dnia Następnego (RDN) średni poziom indeksu IRDN wyniósł w 1p2018 ok. 197 PLN/MWh (151 PLN/MWh za 1p2017).

Kluczowe przyczyny wzrostu ogólnego poziomu cen na rynkach energii elektrycznej w Polsce zaprezentowano w dalszej części analizy.

Rys. 4. Notowania kontraktów terminowych base oraz peak na dostawy energii elektrycznej w roku R+1 [PLN/MWh]

Źródło: opracowanie własne na podstawie danych Towarowej Giełdy Energii

O ile zaobserwowany wzrost przychodów (poza Energą) można ocenić pozytywnie, o tyle nie należy zapominać, że kluczowym wyznacznikiem dla inwestorów jest zdolność biznesu do generowania wartości, a podstawowym kryterium jest tutaj marża (zysk). Patrząc zatem na marżę przez pryzmat liczb bezwzględnych (Tab. 2.), można zauważyć, że jej podstawowy miernik (EBITDA) odnotował ok. 3% wzrostu, z poziomu 8,1 mld PLN za 1p2017 do 8,3 mld PLN za 1p2018. Wzrost opiera się na wynikach PGE, Tauronu i Energi, natomiast w przypadku Enei EBITDA zanotowała spadek.

Tab. 2. Kluczowe wyniki finansowe grup energetycznych w Polsce za pierwsze półrocze 2017 i 2018 roku

| [mln PLN] | Przychody ze sprzedaży | EBITDA | EBIT | Zysk netto | |

| PGE | 1p2018 | 12 871 | 3 675 | 1 831 | 1 296 |

| 1p2017 | 10 620 | 3 445 | 1 932 | 1 495 | |

| zmiana [%] | 21% | 7% | -5% | -13% | |

| Tauron | 1p2018 | 9 202 | 2 194 | 955 | 568 |

| 1p2017 | 8 758 | 2 152 | 1 296 | 1 005 | |

| zmiana [%] | 5% | 2% | -26% | -43% | |

| Enea | 1p2018 | 6 040 | 1 304 | 633 | 462 |

| 1p2017 | 5 567 | 1 358 | 782 | 624 | |

| zmiana [%] | 9% | -4% | -19% | -26% | |

| Energa | 1p2018 | 5 034 | 1 161 | 803 | 557 |

| 1p2017 | 5 197 | 1 143 | 655 | 488 | |

| zmiana [%] | -3% | 2% | 23% | 14% | |

| RAZEM | 1p2018 | 33 147 | 8 334 | 4 222 | 2 883 |

| 1p2017 | 30 142 | 8 098 | 4 664 | 3 612 | |

| zmiana [%] | 10% | 3% | -9% | -20% | |

W przypadku wyniku EBIDT oraz wyniku netto znaczne spadki zanotowały PGE, Tauron oraz Enea, podczas gdy Energa – jako jedyna – odnotowała wzrost tych poziomów marży. Warto w tym miejscu zaznaczyć, że wynik EBIDT oraz wynik netto są bardziej podatne na fluktuacje zależne od operacji księgowych (rezerwy, odpisy aktualizujące), dlatego zasadnym wydaje się, aby analizę oprzeć na obserwacji danych lepiej odzwierciedlających wyniki działalności stricte biznesowej, takich jak sprzedaż, EBITDA czy wybrane wskaźniki operacyjne.

W kontekście analizy cen akcji i czynników wpływających na postrzeganie wartości spółek przez inwestorów giełdowych nie sposób poprzestać tylko na liczbach bezwzględnych (marża) i pominąć kwestię rentowności, czyli wskaźnika obrazującego efektywność tworzenia wartości. Można oczywiście postawić pytanie, czy ważniejsza jest marża (złotówki), czy rentowność (procenty) i znaleźć tyle samo zwolenników co przeciwników każdego wskaźnika. Jednakże z długoterminowego punktu widzenia obserwacja w zakresie spadającej rentowności wysyła sygnał o tym, że koszty biznesu rosną w szybszym tempie niż przychody i utrzymanie takiej tendencji w dłuższym okresie może doprowadzić do trwałych spadków po stronie marży, a zatem do tzw. erozji wartości.

Obserwacja rentowności w przypadku analizowanych grup elektroenergetycznych (Tab. 3.) pokazuje, że wskaźniki za 1p2018 były niższe niż w przypadku 1p2017, co pozwala wnioskować, że efektywność polskiej energetyki w zakresie generowania i zatrzymania wartości dodanej uległa pogorszeniu.

Tab. 3. Rentowność EBITDA grup energetycznych w Polsce za pierwsze półrocze 2017 i 2018 roku

| [%] | Rentowność EBITDA | |

| PGE | 1p2018 | 28,6% |

| 1p2017 | 32,4% | |

| zmiana [pkt proc.] | -3,8 | |

| Tauron | 1p2018 | 23,8% |

| 1p2017 | 24,6% | |

| zmiana [pkt proc.] | -0,8 | |

| Enea | 1p2018 | 21,6% |

| 1p2017 | 24,4% | |

| zmiana [pkt proc.] | -2,8 | |

| Energa | 1p2018 | 23,1% |

| 1p2017 | 22,0% | |

| zmiana [pkt proc.] | 1,1 | |

| RAZEM | 1p2018 | 25,1% |

| 1p2017 | 26,9% | |

| zmiana [pkt proc.] | -1,8 | |

Źródło: opracowanie własne na podstawie raportów półrocznych grup

koniunktury mogłoby doprowadzić do problemów z płynnością (bieżąca obsługa zadłużenia). Z uwagi na brak finalnych wyników Grupy Enea za 1 półrocze 2018 roku, nie dokonano szczegółowej analizy wskaźnika dla polskich grup elektroenergetycznych.

Kluczowe determinanty rentowności branży elektroenergetycznej

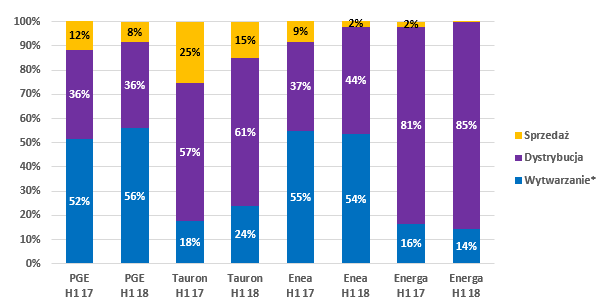

Podejmując zagadnienie determinant rentowności grup energetycznych, należy zaznaczyć, że w przypadku polskiej (i nie tylko polskiej) elektroenergetyki wartość biznesu jest skomplikowaną wypadkową wielu czynników, stąd siłą rzeczy w dalszej części analizy przedstawione zostaną jedynie czynniki wybrane. Kryterium wyboru jest struktura EBITDA grup energetycznych, która – jak wynika z Rys. 5., w dominującej części tworzona jest przez segmenty wytwarzania i dystrybucji. Powyższe implikuje zatem, że kluczowymi czynnikami kształtującymi wyniki finansowe PGE, Tauronu, Enei i Energi są przede wszystkim:

• koszty wytwarzania energii elektrycznej oraz hurtowe ceny sprzedaży, koszty i przychody związane z prowadzeniem działalności dystrybucyjnej

Rys. 5. Orientacyjna struktura EBITDA grup energetycznych w Polsce za pierwsze półrocze 2017 i 2018 roku

*Wytwarzanie obliczone jako wydobycie oraz wytwarzanie

Źródło: opracowanie własne na podstawie raportów półrocznych grup

Idąc dalej należy podkreślić, że poza cenami hurtowymi energii oraz węgla – kształtowanymi w przeważającej mierze w oparciu o zasady gry rynkowej – pozostałe kategorie wynikowe pozostają w silnej zależności od czynników natury polityczno-regulacyjnej.

W przypadku dystrybucji, będącej segmentem regulowanym z uwagi na cechy tzw. monopolu naturalnego, rentowność jest wynikiem stopy zwrotu z kapitału ustalanej przez prezesa Urzędu Regulacji Energetyki (URE) dla operatorów sieci elektroenergetycznych. Istotnym elementem wpływającym na stopę zwrotu z kapitału, a tym samym przychód operatorów, jest model regulacji opartej o tzw. elementy jakościowe, wśród których najważniejszymi wskaźnikami efektywności są wskaźniki SAIDI (wskaźnik przeciętnego systemowego czasu trwania przerw w dostawie energii elektrycznej), SAIFI (wskaźnik przeciętnej systemowej częstości przerw) oraz czas realizacji przyłączenia.

Wśród czynników polityczno-regulacyjnych kluczowe znaczenie ma polityka klimatyczna Unii Europejskiej. W tym miejscu warto podkreślić, że jest ona nakierowana na odejście od paliw kopalnych na rzecz odnawialnych źródeł energii (OZE), a podstawowym narzędziem mającym wpływać na zmianę miksu wytwórczego państw członkowskich jest konieczność opłat za emisję dwutlenku węgla (CO2). Biorąc to pod uwagę, polityka klimatyczna UE siłą rzeczy w najbardziej dotkliwy sposób wpływa na energetykę opartą o paliwa węglowe. W tym miejscu warto wskazać, że Polska – pomimo znaczącego postępu w zakresie OZE – nadal produkuje z węgla ok. 79% energii elektrycznej (według danych Międzynarodowej Agencji Energii za 2017 rok).

Węgiel, CO2 i ceny hurtowe: nierozłączne trio

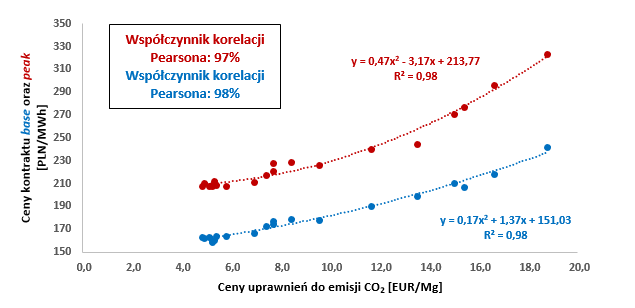

Biorąc pod uwagę utrzymujący się wysoki udział paliw węglowych w produkcji energii elektrycznej w Polsce, kluczowymi elementami kosztu wytwarzania (a tym samym cen hurtowych) są koszty węgla kamiennego oraz koszty emisji CO2. Wzajemne powiązanie tych czynników potwierdzają dane zilustrowane na Rys. 6. oraz Rys. 7.

Rys. 6. Korelacja pomiędzy cenami uprawnień do emisji CO2 oraz cenami hurtowymi energii elektrycznej od stycznia 2017 roku do sierpnia 2018 roku

Źródło: opracowanie własne na podstawie danych Towarowej Giełdy Energii oraz Quandl.com

Wysokie współczynniki korelacji Pearsona, jak również współczynniki determinacji R2, wskazują na bardzo silne powiązanie pomiędzy cenami uprawnień do emisji CO2 a cenami hurtowymi energii elektrycznej w Polsce.

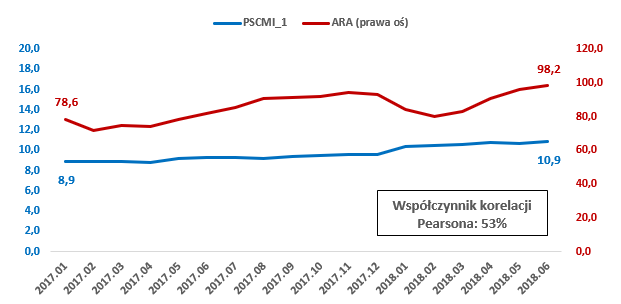

Rys. 7. Korelacja pomiędzy cenami węgla kamiennego oraz cenami hurtowymi energii elektrycznej od stycznia 2017 roku do czerwca 2018 roku

Źródło: opracowanie własne na podstawie danych Towarowej Giełdy Energii

Wysokie współczynniki korelacji Pearsona, jak również współczynniki determinacji R2, wskazują na bardzo silne powiązanie pomiędzy cenami węgla kamiennego a cenami hurtowymi energii elektrycznej w Polsce.

Rys. 8. Średniomiesięczne ceny węgla kamiennego: indeks PSCMI_1 [PLN/GJ] na tle indeksu ARA [USD/Mg]

Źródło: opracowanie własne na podstawie danych Towarowej Giełdy Energii oraz Quandl.com

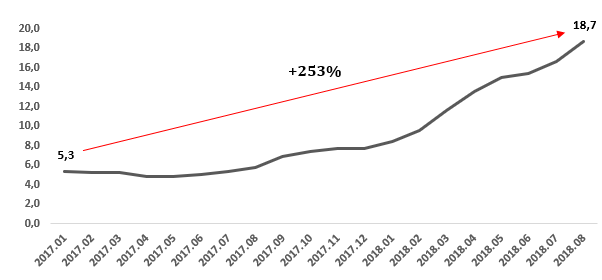

Znając kluczowe determinanty kosztu wytwarzania oraz cen hurtowych, warto przyjrzeć się czynnikom wpływającym na ceny węgla i uprawnień do emisji CO2. O ile w przypadku węgla w Polsce można doszukać się sporej korelacji z cenami rynku europejskiego (Rys. 8.), o tyle wzrost cen uprawnień do emisji CO2 (Rys. 9.) jest bezpośrednim wynikiem działań polityczno-regulacyjnych na poziomie unijnym.

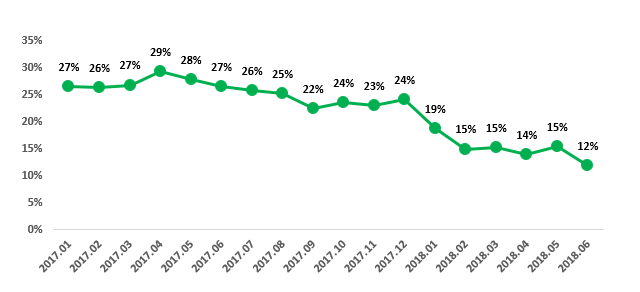

Rys. 9. Średniomiesięczne ceny uprawnień do emisji dwutlenku węgla [EUR/Mg]

*Pod koniec sierpnia 2018 r. poziomy cen uprawnień przekroczyły 20 EUR/Mg

Źródło: opracowanie własne na podstawie danych Towarowej Giełdy Energii oraz Quandl.com

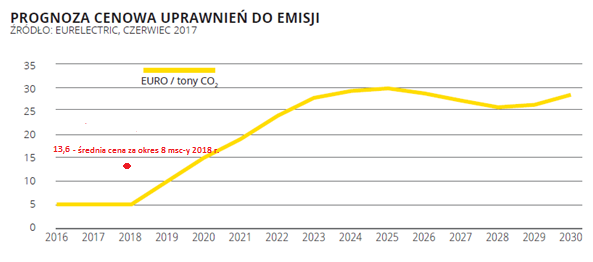

W tym kontekście należy zaznaczyć, że dynamiczny wzrost cen uprawnień do emisji CO2 jest przede wszystkim podyktowany wyczerpującą się pulą tzw. uprawnień darmowych przyznanych w ramach derogacji, których głównym beneficjentem była Polska. Wyczerpanie puli darmowych uprawnień generuje wzrost popytu na uprawnienia generowanego przez podmioty otrzymujące do tej pory uprawnienia w ramach derogacji. Nie należy też zapominać, że istotnym czynnikiem powodującym wzrost cen uprawnień są oczekiwania rynku co do procedowanej w UE reformy unijnego systemu handlu. Badając zmianę cen uprawnień do emisji CO2 od stycznia 2017 do sierpnia 2018 zanotowany został wzrost o ok. 253% (ze średniomiesięcznego poziomu 5,3 do 18,7 EUR/Mg CO2), natomiast zestawiając średnią cenę uprawnień za okres 8 miesięcy 2018 roku z prognozą Eurelectric z czerwca 2017 roku, widzimy, że sektor nie spodziewał się tak dynamicznych wzrostów cen uprawnień do emisji CO2 już w roku 2018.

Źródło: Instytut Jagielloński, „Mapa Drogowa Polskiej Elektroenergetyki 2030+” (jagiellonski.pl/wp-content/uploads/2018/05/raport.pdf)

Clean Dark Spread: podstawowy miernik średniej rentowności podsektora wytwarzania

Zaprezentowane powyżej rozważania na temat składników kosztu wytwarzania oraz determinant cen hurtowych energii elektrycznej w bezpośredni sposób łączą się z zasygnalizowaną wcześniej kwestią analizy rentowności sektora elektroenergetycznego w Polsce, stanowiącą z kolei istotny czynnik wpływający na cenę akcji grup energetycznych.

Podstawowym wskaźnikiem ilustrującym – w ujęciu średnim dla rynku – efektywność ekonomiczną wytwarzania energii elektrycznej jest tzw. Clean Dark Spread (CDS) . Analizując CDS jako element struktury ceny hurtowej (będącej pochodną kosztu wytwarzania), można znaleźć odpowiedź na pytanie o pogorszenie wskazanej wcześniej rentowności grup energetycznych.

Rys. 10. Dekompozycja* hurtowej ceny energii elektrycznej base na koszt paliwa, uprawnień do emisji dwutlenku węgla oraz Clean Dark Spread [PLN/MWh]

*Obliczenia wykonano dla sprawności wytwarzania netto 34% oraz emisyjności netto dwutlenku węgla rzędu 1,011 Mg/MWh.

Źródło: opracowanie własne na podstawie danych Towarowej Giełdy Energii oraz Quandl.com

Zaprezentowany powyżej przebieg Clean Dark Spread w ujęciu wartościowym [PLN/MWh] wskazuje na istotne obniżenie jego poziomu od stycznia 2018 roku oraz pokazuje, że wzrost kosztów wytwarzania następuje w tempie szybszym niż wzrost cen, co przekłada się z kolei na spadek rentowności, mierzonej jako CDS w odniesieniu do ceny hurtowej (Rys. 11.).

Rys. 11. Średnia sektorowa rentowność wytwarzania energii elektrycznej w Polsce [PLN/MWh]

Źródło: opracowanie własne na podstawie danych Towarowej Giełdy Energii oraz Quandl.com

Konkludując, zaprezentowane wcześniej informacje na temat komponentów kosztu wytwarzania (węgiel, uprawnienia do emisji CO2), jak również powyższe tendencje w zakresie ewolucji CDS, w bezpośredni sposób pozwalają wytłumaczyć jedną z przyczyn spadku rentowności EBITDA polskich grup energetycznych. Drugą zidentyfikowaną wcześniej przyczyną jest rentowność obszaru dystrybucji energii elektrycznej.

Podsumowanie

Pomimo generalnie dobrych podstawowych wyników PGE, Tauronu, Enei i Energi za 1p2018 (wzrost przychodów, wzrost EBITDA względem 1p2017) ceny akcji polskich grup elektroenergetycznych od września 2017 roku znajdują się w zauważalnym trendzie spadkowym. Od 1 września 2017 do 31 sierpnia 2018 kapitalizacja Grupy Tauron zmalała o 49%, podczas gdy Enea, ZE PAK, Energa oraz PGE straciły odpowiednio 43%, 42%, 40% i 38% swej wartości. W tym samym czasie, indeks WIG stracił ok. 8%.

Powyższe zjawisko prowadzi do pytania o przyczyny tego stanu rzeczy, natomiast przeprowadzona analiza pozwala zidentyfikować następujące czynniki wpływające na wycenę giełdową:

a) pogorszenie rentowności EBITDA (wskaźnik obrazujący efektywność tworzenia wartości), które w dominującej części przypisać można spadkom rentowności wytwarzania energii elektrycznej w skali sektora (spadający Clean Dark Spread);

b) utrzymujący się trend wzrostowy cena węgla, jak również drastyczny wzrost cen uprawnień do emisji CO2 od stycznia 2018 roku – ceny węgla oraz CO2 bezpośrednio wpływają na koszty wytwarzania energii, a do tego są bardzo mocno skorelowane z ceną energii elektrycznej (współczynniki korelacji Pearsona odpowiednio ok. 87-93% oraz ok. 97-98%), natomiast skala wzrostów cen energii jest jednak słabsza niż wzrostów kosztów wytwarzania, co tłumaczy spadek CDS.

Na podstawie analizy dekompozycji ceny energii na koszty wytwarzania oraz CDS można z dużym prawdopodobieństwem założyć, że na rentowność wytwarzania największy wpływ mają koszty emisji CO2, które mocno dotykają polską elektroenergetykę z uwagi na strukturę wytwarzania (79% energii elektrycznej w Polsce pochodzi z węgla).

Skalę ryzyka związanego ze zmiennością cen CO2 obrazuje rozbieżność między prognozą Eurelectric na rok 2018 (poziom 5,0 EUR/Mg CO2) a faktycznym poziomem cen (średnia za 8 miesięcy roku 2018 na poziomie 13,6 EUR/Mg CO2).

Z uwagi na miks energetyczny w Polsce, wysokie ceny uprawnień do emisji CO2 mogą być paradoksalnie (wbrew zamierzeniom UE) kluczową przeszkodą w transformacji portfela źródeł wytwórczych polskich grup elektroenergetycznych, ponieważ mogą prowadzić do erozji środków, które mogłyby być inwestowane w rozwój źródeł niskoemisyjnych.

Bibliografia

- Skonsolidowane raporty półroczne spółek

- Instytut Jagielloński, „Mapa Drogowa Polskiej Elektroenergetyki 2030+”

- https://sindicator.net/baza_wiedzy/wskazniki-struktury-kapitalu-i-wyplacalnosci/wskaznik-zadluzenia-netto-do-ebitda

- http://biznesalert.pl/olszewski-rynek-mocy-szansa-dla-kulejacej-energetyki-analiza/

- https://biznesalert.pl/polityka-klimatyczna-emisje-co2-drozej/